以前に書いた「アクティビスト活動とコンプライアンス(プロローグ)」の続きです。

(長いので要旨)

長いので、要旨を書いておきますと、以下のとおり。

インサイダー取引規制はサッカーのオフサイドのルールに似ている。

どちらも、「ゲーム」を成立させる「バランス」を取るために「人工的」に導入された(追記:2007/08/06)「人間が熟考することによって調整されていく必要がある」ルールであり、(追記:2007/08/06、日本の場合、導入の歴史的経緯から)、「自然法的な」ルールとは異なり、一般の人には直感的に理解されにくい複雑なものになっている。

小幡先生の経済教室では、「法律にはグレーゾーンは存在せず」、「条文上、実質的に不公正な取引、インサイダー取引禁止の精神に反する取引はみな違法」とあるが、グレーゾーンを広義に解釈して、経営者にプレッシャーをかけ得る大口投資家の行動を過度に制約することは、結果として個人投資家のメリットにもつながらない可能性が高い。

(以下、本文)

ワールドカップ期間ということもあって、村上ファンドのインサイダー取引容疑をサッカー(特にオフサイド)に例えて考えてる人は非常に多い模様ですね。

わたしは、小学校でオフサイドなんて無い「全員フォワード」wのサッカーしかやったことがなく、ワールドカップで日本がまだ勝ち進む可能性がある間だけ盛り上がる、えせサッカーファンなので、サッカーの例えを用いるのも気が引けるんですが、インサイダー取引とオフサイドというのは、確かに非常に似ている気がします。

以下、(アナロジーで物事を論じる危険はご容赦いただいたうえで)、サッカーのオフサイドとの関連でインサイダー取引規制について考えて見たいと思います。

ルールの詳細を知らない人が大多数

サッカー観戦をしてる人のほとんどは、「オフサイドが反則だ」、ということは理解していると思いますが、同時に、オフサイドとはどういうルールか、というのを正確に説明できる人とか、自分が実際に副審や主審となって、オフサイドを正確にジャッジできる人となると、かなり少ないのではないかと推測します。

オフサイドが、サッカーのルールの中で最もわかりにくい部分なのは間違いないと思います。

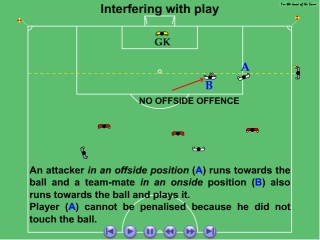

いかにオフサイドのルールが複雑でしろーとの直感的な想像から容易に判断が付きかねるか、というのは、下記の、FIFAによるオフサイドの解説(FLASHアニメーション:[注]音、出ます。)

http://www.fifa.com/en/comp/Offside.html

がわかりやすいと思います。

同様に、証券取引に関わるほとんどの方は、「インサイダー取引が反則だ」、ということは理解していると思いますが、インサイダー取引規制とは何か具体的事例に基づいて正確に判断できる人は(先日も申し上げたとおり、金融関係者と言えども)、非常に少ないんじゃないかと思う次第です。

オフサイドの歴史

Wikipediaの「オフサイド (サッカー)」の項を見てみると、サッカーのオフサイド・ルールの歴史について書かれていて、これが非常にわかりやすい。

19世紀のイングランドにおいて、スポーツとしてのフットボールが誕生するが、当時のフットボールはスポーツチームの基礎単位であったパブリック・スクール毎にまちまちのルールで行われていた。

こうした事態を解消するために、1863年にフットボールのルールの統一を目指して、ロンドンで会議が開かれた。しかし、「手を使う事を認めない」ルールの採用を求めるイートン校と「手を使う事を認める」ルールの採用を主張するラグビー校との間でその対立が解消されれず、イートン校を中心とした手を使う事を認めないルールの採用を求めたパブリック・スクールの間でフットボール・アソシエーションが設立され、彼らは、1848年に制定された「ケンブリッジ・ルール」と言うルールを元に、フットボール・アソシエーション式のルールを制定した。これがサッカーの誕生である。

つまり、この時点では、サッカーでもラグビーと同様、「前にパスが出せない」というルールであり、こういうルールのもとでは、

10人で攻め、10人で守るのが一般的であった。当時のポジションを現在の感覚で言うならば 0-0-10というシステムで、彼らのポジションは総じてフォワードであり、フォワードとゴールキーパーのみでサッカーをしていた

という「ゲームの形」になるわけですね。

同様に、1866年にルールの大改正があり、

ボールより前にいる選手に対してパスを出しても良い事になったのである。ただし、ゴールラインとボールの間にはゴールキーパーを含めて相手選手が3人いなければならない

とされ、

10人で攻撃と守備を行う形態から、バックス(現在で言うディフェンス)と言う守備を専門的に行うプレーヤーが誕生した。システムは2-0-8とそれでも前がかりながら、全体的に選手がフィールド上に分散するという考え方が生まれた

ということだそうです。さらに、1925年に再度オフサイドに関する規定の見直しが行われ、

これまでゴールラインとボール(の間)にいなければならない相手の人数をゴールキーパーを含めて、3から2に減らした。

ということで、ほぼ現在のサッカーのオフサイドのルールが確立したとのこと。

つまり、「オフサイド」というのは、60年もかかって徐々に「調整」されてきたルールであるとともに、サッカーのルールの「単なる一部」というだけでなく「ゲームの形」を全く変えてしまうキー・ファクターなのだ、ということがわかります。

「人工的な」ルール(追記:2007/08/06)「人間が熟考することによって調整されてきたルール」

もひとついえるのは、オフサイドというのは、非常に「人工的な」(追記:2007/08/06)「人間が熟考することによって調整されてきたルール」だ、ということでしょう。

サッカー(ラグビー)のもともとのアイデアというのは、「ボールを相手の陣地にブチ込んだ方が勝ち」というシンプルなものだったと思います。これは直感的で非常に理解しやすい。が、実際にやってみると、相手の陣地の近くで「待ち伏せ」してると、非常に簡単に点が入ってしまっておもしろくない。「待ち伏せ」は「不公正(ズル)」だから規制しよう、ということになるわけですね。

で、「手を使ってもいい派(ラグビー)」と「手を使わない派(サッカー)」が分化する中で、ラグビーでは、「手」という非常に器用な部位が使えるので、待ち伏せについては非常に厳格に考えて「前にパスは一切出せない」という形に収斂していった。

ところがサッカーというのは「足」などの不器用な部位でボールをさばくので、「前にパスが一切出せない」とまでしてしまうと、おそらく、ほとんど点が入らずにゲームとして全く面白みがなくなっちゃったんじゃないかと想像します。このため、前述のとおり、徐々に規制をゆるくしていって、最終的に「ゴールキーパーを含めて相手が2人いれば、パスを前に出してもいい」という形に収斂したのでしょう。

小幡先生の経済教室

以上のようなオフサイドの議論はとりあえず横においといて、6月19日の日経新聞朝刊に掲載された小幡績 慶應義塾大学助教授の経済教室「個人投資家こそ主役」について、考えてみたいと思います。

代表者の逮捕に発展した村上ファンドやライブドア事件は、「法制度におけるグレーゾーンの問題」として議論されてきた。すなわち、法律上明文で規定されていないグレーゾーンや抜け穴を突く取引が、紳士協定や良識に反しており、これは倫理的に自粛すべきだという主張である。しかし、この認識は誤りである。なぜなら、法律的にはグレーゾーンは存在せず、グレーゾーン取引はすべて違法取引だからである。

例えば、証券取引法一五七条は不正取引行為、同一六六条ではインサイダー取引を包括的に禁止している。条文上、実質的に不公正な取引、インサイダー取引禁止の精神に反する取引はみな違法であり、これは幅広く違法取引を摘発している米国と同じ条文構成である。金融取引は、明示的な禁止事項を設けても、名目的に禁止事項を回避しつつ実質的に同様の取引を作り出すのが極めて容易である。このため、実質基準で包括的に禁止し事後的に判断する構造にしないと悪意の取引を防止できない。いわば条文上は法の網の目を完全にふさぎ、事後的に裁判で判断するという構造をとっているのだ。

この文章は、非常にたくさんツッコミどころがあると思いますが、最も重要な、グレーゾーンを無くしているとおっしゃる「インサイダー取引禁止の精神」とは何か、というあたりから考えてみたいと思います。

「インサイダー取引禁止の精神」とは何か

インサイダー取引を規定している166条・167条には、直接「目的」や「精神」は書いてありませんので、証券取引法全体を規定する第一条の「目的」を見てみますと、

この法律は、国民経済の適切な運営及び投資者の保護に資するため、有価証券の発行及び売買その他の取引を公正ならしめ、且つ、有価証券の流通を円滑ならしめることを目的とする。

とあります。

ちなみに、今度の、金融商品取引法の第一条は、以下のように改正されています。

http://www.fsa.go.jp/common/diet/index.html

この法律は、企業内容等の開示の制度を整備するとともに、金融商品取引業を行う者に関し必要な事項を定め、金融商品取引所の適切な運営を確保すること等により、有価証券の発行及び金融商品等の取引等を公正にし、有価証券の流通を円滑にするほか、資本市場の機能の十全な発揮による金融商品等の公正な価格形成等を図り、もつて国民経済の健全な発展及び投資者の保護に資することを目的とする。

どちらも、価格形成や流動性の確保に気をつけて、国民経済の発展、投資者保護等のためにルールを定めるんだよ、という点では同じですが、特に、金融商品取引法の方では、「資本市場の機能の十全な発揮による」となっていて、より市場メカニズムに重心を移すことに気合を入れた目的になっているんじゃないかと思います。

結局、インサイダー取引を規制する目的も、それが「国民経済の発展」等に寄与するかどうかであり、換言すれば、経済学的に社会の厚生を最大化させるようなルールになっているかどうかを考える必要があるかと思います。

経済学的に見たインサイダー取引

ところが、この経済学的に見たインサイダー取引規制の意味、というのは必ずしもよくわからないわけですね。

(私も含め)証券関係者は、とにかく「インサイダー取引が悪だ」ということについて、試験や研修等でたたきこまれるので、それが「悪」だということについては、まったく疑いを差し挟んでおりませんで、池田さんのブログを読むまで、「インサイダー規制はするべきではない」という議論があることを思いつきもしませんでした・・・・。

・・・というか、(47thさんのご指摘で思い出しましたが、以前書評を書いたにも関わらず、この本にその議論があったことも忘れてましたけど)、会社法の経済学(三輪 芳朗/柳川 範之/神田 秀樹 編)の第11章に、太田亘氏のインサイダー取引に関する論文が載っていて、ここで経済学的な観点から、インサイダー取引規制について整理が行われています。

論文の内容をかいつまんでご紹介すると、以下のとおり。

(3.1) エージェンシー問題の緩和

「ここで議論の対象となるインサイダーは、会社の経営方針や実物投資の決定を行う内部者、中でも経営者である」ということで、経営者(agent)が株主(principal)の利益のために動いてもらうために、インサイダー取引からの利益をセットにしたほうがいいんじゃないか、という議論。

引用されている論文の発表年次に注目すると、賛成説の年次は1966、1983、1984、1985、1986年と80年代中盤までで、経営者が正しくない情報を流したり(1995)、株主から観察不能(1992)等の理由から、90年代に入ってからは、あまり根拠があるとはされてない模様。

私見ですが、「インサイダーの範囲」の定義として、少なくとも、会社経営者まで含めてしまうと、忠実義務違反とか取締役の報酬等(の上限)を株主総会や報酬委員会で決定するといった、他の様々な規定とバランスが取れなくなるので、成立しなくなると思いますね。

(3.2) 情報の伝達と実物投資

「規制反対論の一つとして、インサイダー取引には内部情報を市場に伝達する機能があるので規制すべきではない、という主張がある」とのことで、これは同じく論文の発表年次を見ると90年代前半までは出てきている議論のようですが、(たとえば、インサイダー取引は「企業秘密の内容を漏らすことなく、株価を適正」にし、「一般投資家は、インサイダーと取引することにより損失を被るかもしれない」マイナス面はあるものの、「内部情報が株価に反映し企業の実物投資が適切になされることで、社会厚生が高まる可能性がある」等)、筆者は情報伝達における「ノイズ」の存在、「有価証券報告書などによる情報開示といった直接的な方法」等もあるということで、「取引規制反対の論拠として弱い」と結んでいます。

(3.3) 情報生産

「情報の売買は困難であり、情報生産に対する収益確保は困難であるから、情報生産は過少投資に陥りやすい。」「特に株式市場では、Grossman and Stiglits(1980)が指摘したように、情報が株価に反映してすべての市場参加者に伝播するため、収益確保がより困難である」という論拠。

これについて筆者は、「情報生産から考えてインサイダー取引規制を行うべきかどうかは、内部情報と外部情報の重要度と言う経済環境に依存することになる。つまり、この観点からの規制の是非は、実証的な問題であるといえる。」ということで、やや含みを残した結論に見えます。

(ただ、証券マーケットというのは、その規模の巨大さから、実際にはどちらかというと情報提供がビジネスになってるわけで、個人的にはあまり説得力ないですね。)

(4) 流動性

証券取引法の第1条でも「有価証券の流通を円滑ならしめる」と、流動性の確保は、大きな目的の一つになっています。

「情報の非対称性の下でインサイダーが情報独占者として行動すると、それに一般投資家が反応して市場から退出し、取引が破綻する可能性がある。市場が成立しなければ、価格メカニズムを通じた資源配分がおこなわれないという社会損失が発生することになる。」ということで、一般の市場参加者が減るのを避けたいという要因も明らかにあります。

現状のインサイダー取引規制の根拠としては、この流動性の確保とインサイダー取引による情報伝達機能のバランスを取る、という面が大きいんじゃないでしょうか。

(5) 公正な証券取引

「インサイダーが取引しない場合には外部情報生産の利益が増加し、アナリストや機関投資家などの情報生産活動を促進し、そのような投資家と個人投資家の間で情報がより非対称になるであろう。流動性の低下は、インサイダー取引に限らず、情報の非対称性が原因である。」

と、情報への接近の機会が均等か、という観点が非常に興味深いですね。

同脚注にも「経済学的な議論では、インサイダーとして会社内部者というよりも情報優位者を扱っているケースが多く、その解釈には注意が必要である」とおっしゃってます。

もちろん、公表されている情報等から自分で分析して取引を行うのは当然合法なわけですが、経済学的には、あまりに情報分析力に差があるような主体が取引するのは、「グレー」な可能性があるわけですね。

−−−

以上のとおり、太田氏の論調は、「インサイダー取引を全廃しろ」というような過激なものでないのはもちろん、(当然っぽいですが)インサイダー取引規制に肯定的な立場を取られてます。

一方で、(経済学の論文であって法学の論文ではないので)、具体的な法律上の境界線の線引きについての合理性(例えば、なぜ情報の一次受領者は罰せられるのに二次受領者は罰せられない条文になっているのか*)等については(これも当然かも知れませんが)、書かれていません。

(*:教唆犯とされた判例もあるので、よいこのみなさんは「李下に冠を正さず」でお願いします。)

インサイダー取引の歴史

上記の太田氏の論文では、インサイダー取引の歴史についても、わかりやすくまとめられています。

インサイダー取引は、日本ばかりでなく他の多くの国の証券市場においても規制されている。ただし、インサイダー取引が各国において規制された、または規制が強化されたのは1980年代であり、かつては規制されていなかった。(345頁)

163条(旧188条)と164条(旧189条)が1988年10月に施行され、また刑事罰にかかわる166条と167条が1989年4月に施行されて、インサイダー取引が具体的に規制されるようになった。(346頁)

ちなみに、

163条「特定有価証券等の売買に関する報告書の提出」

164条「役員又は主要株主の不当利益返還」

166条「会社関係者の禁止行為(重要事実に関するインサイダー取引規制)」

167条「公開買付者等の禁止行為(公開買付等インサイダー取引規制)」

です。

ということで、日本でインサイダー取引規制が始まったのは平成元年から。平成の歴史がインサイダー取引規制の歴史、ということで、非常に「新しい」規制だ、ということになります。

なお、米国における規制との対比に関する脚注が非常に興味深いです。

改正前の証取法では、58条(現157条)がインサイダー取引を規制していた。これは、米国の1934年証券取引所法10(b)および同法により設立されたSEC(Securities Exchange Commission/証券取引委員会)の1942年ルール10b-5を参考に立法化されたといわれている。この規定は、証券取引における詐欺行為を念頭においた包括規定である。米国ではこの規定を根拠にSECによる取締りが行われ、また判例が積み重ねられてきた。それに対し、日本では取締りが行われなかった。この理由として、(1)58条の規定は一般的抽象的な規定であり、罪刑法定主義の立場から刑事罰を科せられなかった、(2)規制機関として米国のSECのような機関が設立されず、担当すべき大蔵省には担当人員・予算が少なかった、といったことがあげられる。(1)については例えば鈴木竹雄・河本一郎『証券取引法』などは証取法58条によりインサイダー取引規制が可能であるとしていた(また最高裁判所昭和40年5月25日判決参照)ので、政府に取締りの意思がなかったため規制が行われなかったと考えられるであろう。

(157条というのは、例の「不公正取引の禁止」の規定のことです。)

インサイダー取引の要件

では、日本の証券取引法では、具体的に、どのように要件を定めているでしょうか?

まず、166条「会社関係者の禁止行為(重要事実に関するインサイダー取引規制)」について考えてみます。

166条をうんと要約すると下記のようになります。

「(1)会社関係者」であって、「(2)重要事実」について知ったものは、その情報が「(3)公表」された後でなければ「(4)売買等」をしてはならない。

以下、それぞれの要件を考えます。

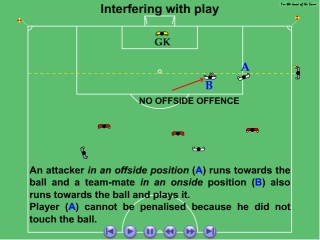

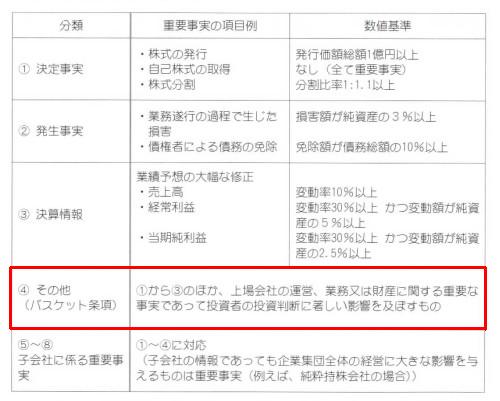

要件1:会社関係者(166条1項)

下記の図のとおり、「会社関係者」の範囲はかなり明確に定まっています。

(東京証券取引所「改訂版インサイダー取引規制Q&A」による。)

166条3項で、「会社関係者から重要事実の伝達を知った者」等も同様の規制を受けることになってますが、その人からさらに情報を受け取った人(第2次情報受領者)については、規制は行われないと解されているようです。(前出、太田論文、等。)

(ただし、前述のとおり、対象外の人に対してであっても、「〜から聞いたんだけど、近々、○○があるから買っておいたほうがいいよ」というような示唆をした場合には、教唆犯となるという判例もあるようですので、一人あいだに噛ませればなんでもアリ、と解してもらっては困ります。)

一方で、「未公表の重要事実で取引するのはズルだから悪」というシンプルな発想が「インサイダー取引禁止の精神」だとすると、上記のように細かく会社関係者等や受け取った経緯(「職務に関して」知った場合、等水色の枠部分)など、そうでないケースをわざわざ除外するような定義をする必要もないはずです。

以下私見ですが、実際には、証券取引の際に判断される情報は、「未公表の事実」(証取法上の「重要事実」に該当するものはさすがに少ないと思いますが)がほとんどであり、適時開示や有価証券報告書など、この条項に定められたルートで「公表」される情報は、極めて小さい一部でしかないわけです。

たいていの人は、店頭にならんでいるその会社の商品、雑誌やテレビのその会社の特集、スクープ、テレビのCMや、街のウワサなどを参考にして取引してるわけで、それらの大半は、証取法上の「公表」には該当しません。また、投資家はそうした情報を分析して、人よりも先に儲かる要因をゲットしようとする「ネイチャー(生まれながらの性質)」があるわけですし、前述の経済学上の議論においても、そうした「分析」に基づく取引によって、企業実態が株価に反映されることは社会全体の厚生をあげると考えられるわけです。また、「オレは他人より儲けられる」という自信があるからこそ投資家は市場に参加するわけで、例えば、「法律で決められた資料以外からの情報で投資をしたら有罪」というような過度の情報規制を行ったら、投資をする人のインセンティブもそがれ、流動性が欠如することによって取引が成立しなくなり、社会全体の厚生は明らかに下がるはずです。

もちろん、法律ギリギリの情報入手を薦めているわけじゃありませんが、上記のように細かく膨大な規定が設けられている理由は、包括的に未公表の情報に基づく取引を「精神」に基づいて規制しようということではなく、法治国家として罪刑法定主義に基づき、罪になる範囲をなるべく明確に定めようとしているからだ、と解するべきじゃないかと考えます。

つまり、サッカーに例えると、「点を入れたいので少しでも前へ出ようという態度」自体が非難されるべきではないですし、オフサイドポジションにいただけでオフサイドになるのではないですよね。

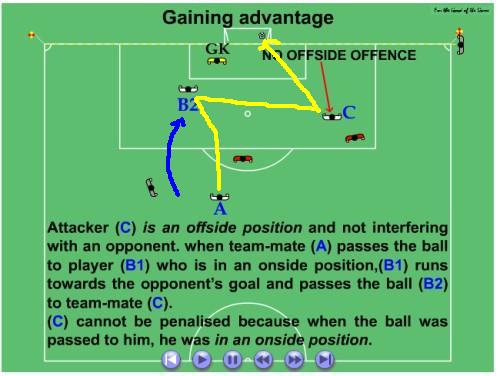

お恥ずかしながら今回初めて知りましたが、オフサイド位置にいた選手も、「二次受領者」であれば、ゴールしてもオフサイドにならないんですね。

(すなわち、オフサイド位置にいなかった選手(B)がゴール方向に走ってパスを受け取り、直前にはオフサイド位置にいた選手(C)にパスして、選手Cがゴールを決めても、オフサイドは取られない、という図です。)

(ということは、オフサイド位置にいること自体は結果として得になることがあるから、攻撃側はオフサイド位置にいる合理性が出るし、相手のディフェンス・ラインはその分、下がらざるを得ない。・・・お恥ずかしながら、「なぜ、オフサイドを取られる危険があるのに、オフサイドポジションにボケーっと立ってるやつがいるんだろう?」というのが、よく理解できていませんでした。)

それと同様、インサイダー取引規制においても、「高く売り抜けよう」とか「人の知らない情報を早く入手したい」という気持ち自体が非難されるのはおかしいですね。

また、インサイダー情報を入手したり、インサイダー情報を元に取引を行うこと自体では処罰されるとは限らず、法で細かく定められた要件に該当する場合だけが、処罰の対象になるはずなわけです。

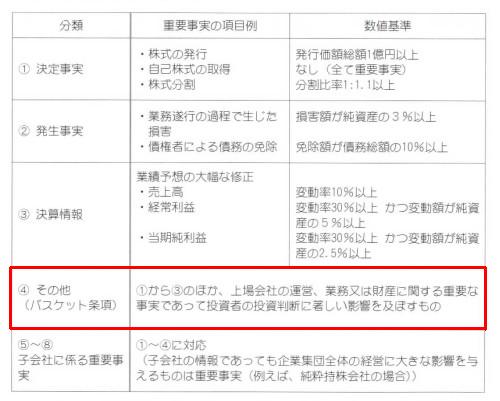

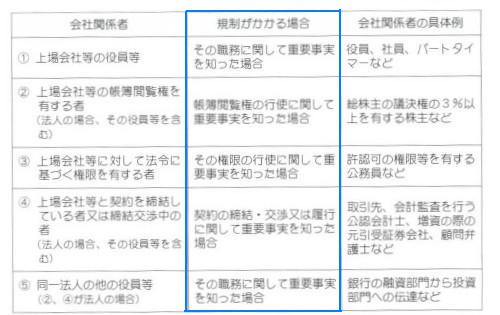

要件2:重要事実(166条2項)

重要事実とは何か、という定義は以下のとおりですが、

(東京証券取引所「改訂版インサイダー取引規制Q&A」による。)

こちらは、上記の赤枠のとおり「バスケット条項」があるので、「投資判断に著しい影響を及ぼすもの」は、包括的に規制の対象となります。

これは、複雑多岐にわたる経済事象を限定列挙するのは技術的に難しいからでしょうね。

ただ、インサイダー取引規制において、こうした限定列挙が難しいものを包括的に扱っているからといって、インサイダー取引規制全体が、包括的に「精神」で処罰できる規定になっている、というのは言いすぎではないかと思います。

要件3:公表(166条4項)

これは、適時開示された場合や、一般紙等2つ以上のメディアに公開して12時間以上経過した場合や、適時開示が東証のwebに掲載された場合、等を言うので、定義は極めて明確であり、「公表されているかいないか」が疑問になる余地はほとんどないかと思います。

要件4:売買等

「当該上場会社等の特定有価証券等に係る売買(以下略)」というのは、かなり詳細に規定されていて、これを潜脱するのもちょっと難しいと思います。

「業務執行を決定する機関」とは?

「ライブドアの宮内被告は、当時、業務上の責任をとって取締役を辞任しており、役員ではなかったから、宮内被告から村上ファンドが情報を聞いていたとしても、インサイダー取引にはあたらないのでは?」というご意見があります。微妙な線なので、弁護側が裁判で争っていただくのは結構だと思いますが、よい子のみなさんの理解としては、このケースは、「黒の可能性が高いグレーゾーン」と理解されておくことをお勧めします。

村上ファンドのケースは166条ではなくて167条ですが、166条と同様、「(当該公開買付者等が法人であるときは、)その業務執行を決定する機関」が「公開買付け等を行うことについての決定をしたこと」(167条2項)と定められていて、かつ、166条に関する最高裁の判例(平成11年6月10日)では、

「業務執行を決定する機関」は、商法所定の決定権限のある機関には限られず、実質的に会社の意思決定と同視されるような意思決定を行うことのできる機関であれば足りる。

とされてます。

「商法上のものに限られない」ですし、インサイダー取引規制の重要事実に該当するアクションは、必ずしも商法上の機関の専決事項になっているとは限らない。ましてや、宮内氏はその後の経緯を見ても、「ほとぼりが冷めるまで」形式上取締役を辞任しただけであって、誰に聞いても当時も「影のCFO」だったのが実態だったようですので、実質的に宮内氏が決めれば買付けは決まった可能性が高く、この線(だけ)で無罪を勝ち取るというのは、ちょっと厳しいように思えます。(他の点と「併せ技」として、どこまで考慮されるかは存じませんが。)

その他

その他、よく勘違いしそうな点として、

明らかに株が上がる未公表の重要事実(166条)を知っていたが、親が入院して金が必要なので泣く泣く株式を手放したような場合には、儲けを意図してないので、罪にはならない

とか、

重要事実を知って株を取引したが、逆に損をしたので罪にはならない

というような誤解されてる方が非常に多いですが、上記のケースで罪にならないとはどこにも書いてないので、ご注意ください。

「インサイダー取引禁止の精神」というのが「ズルいこと」を禁止するという趣旨ならば、特に前者などは明らかに「精神」には触れない気がしますが、法は、「精神」ではなく「ルール」に基づいて罪を定めており、166条は「上がる情報で買い」を禁止しているのではなく「売買」の両方を禁止しているので、罪になると解されると思います。

結 論

小幡先生の経済教室では、「法律にはグレーゾーンは存在せず」、「条文上、実質的に不公正な取引、インサイダー取引禁止の精神に反する取引はみな違法」とありますが、上記で見てきたとおり、「インサイダー取引禁止の精神」というのは、経済学上も明快ではなく、また、条文は大量で複雑かつ詳細であり、立法趣旨に基づいて広義に解釈できる部分と、広げて解釈するのは難しい部分があって、「精神」から理解するのは非常に困難。

166条・167条全体に包括条項が適用されるかのような表現は、非常に誤解を招きやすいかと思います。

また、「金融取引は、明示的な禁止事項を設けても、名目的に禁止事項を回避しつつ実質的に同様の取引を作り出すのが極めて容易」ということは一般論としては成り立ちやすいと言えますが、以前にも述べましたとおり、東証さんの「インサイダー取引規制Q&A」でも、166条、167条関係の証券取引法・施行令・内閣府令等の対比表になった条文だけでB5版で50ページもの量になる膨大かつ詳細な規定であり、ことインサイダー取引規制については、潜脱しやすいというのは、あてはまらないのではないかと思います。

サッカーのオフサイドのアナロジーに戻りますと、インサイダー取引規制はオフサイドと同様、その意図は一言では説明しにくい。なぜなら、「相手チームの選手の足をわざと思いっきり蹴った」というような自然法的に誰もが悪いとわかる違反と異なり、オフサイドは、「ゴールに入れたいという気持ち」と「あまり簡単に点が入ってもゲームが面白くない」という相反する要素をバランスさせるために作られた非常に「人工的」な(追記:2007/08/06)「人間が熟考することによって調整されてきた」ルールであって、

同様に、インサイダー取引規制も、「人を出し抜いて儲けたいという気持ち」と「情報の非対称性によって取引参加者が減り、流動性が減少することによって、社会全体の厚生度が下がる」という点のバランスを取るための「人工的に」(追記:2007/08/06)「人間が熟考することによって」境界線を定める必要があるものだというのが存在意義と考えられるからです。

自然法的に「精神」が明解な場合は、それを考慮して多少フレキシブルめな解釈でも許されると思いますが、こうした「人工的な」ルール(追記:2007/08/06)日本のように非常に技術的で形式犯的な規定として導入されている場合には、罪刑法定主義の下で明確なルールに従って運用していただかないと困ります。

また、「オフサイド」のルールが大きく動くと「ゲームの形」がサッカーからラグビーやアメフトに似たものに変化しかねないのと同様、インサイダー取引規制の「境界線」の変更も「ゲームの形」を変え、それによって、社会全体の厚生度を大きく変化させる可能性の高いものです。

特に、今回のような「共同買付者の問題」を「グレー」の一言で片付けてしまうのは大変危険と思います。(47thさんによる「素晴らしい整理」はこちら。)

小幡先生は、「個人投資家こそ主人公」とされてますが、先日も書きましたとおり(村上ファンドがどうかということはさておき、一般論として)、1%未満といった非常に小さな持株比率ではなく、それなりの議決権比率の株式を取得した投資家でないと、サボっている経営者に対してプレッシャーにはならず、企業経営における「非常に大きな不効率性」が市場の力で是正されないことになります。(金融商品取引法の「目的」に、より市場メカニズムを活用して国民全体の厚生度を上げようという意図が組み入れられたことからも、法の「精神」は、こうした市場メカニズムによる不効率の是正を奨励していると考えられるでしょう。)

また、そうした巨額の資金を要する投資を「共同で」行うことが法的に非常に不安定な場合、巨大なゆがみを是正しようという投資家は単独で巨額の資金を集めなければならず、大きなリスクを負うことになるので、そういう投資は減少し、結果として社会厚生は下がることになります。

また、逆に、そういうゆがみの是正が行われることは、上場企業全体の効率を向上させ時価総額合計を上昇させるので、純額ではロングのポジションを取っている個人投資家層全体にも(兆円単位で)プラスになる可能性のあるお話であります。

「精神」で包括的に禁止できる話であれば「50ページ分」もの法令を用意しなくてもいいはず。つまりこれは、「精神」では決められないし、「ゲームの形を変えかねない人工的なルール」だからこそ、罪刑法定主義の下で特に明確にルールを規定しようとたもの、と考えるべきではないかと思う次第であります。

(2007/08/06、一部、意見を修正。エントリ参照。)

(以 上)