今週の週刊isologueはベンチャー企業の株主を「追い出す」方法、について、です。

「株式会社は株主のものだ」かどうかはさておき、株式で調達した資金を「自己資本」と呼ぶように、株主は同じリスクを負う「仲間」です。

上場を目指すベンチャー企業は、株主に報いる経営をする気があるかどうかが上場審査等で問われますし、上場を目指さない企業であっても、この「株主の権利」を粗末に扱うなんてのは、もってのほかであります。

つまり、一度株主になってもらったら、後から「出て行ってくれ」と言うことは非常に難しいですし、どんな株主に何株持ってもらうかという「資本政策」は、設立当初から慎重に考えて策定することが重要です。

資本政策をやり直すことは、後になればなるほど難しくなるということは、この「週刊isologue」でも繰り返し申し上げてきました。

しかし、そうは言っても、日本の場合、設立した直後に上場までを考えてアドバイスしてくれる専門家というのは少ないし、ベンチャー企業側もそういった相談をすることを思いつかないことも多い。

だから、一番重要な初期の段階で、知識がないばかりにヘンな株主をヘンな具合に入れてしまって後から後悔するというケースは多いはずです。

また、知識があっても、人間がやることですので事前にいくら考えても完璧なんてことはないわけでして。

このため、後から「この株主に出て行っていただけないかなあ」と思うことは、まま発生するかと思います。

株主に出て行っていただくことやその手法は、スクイーズ・アウト(squeeze out)と呼ばれます。

今週から何回か、未上場のベンチャー企業が行うスクイーズアウトの手法について考えてみたいと思います。

会社法を勉強された方は、

商法時代と違って、会社法では「全部取得条項付種類株式」や「現金対価の合併」等が認められるようになったから、議決権の3分の2以上を押さえて特別決議さえすれば、株主を追い出すことは簡単なのでは?

と思われるかも知れません。

しかし、ベンチャー企業の実務となると、株主総会の決議が通るだけではなく、

- そのスキームを実行するのに、リーガルフィーはいくらかかるのか?

- 裁判所が関与するスキームか?話がこじれて訴訟になっても裁判所を納得させられるか?(つまり「フェア」か?)

- 株主に出て行ってもらうために、いくら「お金」を用意すればいいか?

- 出て行く株主に税金がどのくらい(どう)かかるか?

- 残る株主達に税金がかかったりしないか?

等、いろんなことを考えないといけません。

つまり、スキームの公正性(「フェア」かどうか)の問題、各株主の取得価格と現在の株式の時価の差額等、いろいろな要素を考慮する必要が出て来るわけです。

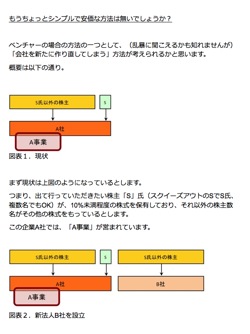

そこで今回は、

- 比較的時価総額が小さいベンチャー企業で、

(VC等からのファイナンスが行われておらず、企業価値が1億円前後くらいまで) - 出て行っていただきたい株主の持株比率合計は、10%未満くらい

- 出て行っていただきたい株主の株式の価値は、せいぜい数百万円レベル

- その株主が得るキャピタルゲインも百万円単位

というケースに絞って考えたいと思います。

つまり、株主とこじれたといっても、まだ「初期症状」で「病状も軽い」ケースですね。

というわけで、今週の目次&キーワードは以下の通り。

- ベストな方法は?

- 「全部取得」が創業期ベンチャーに向かないわけ

- 対象となる株主が少ない場合の問題(「端数」処理)

- 会社を「やりなおし」したらどうか?

ご興味のある方は、下記からお申し込みいただければ幸いです。

(ではまた。)

[PR]

メールマガジン週刊isologue(毎週月曜日発行840円/月):

「note」でのお申し込みはこちらから。