今回は、今年1月から8月までの記事を一覧する「総集編」です。

今年上半期のテーマは、

- 2018年のストックオプション実務

- ベンチャーファンドの規制と法令

- VCの作り方(新VCファンド契約書)

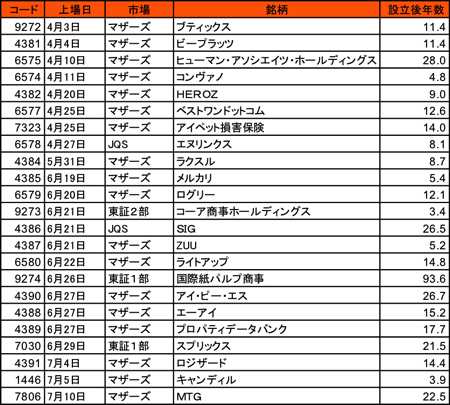

- 上場前後の資本政策(2017年第3第4四半期)

- 上場前後の資本政策(2018年第1四半期)

- 上場前後の資本政策(2018年第2四半期)

- 上場前後の資本政策(メルカリ特別編その1)

- 上場前後の資本政策(ラクスル特別編)

- VCはいかに株式を売却するか?(2018年第2四半期編)

- 上場前後の資本政策(2018年7月)

でした。

「2018年のストックオプション実務」は、有償ストックオプションに関する「取扱い」の影響、信託型有償ストックオプションについて。

「ベンチャーファンドの規制と法令」は、金融商品取引法等、ベンチャーファンド運営のために必要な法令を一通り見てみるもの。

「VCの作り方(新VCファンド契約書)」は、経済産業省及び日本ベンチャーキャピタル協会から公表された、新しいVCファンドの組合契約例(以下「契約例」)についてみてみたもの。

「上場前後の資本政策」「VCはいかに株式を売却するか?」は、IPOした企業の資本政策の実例を見てみるものです。

詳細は、以下をご覧下さい。(以下、リンクは「note」の週刊isologueの記事にリンクしています。)

いつもと同様、当然のことながら、これらは法的助言を行うことを目的とするものではなく、財務その他の観点からの検討が中心です。実際の解釈や運用にあたっては、弁護士、税理士等の専門家の意見を参考にしてください。

以下、一覧:

■総集編

(第456号)謹賀新年(2017年の「週刊isologue」総集編)

一年の最初の、昨年の記事を一覧する「総集編」です。

昨年のテーマは、

- 上場前後の資本政策(2016年第4四半期)

- ベンチャーの資本業務提携

- Snap(Snapchat)の資本政策

- 上場前後の資本政策(2017年第1四半期)

- 上場前後の資本政策(同種類株編)

- 上場前後の資本政策(2017年第1四半期、同種類株編)

- ストックオプションの「適正量」を考える

- 「オプションプール」とは何か?

- ストックオプションの行使価格は、いかに設定すべきか?

- VCはいかに株式を売却するか?

- 上場前後の資本政策(2017年第3第4四半期)

などでした。

特に、優先株時代の資本業務提携のコワさを検討した「ベンチャーの資本業務提携」に関するシリーズと、大量保有報告書から各VC等がどう上場後に売却をするかを分析した「VCはいかに株式を売却するか?」というシリーズは、「今までありそうでなかった情報」と、業界関係者にも、ご好評いただけたんじゃないかと思います。

■2018年のベンチャーのオプション実務展望

企業会計基準委員会(ASBJ)から公表された有償ストックオプションに関する「取扱い」の影響と、信託型有償ストックオプションについて、2週にわたって考えました。

(第459号)2018年のベンチャーのオプション実務展望(その1)

この回は先日1月12日に企業会計基準委員会(ASBJ)から公表された有償ストックオプションに関する「取扱い」の影響について考えました。

- 従業員に無償で交付される未上場ベンチャーのストックオプションは、通常は、会計上、費用計上しなくていいのが普通。

- 個人の税務上も、将来行使して取得した株式を売却した時にキャピタルゲインに約2割の税金のみがかかる分離課税となる「税制適格ストックオプション」になるのが一般的。

- 生の株式だと高くて買えない従業員等がほとんどになってしまうのに対し、オプションは「株式を買う権利」なので「タダ」で従業員の負担なしに付与できるところが、ストックオプションの本来のメリットでした。

- ただし、この税制適格ストックオプションには、年間の行使額が1200万円以下に限られるなど様々な(例えば企業価値が数十億円になったスタートアップでの大物CXOの採用などには)使いにくい要件が付いています。

- そこで「報酬」とは関係なく「有価証券投資」としてやってますよ、という体裁で、時価で発行したストックオプションを従業員が取得するという「有償ストックオプション」というスキームが登場して、結構な数の上場企業や未上場企業で使われてきました。

- しかし、ベンチャーのオプションの時価をシンプルに計算すると、非常に高く(例えば株式の5割くらいに)なってしまいます。オプションは「タダ」なのがメリットだったはずなのに、株式の5割もオプション料を払うのだったら、あまり意味がない。

- そこで、様々な条件(一定の条件が満たされた場合には、オプションの権利が失効する条件=ノックアウト条項)をわざわざ付けて、有償ストックオプションの価値を下げることが行われてきました。

- 今回のASBJによる「取扱い」の公表は、「いくらなんでもちょっと下げすぎじゃね?」という問題意識が生まれてきていたことが背景にあると思います。

- これは、一部の過度に安いストックオプションが問題になるだけで、一般の有償ストックオプションには影響はないかというと、意外に余波は大きく、有償ストックオプションというスキーム自体が(特にスタートアップでは)使われなくなる可能性があるのではないかとも思います。

- しかし、結論としてスタートアップがすごく困るかというと、あまり困らない気がします。

優先株式を発行しているミドルステージまでのスタートアップは、CXOなどの大物については生株の発行(所得税法施行令84条1項の適用を受けないリストリクテッド・ストック)、一般従業員については引き続き「無償ストックオプション」を使えばいいのではないかと考えられます。

(第460号)2018年のベンチャーのオプション実務展望(その2)

この週は、最近、上場企業や一部ベンチャーの間でもブームになりつつある「信託型有償ストックオプション」が、この「取扱い」の制定でどのような影響を受けるか、を考えました。

- 本稿で「信託型有償ストックオプション」と呼ぶスキームは、行使価格が低いうちに有償ストックオプションを時価で発行して、受託者(顧問税理士等)に民事信託しておくスキーム。

- 発行時には入社していなかった役職員を含め、ストックオプションを受け取る役職員全体で、低い行使価格を享受することができる。

- 理論的に、今後の資金調達における株式の発行価格は(大量に)既に発行されたストックオプション分は、ディスカウントされて考えられる。

- ASBJの有償ストックオプション「取扱い」は、このスキームの場合にも適用される(スキームの成否に影響する)、と推測。

- 「民事信託」と言っているが、これは信託業法上の「業」ではないのか?

- 信託の受託者を介して、証券が第三者にわたるスキームは、金商法上、証券会社(一種業)の登録がないとできない「引受」にあたらないか?

- このスキームのコスト感。

- そもそもなぜ有償ストックオプションを使うのか?(仮に信託が今後も機能するとしても、生の株式を信託する方がスキームとして優れていないか?)

■ベンチャーファンドの規制と法令

ベンチャーファンドの規制と法令について概観しました。

- ベンチャーファンドが知っておくべき法令

- 金融商品取引法の全体像

- 「有価証券」とは

- 「募集」「私募」とは?

- 金融商品取引業と「登録」

- 適格機関投資家等特例業務の例外

皆様の多大なご支援もあり、平成27年の金商法改正等で、日本のVC生態系が滅亡しないような落とし所に一応着地させられたかと思ってましたが、そういえば原案から改善された部分がどのくらい使われてるのか、調べたことありませんでした。せっかくの「VC特例」等を誰も使ってくれてなかったらどうしよう?と思って調べてみたら、金融庁HPの600ページものVCリストから14ファンドだけですが、活躍されている有名エンジェルや若手キャピタリストのファンドに使っていただいているのを発見。

「風の谷のナウシカ」のラストシーンで、腐海の底のナウシカの飛行帽の隣に双葉が芽吹いていた、くらいの感じかもしれませんが、全く無駄な努力ではなかった、とちょっと「ジワワ」であります。

- 特例業務のファンドに出資できるのは誰?

- 「VC特例」で出資できるのは誰?

この回も、ベンチャーファンドの規制と法令について概観しました。

- ファンド持分の譲渡制限

- 金銭に類するもの、とは何か?

- 欠格要件

この回は、届出の手続きについてです。

この回から、まずはベンチャーキャピタル業において「プロアマ」(特定投資家かそれ以外か)の概念が、どう実務に関わってくるかについて押さえてみました。

- 損失補てん等の禁止

- 適合性の原則等

- 分別管理が確保されていない場合の売買等の禁止

- 金銭の流用が行われている場合の募集等の禁止

- 忠実義務、善管注意義務

- 投資運用業の禁止行為

- 投資運用業の分別管理

この回は、金商法の改正等で新しく導入されたベンチャーファンドへの行為規制のうち、特に、禁止行為と広告規制について見てみました。

- 禁止行為

- 適用されない禁止行為

- 特別の利益

- 迷惑な時間のメッセージは?

- 投機目的の取引

- 広告等の規制

- ネットでの発信と広告

- 特例業者が行うすべての事業が広告の対象か?

この回は、金商法の改正等で新しく導入されたベンチャーファンドの書面交付義務や公衆縦覧等について見てみました。

- 契約締結前交付書面

- 契約締結時交付書面

- 運用報告書

- 特定投資家の場合の適用除外

- 公衆の縦覧(財務局)

- 公衆の縦覧(営業所)

- 変更の届出

- VC特例の場合の契約書の写しの提出

- 適格機関投資家がいなくなった時の措置

- 特例業務を承継した場合

- 保管すべき帳簿書類

- 金融庁への事業報告書の提出

- 監督上の処分等

- 報告の徴取及び検査

■VCの作り方(新VCファンド契約書)

この回から、新しく経済産業省及び日本ベンチャーキャピタル協会から公表された、新しいVCファンドの組合契約例についてみてみました。

- 経済産業省のひな型の変遷

- 目次の構成

- 第1条 定義

- 第2条 名称

- 第3条 所在地

- 第4条 組合員

- 第5条 組合の事業

- 第6条 本契約の効力発生日及び組合の存続期間

- 第7条 登記

この回は第2章「出資」について。

- 第8条 出資

- 第9条 出資約束期間の中断及び早期終了

- 第10条 出資約束金額の減額

- 第11条 追加出資及び出資金の払戻

- 第12条 出資払込等の不履行

この回は、以下の各章について。

第3章「組合業務の執行」

第4章「組合員の責任」

第5章「組合財産の運用及び管理」

第6章「会計」

第7章「投資先事業者の育成」

- 第3章 組合業務の執行

- 第13条 無限責任組合員の権限

- 第14条 無限責任組合員の注意義務

- 第15条 有限責任組合員の権限

- 第16条 組合員集会

- 第17条 利益相反

- 第18条 諮問委員会

- 第4章 組合員の責任

- 第19条 組合債務に対する対外的責任

- 第20条 組合財産による補償

- 第5章 組合財産の運用及び管理

- 第21条 組合財産の運用

- 第22条 組合財産の管理

- 第6章 会計

- 第23条 会計

- 第24条 財務諸表等の作成及び組合員に対する送付

- 第7章 投資先事業者の育成

- 第25条 投資先事業者の育成

この回は、第8章「組合財産の持分と分配」および第9章「費用及び報酬」について。

- 第8章 組合財産の持分と分配

- 第26条 組合財産の帰属

- 第27条 損益の帰属割合

- 第28条 組合財産の分配

- 第29条 分配制限

- 第30条 公租公課

- 第9章 費用及び報酬

- 第31条 費用

- 第32条 無限責任組合員に対する報酬

この回は、第10章「組合員の地位の変動」、第11章「解散及び清算」、第12章「雑則」について。

- 第10章 組合員の地位の変動

- 第33条 持分処分の禁止

- 第34条 組合員たる地位の譲渡等

- 第35条 組合員の加入

- 第36条 組合員の脱退

- 第37条 組合員の死亡

- 第38条 有限責任組合員の除名

- 第39条 無限責任組合員の除名

- 第40条 脱退組合員の持分及び責任

- 第41条 組合員の地位の変動の通知

- 第11章 解散及び清算

- 第42条 解散

- 第43条 清算人の選任

- 第44条 清算人の権限

- 第45条 清算手続

- 第46条 清算方法

- 第12章 雑則

- 第47条 許認可等

- 第48条 通知及び銀行口座

- 第49条 秘密保持

- 第50条 金融商品取引法等に係る確認事項

- 第51条 適格機関投資家等特例業務に関する特則

- 第52条 反社会的勢力等の排除

- 第53条 表明保証等の違反による補償

- 第54条 本契約の変更

- 第55条 本契約の有効性、個別性

- 第56条 言語、準拠法及び合意管轄

■上場前後の資本政策(2017年第3第4四半期)

昨年からの続きで、2017年第3第4四半期上場した企業の資本政策を見てみました。

(第457号)上場前後の資本政策(2017年第3第4四半期その5)

この回は、12月に上場した「カチタス」の種類株式のナゾについて。

- カチタスの概要

- スクイーズアウトの経緯

- カチタスのA種種類株式

- 買収SPCの甲種種類株式

- 「A種」ではなく「普通株式」の誤り?

- 「合併対価」でなく「無償割当て」のナゾ

- 親会社を存続会社にしなかったわけは?

- 逆さ合併で素直に合併対価を払うのは?

- 株主の概要

- 公募・売出の概要

- 売却の概要

(第458号)上場前後の資本政策(2017年第3第4四半期その6)

この回取り上げたのは、以下の企業です。

SGホールディングス(佐川急便)の従業員向けの優先株式というのが、ちょっと「へえ」と思いました。

- 一家ダイニングプロジェクト

- SGホールディングス

- グローバル・リンク・マネジメント

- ヴィスコ・テクノロジーズ

- マツオカコーポレーション

- エル・ティー・エス

- アルヒ

- イオレ

- HANATOUR JAPAN

- ナレッジスイート

(第461号)上場前後の資本政策(2017年第3第4四半期その7)

この回取り上げたのは、以下の企業でした。

- 歯愛メディカル

- ジーニー

- すららネット

- みらいワークス

- オプトラン

- 森六ホールディングス

- プレミアグループ

- ミダック

- 要興業

- ABホテル

- オプティマスグループ

■上場前後の資本政策(2018年第1四半期)

1月はIPOがなく、2月の後半からなので、第1四半期の上場数は少なくなっています。

今年の第1四半期に上場したのは、以下の企業でした。

この回は、同族会社型の資本政策の会社が多く、VCが出資している(VC-backedな)会社は少なかったです。

■上場前後の資本政策(メルカリ特別編)

メルカリは設立から5年ちょっとで上場しているので、設立以来の資本政策が概ね全部わかります。爆速でグロースするためのベンチャーファイナンスのための参考に大いになると思いますので、特別編として分析してみました。

この回では、そうしたファイナンスの大前提となる、メルカリのビジネスモデルを中心に見ていきたいと思います。

- メルカリの業績の概要

- 「人」への投資

- 海外への経費投下状況

- 資金調達力の源泉「日本のメルカリ事業」

- ものすごい量/比率の現預金

- 損益にも増して力強いキャッシュフロー

- 米国型ファイナンスから「ソフトバンク型」ファイナンスへ

- 資本政策と企業価値(valuation)の推移

この回は、増資の内容に入りました。

- 株式による資金調達(再掲)

- 資本政策の履歴

- 前史

- ユナイテッドの増資とCB

- 半年で5倍超の株価のファイナンス

- 日本初の「ユニコーン」に

- 取締役2名による優先株式の引受の意味は?

- 上場申請前の普通株式への転換が、なぜ「悪弊」か?

- 実はプレスリリースしていないファイナンスがあった

この回は、優先株式の残余財産分配権について。

- 種類株式の内容

- 残余財産優先分配権

- D種優先株式、C種優先株式、B種優先株式、A種優先株式

- D種からA種の元本分配後の残余財産の分配

- 各優先株式への分配の図解

この日、公開価格が3,000円に決定。

この回はストックオプションの内容、とくに行使価格の推移と株価との乖離、それら税務上の論点を概観してみました。

- ストックオプション発行の概要

- 日本のスタートアップしては多めの量

- 個別のストックオプションと行使価格の推移

- 各回ごとに(小さめの上場企業の時価総額程度もの!)キャピタルゲイン

- ストックオプションで優秀な人材を獲得する戦略

- 日本で最も「攻めた」行使価格設定

- 税務上の論点(行使価格の低さと税制適格ストックオプション)

- 行使価格の変更はどのようなモデルで行われているか?(想像)

- 上場申請前の優先株式の転換という「日本の悪癖」と行使価格への影響

この日の翌日、いよいよメルカリの上場。

この回は、今までの「メルカリ特別編その1」から「その4」までを踏まえた、メルカリの資本政策から学ぶ、爆速でグロースするためのヒントのまとめをしてみました。

- シード・アーリー期のvaluationと調達金額

- 「予言の自己成就」

- シード・アーリーのvaluationはどうやって決まるか?

- メルカリが先行事例となることの重要性

- 優先株式や投資契約等の内容

- ストックオプションの比率の推移

■上場前後の資本政策(ラクスル特別編)

ラクスルもメルカリ同様、優先株など、スタートアップのファイナンスの参考になるのではないかと思いまして、資本政策について見てみました。

この回はまずは同社の概要から。

- ラクスルの概要

- 売上や利益の推移

- 販管費の伸びと内訳

- キャッシュと「リアル」な設備投資

- 株式による資金調達の規模

- 上場直前の株主構成

- 売出中心のexit戦略

- 投資家の属性別の売却方針

この回は、増資の内容に入りました。

- 資本政策の履歴

- A種優先株式の内容

- B種優先株式の内容

- 「ベンチャー氷河期」のファイナンス

- 優先株式の内容はエグいか?普通か?

この回はストックオプションの内容、とくに行使価格の推移と株価との乖離、それら税務上の論点を概観してみました。

- ストックオプション発行の概要

- 個別のストックオプションと行使価格の推移

- 行使価格と税務上の論点

- まとめ

■上場前後の資本政策(2018年第2四半期)

第2四半期に上場した企業の資本政策を見てみました。

今年の第2四半期+αに上場したのは、以下の企業でした。

(第484号)上場前後の資本政策(2018年第2四半期その1)

この回は、

- ブティックス

- ビープラッツ

- ヒューマン・アソシエイツ・ホールディングス

- コンヴァノ

- HEROZ

- ベストワンドットコム

- アイペット損害保険

- エヌリンクス

- ラクスル

までとりあげました。

ラクスルについても、特別編のダイジェストを掲載しています。

(第485号)上場前後の資本政策(2018年第2四半期その2)

この回は、

- メルカリ

- ログリー

- コーア商事ホールディングス

- SIG

- ZUU

- ライトアップ

- 国際紙パルプ商事

- アイ・ピー・エス

- エーアイ

- プロパティデータバンク

- スプリックス

をとりあげました。

メルカリについても特別編のダイジェストを掲載するとともに、上場前後の各投資家の売却状況を分析しました。

■VCはいかに株式を売却するか?(2018年第2四半期編)

第2四半期に上場した企業の投資家別の株式の売却パターンを見てみました。

(第486号)VCはいかに株式を売却するか?(2018年第2四半期編その1)

この回は、

- ブティックス(ベンチャーキャピタル等の投資家なし)

- ビープラッツ(グロービス他)

- ヒューマン・アソシエイツ・ホールディングス(大和PIパートナーズ)

- コンヴァノ(インテグラル・パートナーズ)

- HEROZ(モバイル・インターネットキャピタル)

- ベストワンドットコム(モバイル・インターネットキャピタル)

- アイペット損害保険(ドリームインキュベータ)

- エヌリンクス(ベンチャーキャピタル等の投資家なし)

をとりあげました。

(第487号)VCはいかに株式を売却するか?(2018年第2四半期編その2)

この回は、この前四半期の大型上場の2社、

- ラクスル

- メルカリ

をとりあげました。

(第488号)VCはいかに株式を売却するか?(2018年第2四半期編その3)

この回は、

- ログリー

- コーア商事ホールディングス

- SIG

- ZUU

- ライトアップ

- 国際紙パルプ商事

- アイ・ピー・エス

- エーアイ

- プロパティデータバンク

- スプリックス

をとりあげました。

■上場前後の資本政策(2018年7月その1)

上場会社の数や、ファイナンスの複雑さなどは、今後も増していくトレンドだと思いますので、この回、すなわち2018年第3四半期からは、毎月ベースでタイムリーに上場企業の資本政策を見て行くことにしました。

今年の7月に上場したのは、以下の企業でした。

この回は、

- ロジザード

- キャンディル

- MTG

までとりあげました。

この回は、

- マネジメントソリューションズ

- バンク・オブ・イノベーション

- GA technologies

- アクリート

- エクスモーション

- プロレド・パートナーズ

をとりあげました。

以下、目次一覧:

(第456号)謹賀新年(2017年の「週刊isologue」総集編)

(第457号)上場前後の資本政策(2017年第3第4四半期その5)

(第458号)上場前後の資本政策(2017年第3第4四半期その6)

(第459号)2018年のベンチャーのオプション実務展望(その1)

(第460号)2018年のベンチャーのオプション実務展望(その2)

(第461号)上場前後の資本政策(2017年第3第4四半期その7)

(第484号)上場前後の資本政策(2018年第2四半期その1)

(第485号)上場前後の資本政策(2018年第2四半期その2)

(第486号)VCはいかに株式を売却するか?(2018年第2四半期編その1)

(第487号)VCはいかに株式を売却するか?(2018年第2四半期編その2)

(第488号)VCはいかに株式を売却するか?(2018年第2四半期編その3)

(ではまた。)

[PR]

メールマガジン週刊isologue(毎週月曜日発行840円/月):

「note」でのお申し込みはこちらから。