47thさんにトラックバック「コントロールとキャッシュ・フローの分離雑考(イントロ)」 をいただきました。

47thさんは、「公開企業は経済学的に効率的な経営をするようにインセンティブ付けされるべきだ」というお考えのようで、私も基本的には賛成なのですが、「テイクオーバーの可能性もない形での公開というのは、やっぱり問題が多いんじゃないか」というところには、いくつか意見があります。

「議決権をデザインすること」と「解任されないこと」は違う

まず、

不完備契約一般の理論からいうと、非効率的な経営をしても解任されることがないという状況では、適切なインセンティブ付けは難しいわけです。

ということですが、(確かにそのとおりなんですが)、「議決権をデザインすること」と「何をやっても解任されない」ことは、必ずしも一致しないと思います。(もちろん、何をやっても解任されないようにデザインすることも、[公開審査等の要因を考えなければ少なくとも]商法・会社法上は可能ですが。)

(再掲)

昨日のエントリでイメージした上図のような阪神タイガースの資本政策(案)では、「ファンクラブが普通株式より強い議決権を持つ種類株式を保有し、ファンクラブで1人1票で投票して、その比率で、保有している議決権を不統一行使する」というアイデアを取り入れてみました。

例えば、公開されているタイガース普通株式の株価が20万円(1議決権)、ファン種類株式の株価も20万円で10議決権なら、ファンは1人1万円をファンクラブに納めれば、2人で1議決権獲得できるわけです。(公開の勢いでファンクラブの人数も若干増えるとして)20万人で10万議決権。

仮に公開市場で付くタイガースの時価総額が400億円ちょっと(阪神電鉄の企業価値の約10分1がタイガースのものとして)とすると、ファンの議決権割合は約3分の1。阪神球団など他にも安定株主がいれば、外部の投資家が普通株式を買い占めても、札ビンタで阪神球団を思いのままにする、というのはちょっと難しくなります。

一方で、まったく買収は発生しないかというと、もし外部の投資家がいい提案が出してきてファンも納得すれば、まったく可能性が無いとは言えない。ファンの批判を買ったら経営陣も十分クビになり得ます。ファンクラブの投票によって議決権の不統一行使をするのであれば、ファンクラブ会長等の一部の人の独断で役員が思いのままに決められる、ということもありません。

横浜FCの種類株式とは発想が逆

一方、47thさんのエントリで紹介されていた、紅の牛さんの「市民球団が危ない」でも紹介されていた横浜FCの種類株式のリリースには、

クラブメンバー株式は利益配当請求権、残余財産分配請求権のほか、営業譲渡、合併、解散に関する議決権を有します。そしてクラブメンバー株式株主総会(甲種種類株主総会)を新設し、このクラブメンバー株式株主総会が、営業譲渡、合併、解散に関する決議に拒否権を持ちます。

とあります。つまり、この横浜FCの種類株式は、「ファンは金は出してくれ。ただし、よほどのこと以外は経営に口は出すな」ということで、取締役の選任等を含む普通決議その他には参加できないようです。

前述の私のタイガース公開に向けた資本政策案は、むしろファンの発言力は高くなるし、それを全体のガバナンスの構造に前向きに反映させよう、ということで、発想が全く逆のものです。

未公開時と比べたらオープン

(タイガースを離れて一般論に戻りますが)、

上場企業同士で比べれば、全部がプレーンな普通株式の会社の方が、議決権をいじった種類株式を発行している会社よりオープンなのは間違いないかも知れません。

ただ、前回、前々回のエントリで考えていたのは、現在公開を躊躇している未公開の企業を公開させるにはどうするか、というお話。議決権がまったく無い優先株だけ上場する、というならともかく、そこそこの議決権がついた株式を公開するのであれば、少なくとも未公開の時よりはオープンでプレッシャーのかかった経営が行われる可能性が高いかと思います。

つまり、現在プレーンな普通株式のみで公開している企業がdual classの構造になることはさておき、議決権構造を若干デザインしないと公開に踏み切れない企業が公開することは、社会全体のオープンさや効率性を高めることはあっても、低めることにはならないと思うわけです。

日本におけるスクリーニングの方が実際厳しい(はず)

5年前くらいまでは種類株式というもの自体が全くと言っていいほど使われることのなかった日本においては、実際問題、こういった「ややこしい」企業は、公開時の主幹事証券や証券取引所の審査においても、どちらかというと敬遠されるはず。種類株式を普通株式に転換せずにIPOしたケースというのは、まだほとんど例が無いと思います。

公開時には、公開企業にふさわしい統制のしくみができあがっているかという審査が行われますから、種類株式を使っていても適切なガバナンスが働いているとみなされないと公開はできないし、それは実際問題かなり厳しめに見られるだろうというのが、日本の実情ではないでしょうか。

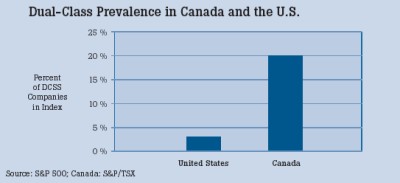

これに対して、GoogleがIPOしたころのエントリでご紹介したとおり、カナダではなんと20-25%(!)もの企業が「dual class」を採用して公開しており、アメリカでも全公開企業の3%、新規公開企業の7%程度は、dual classを採用しているとのこと。

出所:Shareholders Association for Research and Education(SHARE)レポート

日本では、逆にもうちょっと「多様性」を取り入れた方がいいんじゃないでしょうか。

従来の日本型の構造の方が問題

そもそも、「何をやっても(株主の力によっては)解任されない」のは、むしろ、今までの日本の上場企業の構造の方ですよね?

持ち合い解消が進んだ今でも、同族や親密企業で議決権の2/3以上を持って公開している企業は非常に多いわけで、同様の企業のIPOを認めるのであれば、議決権について種類株式を採用した企業の公開を認めない理由はないと思います。

GoogleのIPO時のS-1でも、(「where problems arise, ordinary investors have difficulty pushing for change」と言いつつも)、「The existence of a dual-class structure does not imply poor governance」と言ってますが、

企業の効率性を決める要因としては、種類株式を採用しているかどうかということよりも、直接には、取締役会や内部統制等のガバナンスの構造の方がはるかに大きいはずです。

個人投資家は保護されるか?

また47thさんは、

しかも、こうした会社では、テイクオーバーも起きないわけで、一般投資家というのは、経営者の不適切な経営に対して、ほとんど何の保護手段も持ち得ないということになります。

とおっしゃってますが、これはちょっと言い過ぎで、上場会社の株主には「公開市場における株式の売却」というexit手段が存在します。売る人が多ければ株価は下がり、次回のファイナンスもより悪い条件でしかできなくなりますので、経営に対するプレッシャーはそれなりに存在します。

また、種類株式を採用している企業の場合、普通株式だけを採用したプレーンな構造の企業よりは理解しにくい可能性も想定されます。

しかし、経済的価値についてややこしいリスクや条件がついた種類株式ならともかく、こと議決権に関しては、適合性の原則の対象となるような個人株主は実際問題、それを使ってテイクオーバーする可能性というのは今までもほとんど無いわけで、その可能性のある「プロの投資家」が読めばわかるような適切かつ詳細な開示が行われていれば(今の規制でも十分それは行われるはずで)、問題は小さいと思います。

(ではまた。)

[PR]

メールマガジン週刊isologue(毎週月曜日発行840円/月):

「note」でのお申し込みはこちらから。

面白い話題で脊髄反射で反応してしまったので、舌足らずだったかも知れません。

まず、一般株主の利益を誰が守るかというところで、支配株主がいる同族企業上場や子会社上場の延長というのは、その通りだと思います。ただ、経済的利益の割合が同じという意味では、株価が下がるような経営をすれば、自分の持っている財産の価値も下がるわけで、その限度では株価の維持に対するインセンティブは依然存在しています。

ところが、キャッシュフロー権がほとんどなく、コントロール権だけある株式の保有者の場合には、キャッシュフローを保全するインセンティブというのは殆ど存在しません。ベンチャーの場合には、一定の目標を達成できなかった場合には経営者からコントロールを奪うという一種のテイクオーバー・メカニズムで、このインセンティブ問題を解決しています。

そこで、上場した場合に、「実質的に」テイクオーバーの可能性があるかどうかという観点から考えてみたわけです。程度問題というところはあるかも知れませんが、磯崎さんが考えているように、市場株式のみで取締役を選任でき、実質的には種類株主が特別決議事項に拒否権を有するレベルというのは、「あり」なのかも知れません・・・

ただ、やはりしっくりと来ないのは、そこまでして「普通株式」を上場をすることの意味です。キャッシュフロー件だけを「切り売り」するのであれば、無議決権優先株式や社債でもいいんじゃないかと・・・「普通株式」という内容がオープンエンドな商品を上場する場合には、やはりコントロール(取締役選任権)とセットにすべきなんじゃないかという気が・・・ちょっと今週はてんぱってますが、また落ち着いたら考えてみます。

MSCBの時も思ったんですが、法律家としては自分は結構リベラルな部類じゃないかと思ってたんですが、磯崎さんと議論していると、自分が結構コンサバな気がしてきます。

>磯崎さんと議論していると、自分が結構コンサバな気がしてきます。

それはどうもすみません。

ただ、MSCBの場合もそうかも知れませんが、今回の場合も、私はどちらかというと、

「公開するのはいいけど、買収の恐怖に怯えながら経営したり、既存のステークホルダーとの関係や価値をよく理解しない買収者に経営をかき回されたりするのはイヤだなあ」

という、日本の企業経営者の9割以上が感じているだろうニーズの側に立って考えているので、私の方が「コンサバ」で、厚生経済学的?に考えればそれはよろしくない、という47thさんの方が「リベラル」なんだという気もします。

この論点については、本文にも書きましたが、おそらくIPOの主幹事となる日本の証券会社さんや証券取引所の方が、はるかに「コンサバ」(=ここでは「種類株なんてやめといてくださいよ〜」の意)だと思うので、多少「リベラル」な視点を提供させていただいても実際には、そういうことが発生する可能性は低そうだなあ、と、ちょっと悲観的な気持ちで書きました。

(ではまた。)

今日の企業防衛:上場企業の経営者はどこまで守られるべきか?

各種報道によると、経済産業省の研究会「企業価値研究会」がこれまでに行ってきた「公正な敵対的買収防衛策のあり方」についての検討結果が明らかになったようです。

【参考記事】

黄金株、上場企業に容認を 経産省の研究会が論点案(共同通信)

敵対的買収に拒否権 「…

いつも拝見させ頂いております。私はついつい「株主」サイドの立場だけで考えてしまうので、磯崎先生の高い見識に基づく幅広い視点からのご意見は、大変な刺激になっております。

ところで、一部で「経済産業省の企業価値研究会が、複数議決権株式等の企業買収の拒否権を持つ株式を上場企業が発行することを条件付で容認する」との報道がおこなわれています。私としては、今回のテーマと非常にリンクしている部分が多いと存じますが、ぜひこの件について磯崎先生のご意見をお聞かせ頂きたいと存じます。

私としては、複数議決権株式の発行等の方策で「経営(者)の安定」を過度に図るよりも、現状のような「適度な緊張感」がある方がよりよい経営ができるのではないかと単純に考えてしまうのですが、きっとこれでは「現実的でない」のだろうとも感じています。ご意見をお聞かせ願えれば幸いです。

大阪市民球団のガバナンス

47thさんのふぉーりん・あとにーの憂鬱「コントロールとキャッシュ・フローの分離