かなり前から、「ZOPAやPROSPERなどのソーシャルファイナンス(P2Pファイナンス)を日本でやったらどうかなあ?」という問い合わせをいろんな方からいただいていたので、お盆の機会に、ちょっと気合い入れて考えてみました。

■概要

(私は、実際にこれらのサービスに口座を作ったり使ってみたりしたわけではなくて、報道やサイトや法律ををさらっとみて考えてみただけのものですので、あしからず。突っ込みどころがありましたら、ご教示いただければ幸いです。)

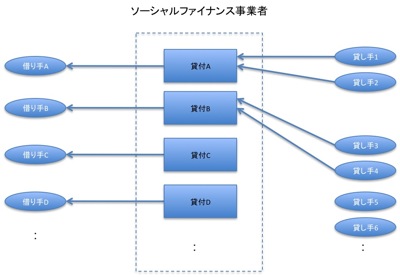

いわゆるソーシャルファイナンスというのは、ネット上で資金を調達したい人と提供したい人の情報を仲介して、貸し手が借り手に対して直接お金を貸すような形態を指すことが多いようです。

一般には、例えば、Aさんが30万円貸してBさんが30万円借りるという1対1の取引では、Aさんが貸倒れリスクをモロに被るので、借りる人は例えば1万円の貸し手を30人集めて30万円を借りる、貸す側も50万円の資金を1万円づつ別の人に貸す事によってリスク分散が図れる、といった感じでやっていることが多いようです。

また、現在の日本のお金の流れでは、預金者が銀行にお金を貸し、銀行がノンバンクにお金を貸してノンバンクが(または銀行が直接)、消費者にローンを提供するわけですが、

預金者は0.1%といった超低金利で預金しますが、借りる側は、無担保の消費者金融だと、下がったとはいえ15%前後の高金利で借りている人も多いわけです。

これが仮に、貸す側は6%で貸して、借りる側は8%で借りられ、ソーシャルファイナンス事業者が鞘を2%抜く(貸倒れリスクはソーシャルファイナンス事業者ではなく「貸す側」が負担)、ということで済めば、貸す側は預金よりはるかに高そうな利回りで運用ができるし、借りる側は大幅に金利負担が軽減されます。

大上段に考えると、「現在の銀行の資金仲介機能をすっとばす」ことになるのではないか?てなことにもなりますが、金融にちょっとでも関わったことがある方なら、「日本でこれをやるのは難しいんじゃないの?」という気が濃厚にするはず。

日本でもいくつかすでにスキームが出現したり、ZOPAの日本進出や、SBIさんがProsperとJVを作るなどの動きがあるようですが、はたして、日本でソーシャルファイナンスという事業は可能性があるでしょうか?

以下、具体的に見て行きます。

誰が「貸す」のか

まず、日本で金融ビジネスをやる場合には、どのように「規制」と向き合うか、というデザインが非常に大事かと思います。

個人が直接、貸付けを行うスキームの場合

「P2P」というのをそのまま理解すると、「個人が個人にお金を貸す」ということになります。

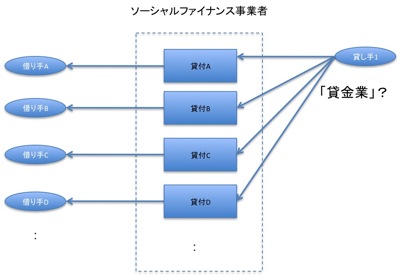

ところが、本当に貸し手の個人が直接、借り手に対してお金を貸して、上記のようにリスクヘッジのために分散投資するとなると、「継続・反復して貸している」→「『業』としてこれを行っている」とみなされることになるかと思います。つまり、お金を貸す個人または法人は、「貸金業者」であって、貸金業法上の貸金業登録が必要ということになっちゃうかと思います。(貸金業法第3条)

ソーシャルファイナンスの利用者に「貸金業者登録してくれ」というのは、いくら事業者が手続きの代行をしたりしても、コストやコンプライアンス態勢等の問題から事実上不可能でしょう。

回収を業者が代行する場合

また、借り手からの元利の回収も、貸し手が直接やるというわけにはいきません。

貸しているのが個人であって、ソーシャルファイナンス事業者が回収代行をするというのであれば、ソーシャルファイナンス事業者はサービサー法上のサービサーにならないといけないということになるかと思います。

債権管理回収業に関する特別措置法

http://law.e-gov.go.jp/htmldata/H10/H10HO126.html

(目的)

第一条 この法律は、特定金銭債権の処理が喫緊の課題となっている状況にかんがみ、許可制度を実施することにより弁護士法(昭和二十四年法律第二百五号)の特例として債権回収会社が業として特定金銭債権の管理及び回収を行うことができるようにするとともに、債権回収会社について必要な規制を行うことによりその業務の適正な運営の確保を図り、もって国民経済の健全な発展に資することを目的とする。

誰が資金を「預かる」か?

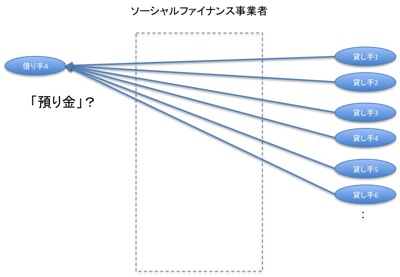

また、完全に「P2P」で業者は「情報の仲介」をするだけならともかく、各貸付者が直接借入者の口座にお金を振り込むなんてのは困難でしょうから、実務的には、貸し手はまず業者の銀行口座にお金を振り込み、業者が借り手の銀行口座に送金するという手続きになるかと思います。

そうなると、このソーシャルファイナンス事業者などが「出資法」に抵触する可能性を検討しないといけないかと思います。

出資の受入れ、預り金及び金利等の取締りに関する法律(出資法)

(出資金の受入の制限)

第一条 何人も、不特定且つ多数の者に対し、後日出資の払いもどしとして出資金の全額若しくはこれをこえる金額に相当する金銭を支払うべき旨を明示し、又は暗黙のうちに示して、出資金の受入をしてはならない。

(預り金の禁止)

第二条 業として預り金をするにつき他の法律に特別の規定のある者を除く外、何人も業として預り金をしてはならない。

2 前項の「預り金」とは、不特定かつ多数の者からの金銭の受入れであつて、次に掲げるものをいう。

一 預金、貯金又は定期積金の受入れ

二 社債、借入金その他何らの名義をもつてするを問わず、前号に掲げるものと同様の経済的性質を有するもの

(以下略)

要するに、不特定多数の人から「必ず返しますよ」と元本保証してお金を調達しても、そのお金はただ積まれておいておくだけではなくて必ず運用されるわけです。お金の運用には必ずリスクがあるから、そんな約束を守るのは実は非常に大変であって、(バブル崩壊や銀行への公的資金投入の歴史を見てもわかるとおり)、リスクも大きいので、そういうのは「銀行」等として免許を得た上で厳格な監督の下でやってよね、ということかと思います。

そういう法律の趣旨だと考えると、(純粋に情報の仲介だけする場合ならともかく)、ソーシャルファイナンス事業者の口座を経由して貸付が行われる場合には、上記の出資法上の「出資金」「預り金」等に該当しないかどうか、ということが問われる可能性はあるかと思います。

(判例等を調べてないので、違ってたらご指摘ください。)

また、ソーシャルファイナンス事業者が預り金等をしているとみなされなくても、多数の貸し手から直接資金調達をしているとみなされるとしたら、今度は借り手が出資法(1条)違反になる可能性も高そうです。

借り手が個人事業者だったりしたら、「業としての預り金」(2条)になる可能性もあるのでは。

また、海外のソーシャルファイナンス業者は成約時に借り手から手数料を取っている例もあるようですが、日本では利息制限法・貸金業法上、なんでも「みなし利息」になっちゃうので、アップフロントで審査等の初期コストをカバーするのも難しい面があるかと思います。

(銀行から金を引き出すと手数料取られるのに、消費者金融専業者(サラ金)のATMは無料なのと同様。)

日本におけるソーシャルファイナンスの歴史

(ちょっと脇道にそれますが。)

こうした「ソーシャルファイナンス」は日本で存在しなかったわけではなく、むしろ、沖縄の「模合」をはじめとして、個人が個人に貸付けを行う活動(「金融無尽」、「講」)は、昔は全国そこかしこに存在したわけですが、「業」としてやっていたものは「相互銀行」としてオフィシャルな道を歩まされたわけです。

沖縄県民の方が酒の席で仲間と「模合」をやるのは「不特定多数」とか「業として」とは言えないかも知れませんが、ソーシャルファイナンスは「不特定多数」を相手にした「業」ですし、日本の規制の考え方としては、そういった資金仲介機能は、戦後一貫して「銀行」として規制しよう、という考え方に基づいていたかと思います。

では、IT技術が発達し、法的な環境が激変している今日において、状況は変わったのか?ということですね。

インフラストラクチャーの違い

P2Pで貸付けを行う場合に問題になることの一つは、貸す側の個人が、はじめから返済する気の無いやつ等から損害を受けるのを防止する「審査機能」を誰がどう担うか、ということかと思います。

ネットの記事を見ると、ZOPAは個人の格付けを取らせるようなことが書いてありますが、日本だとこの個人の格付けをやってる格付機関が無いかと思います。

米国では、昔から民間の個人信用情報業者が発達しているようですが、日本だと、ご案内の通り、従来、貸倒れ等していない債務者の情報(ホワイト情報)は消費者金融専業者中心の全情連だけで、ブラック情報についてもノンバンク、銀行等にDBが別れていました。改正貸金業法で、これから指定信用情報機関制度が導入されようとしている、といったところかと思います。

この改正で、今までバラバラだった個人の借入の総額が把握できるようになることは大きな前進だと思いますが、このサービスは「個人格付け」にはならないと思いますので、結局、ソーシャルファイナンスの事業者が「審査」に用いる情報の入手や処理をかなりの程度代行してやる必要があるんじゃないかと思います。(借入残高の把握、本人確認、住所確認等。)

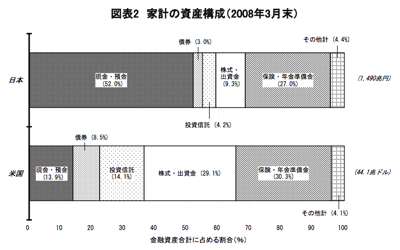

個人のリスク許容度

証券自由化して10年経つのに、個人金融資産1500兆円に占める預金の割合(下図左側の濃いグレー部分)は、米国並みに減るどころか、逆に52%にまで増えちゃいました。

(出所:日本銀行 資金循環統計)

日本人は、「銀行」が大好きなんですね。

結果として、銀行や銀行からノンバンクに流れたお金の供給圧力は相当強いですから、「そこそこちゃんとした」人への資金供給は十分低い金利で行われているのが現状かと思います。(オリックスさんとか楽天さん等のVIPローンや、メガバンクの個人向けローンなど。)

つまり、はたして、こういった固定金利元本保証大好きな日本の個人が、リスクを負って「サブプライム」な方々にお金を貸す気になるかどうかですね。

「利回り5%(ただし貸倒れリスクあり)」というのは、もしかしたら、「預金よりかなり高い利回りの商品」ということで人気が出るかも知れませんが。

一方で、日本のマスコミは「ソーシャルファイナンスで損しました」という人を探して来て、顔にモザイクかけて「音声は変えてあります」で放送するのが目に見えてます。

アングロサクソンの世界なら「自己責任だろ?」で済むお話でも、日本では済まないのではないかと。特に、消費者庁もできようという昨今。

「世論」がそういったことになっていった場合に、弁護士がソーシャルファイナンス事業者を訴えたりしたら、行政も裁判所も、法令上の形式的で細かい瑕疵でもあれば、法令違反として厳しく対処せざるを得ないと思いますので、やはり、「コンプライアンス」は、この事業の最も重要な鍵の一つかと思います。

「寄付」「社会貢献」的観念があまりないこと

KIVA などでは、ソーシャルファイナンスの使われ方として、「誰からも金を借りられなかった発展途上国の個人事業者などが、P2Pで調達したお金をもとに成功しました」といった(グラミン銀行的な)ことをやっていて、なるほどそういう持ってき方もあるんだな、と思いました。

キリスト教では、「金持ちが天国に入ることはらくだが針の穴を通るより難しい」ので、「寄付」や「社会貢献」といったことが浸透しているし、「自分が出したお金が苦しんでいる人の役に立つ」というのは、必ずしも利息収入を得ることを目的にしない目的の資金提供があるかも知れません。

しかし、日本人は、マクロ的に見ると、あまりそういったことに熱心でなさそうですから、そういった方向から攻めるのも難しそうです。

事業規模

海外では「将来、ソーシャルファイナンスは金融の10%を占めるようになる」みたいな予測もあるようですが、とりあえずZOPAで会員はまだ世界中で20万人程度とのこと。

またPROSPERのトップページには、

We are an online community for lending and borrowing money, with over 780,000 members and $166,000,000 in loans funded on Prosper.

と書いてありますので、今のところ、日本円で残高180億円、一人当たり23,000円程度の残高。(上記の数字が、残高でなくて「取引量」と考えると、実態はもっと小さいかも知れません。)

仮に、残高200億円で、2%鞘を抜いたとして年商たった4億円。

今のところ、かなりショボいビジネスということになるかと思います。

多大なコンプラコストをかけて、レピュテーションリスクを冒して取り組むとなると、現在の預金770兆円の少なくとも1%(7.7兆円)程度がソーシャルファイナンスに移るような未来を予想しないと、事業としてあまり面白くなさそうです。

残高が7.7兆円で業者の鞘が2%あれば、有力事業者が3業者あるとして、1社あたり平均営業収益が500億円。これくらいの規模になれば、ちょっとした金融ビジネスという感じがしますね。

考えられるスキーム

こうした銀行の機能を代替するようなビジネスを行う場合に、ビジネスモデルを「銀行業」とするのは一見、正攻法のようですが、銀行免許を取得して金融庁の監督を受けるというのは、コンプライアンスのコストとパフォーマンスの比を考えると、ベンチャービジネスには、あまりお勧めできなさそうです。

以上の規制に関する議論をまとめる前提としては、

- ソーシャルファイナンス事業者自身が「貸す」主体となる必要がある。

- 貸倒れリスクを負うのが事業者ではなく資金の出し手であったとしても、信用情報へのアクセスなど、審査関連情報の処理は、事業者がかなりの部分を行う必要がある。

- 貸付けに関する貸倒れリスク等は、事業者ではなく「資金の出し手」に負わせる。

- 「資金の出し手」には、元本割れのリスクがあることをキチンと説明する。

ということが必要になってきそうです。

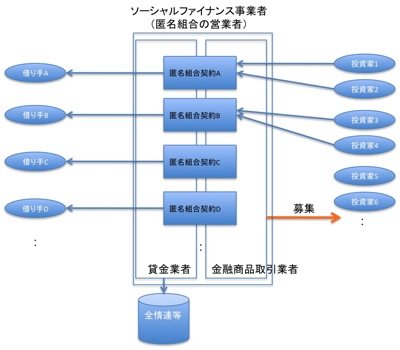

これを法的な形に落とすとすると、「みなし有価証券の私募」という形態がもっともスッキリあてはまるんではないでしょうか。(下図、ご参照。)

つまり、海外のソーシャルファイナンスのように、貸し手が借り手に直接貸付けを行うと、日本では前述の通り、出資法や貸金業法上の問題等が出てくるので、特定の個人への貸付け毎に「集団投資スキーム」を作ってその持分の募集を資金提供者に対して行う、ということです。

つまり、ソーシャルファイナンス業者は、貸金業法上の「貸金業者」及び金融商品取引法上の「第二種金融商品取引業者」としての「登録」を受けることになります。これなら、銀行免許取るよりはコンプラコストはかなり小さくて済むはず。

もちろん、資金を出してもらうにあたっては金商法に従って元本割れリスク等も、ちゃんと説明します。

前述の通り、ソーシャルファイナンス業者が一括して貸付けを行ったりDBにアクセスしたりすることが必要であるし(事実上、不特定多数の人が個人の信用情報にアクセスするのはまずいでしょうし)、有限責任性の観点からも、ソーシャルファイナンス業者が営業者となる匿名組合契約がよさそうです。

契約書も、任意組合だと他の組合員との連名が原則なので(組合員間の匿名性を保つために、二階建て組合等の複雑なことをする必要があるので)、事業者と資金提供者の相対(あいたい)契約で済む匿名組合契約の方が、ネット上の契約締結業務もフレキシブルに設計できるかも知れません。

また、「みなし有価証券の購入」ということであれば、何十回と貸付けをする資金提供者も、貸金業者登録は不要ということになるかと思います。

借金が「恥」の文化

そもそもP2Pモデルで借入をする場合、借り手にとっては自分の個人情報がどこまで第三者に開示されるか、というのが大きな問題です。へたをすると、借りる側からはソーシャルファイナンスは、「個人情報を不特定多数の人に見られる可能性のあるサラ金」にしか見えないかも知れません。

(日本人は、借金を「恥」とする人が多いと思いますので。)

「借り手の個人情報をいかに開示しないで出資者にリスクを受け持たせるか」、というバランスは、海外とはちょっと設計が異なってくるのではないかと思います。他方で、どこの誰とも全くわからない人に投資をするのでは、ネットとかP2Pならではの面白さも演出できません。

埼玉県春日部市在住 東証2部上場流通業勤務サラリーマン、35歳、大卒、自家用車保有、妻、子供小学生2人、年収400万円、消費者金融借入30万円、借家、住宅ローンなし。

等、個人名は出さないけど、借りる人のプロフィールがある程度わかる情報を出して、その人に対する貸付けを行う匿名組合に投資しませんか?という感じでしょうか。

Amazonやヤフオクのように、ユーザーレイティングを行って、

ハンドルネーム「イソピー」さんは、過去、10万円の借入を10回繰り返しているけど、どれもちゃんと完済されてます。貸付者の評価の平均「☆☆☆☆☆」

「期限までに気持ちよく返済してくれました。」

「『子供のミルク代にも困る状況だったんですが、どこの業者も貸してくれなかったので、助かりました。』という言葉をもらって、貸してよかったと思いました。」

・・・・みたいなコメントがならんで、お行儀がいい人ほどオークションで安い金利で借りられます・・・みたいな演出でしょうか。

日本じゃうまくいかなさそうな気もしますし、面白そうな気もします。

(少なくとも、サブプライムローンのように、中身が見えない二重三重のリパッケージものよりは、かなり透明感を出せるかも知れません。)

オンライン証券業者+消費者金融業者?

もう一つ、金融機関等の規制として、「犯罪による収益の移転防止に関する法律」があります。

このため、金融商品取引業者(同法第2条2項20号)も貸金業者(同27条)も、本人確認義務(4条)が課せられておりますので、(外国はどうか知りませんが日本では)ネット等での申し込みだけで取引が完結するわけではなく、運転免許証のコピーや申込書などを郵送でやりとりする必要があるかと思います。

そういったことのインフラも必要。

(よく調べてませんが、「商品」の説明資料、目論見書等を1件ごとに紙で郵送しないといけない、なんて規制でもあった日には、採算やフィージビリティはかなり落ちることになりそうです。)

また、みなし有価証券の募集に係る金融商品取引業者(証券業者)としての説明義務、広告規制、その他のコンプライアンスなども、それなりにしっかりした態勢が必要になりますので、もし本当にみなし有価証券の募集というスキームが一番はまるとすると、このソーシャルファイナンスという事業は、オンライン証券会社がやるのが最もすんなり行くのかも知れません。

特に、既に数十万人単位の投資家と超円単位の預かり資産を抱えているというところが大きいかと思います。

また、業者は直接貸付けのリスクは負わないとはいえ、信用情報の照会や回収、訴訟等のノウハウは、消費者金融専業者も関与しないと厳しいかと思われます。

以上述べてまいりました通り、このソーシャルファイナンス事業は、日本ではゼロからのスタートアップベンチャーではいかにもキツそうな事業です。

上述のように、仮に「オンライン証券会社」と「消費者金融専業者」をグループ内に持つところが競争優位性があると考えると、SBIさんがProsperとJVを作られたというのも、なるほどなあ、という感じがいたします。

以上のとおり、諸外国に比べればかなりハードルは高そうですが、可能性がゼロではなさそうですし、(1500兆円という個人金融資産の量を考えれば)もしかしてもしかすると大化けするかも知れないので、夢はありそうですね。

(ご参考まで。)

[PR]

メールマガジン週刊isologue(毎週月曜日発行840円/月):

「note」でのお申し込みはこちらから。

はじめまして。

いつも勉強になるエントリをありがとうございます。

>以上述べてまいりました通り、このソーシャルファイナンス事業は、日本ではゼロからのスタートアップベンチャーではいかにもキツそうな事業です。

実はゼロからのチャレンジャーがいるようです。

maneo株式会社

https://www.maneo.jp/profile.html

まだ活動を開始していないようですが、やはり形態としては匿名組合契約を結ぶみたいです。

https://www.maneo.jp/lender.html

個人的には、ソーシャルファイナンスは社会を変革する起爆剤になるのではないかという、勝手な期待をしていたのですが、磯崎先生のエントリを読んだ限りでは相当難しそうですね・・・

日本では、maneo(https://www.maneo.jp/)がZopaに先んじてサービスを開始するようです。私も日本でSLSを開始するのなら、ファンド形式しかないのかなーとぼんやりと思っていましたが、磯崎さんのBlog大変参考になりました。今後は総量規制なんかもかかってくるはずなので、どうなんでしょうかね。

それと、法規制のほかに信用調査機関(ZopaはExperianと組むみたいですが)も問題なんですね。

金融庁は収益モデルとかもうるさく調査するみたいですし、maneoははたして本当にローンチできるのでしょうか。

磯崎さん、ご無沙汰です、元エイジの井上です!

実は、とあるソーシャル・ファイナンス・ベンチャーの日本進出をお手伝いしているのですが、私が1年掛けて理解したことを、このお盆休みにサクッと片付けてしまうとは流石です・・・・。というか、もっと昔に相談に乗ってもらえば良かったです。(泣)

モザイク映像のインタビューなど細かい点に至るまで、似たような現状分析をしておりました。:)

さて、事業化をするのが大変ではありますが、困難なところを何とかするのが競合優位性になったりもしますので、ご指摘の点もクリアすべく頑張っております。賛同者も意外と?多く、心強いです。

■ これって日本でアリ?という問いに対してコメントさせて頂くと、

1)日本の消費者金融の平均貸出金利は23%程度で、預金金利(1%未満)とのスプレッドが先進国の中でも圧倒的に大きい。

(=>日本の個人向けローン市場は、改善の余地が大きそう・・・)

2)ローン各社が「5.9%で融資!」と宣伝する低利での貸出実績は実は殆ど無く、大半は提示された上限金利近くでの貸出が実情。

(=>ミドル・マーケットが無く、最低レート表示は客寄せパンダ的な宣伝文句か・・・)

3)にも関わらず、日本の成人男性の3人に一人もが消費者金融のお世話になっており(全情連のみ)、実は米国に匹敵するほど個人の無担保借入が大きい(対GDP比・個人当たりなど、広義では年間76兆円市場)。

(=>必ずしもサブ・プライム層ではなく、フツーの善良な人たちが、どう考えても高すぎる借入をしているのでは?)

4)欧米の法律・金融行政もかなり厳しく、欧米各社とも苦労してソーシャル・ファイナンスを実現している。実は殆どのソーシャル・ファイナンス会社にて、ご指摘の「ファンド」的なスキームが活用され、当然に金融当局との折衝が繰り広げられた模様。

(=>ソーシャル・ファイナンス事業を立ち上げるのが大変なのは、日本だけではないようです・・・)

5)先進諸国でソーシャル・ファイナンスが立ち上がっていないのは日本くらいで、特に米国では有望市場と見なされ、10数社のベンチャーに対してVC資金が数百億円も投下されている。世界には30社程度、日本の法体系に比較的近い韓国でも、既に数社アリ。

(=>いやはや、世界にはチャレンジャーが多いですね。本ビジネスに限らず、日本での起業を妨げるものが何なのか、色々な思いはありますが・・・)

6)ご指摘の通り、無尽や頼母子講、互助会、親子間・親戚間の貸し借りなど、日本では伝統的に相互扶助の金融システムが実施されてきた歴史がある(キリスト教や寄付とどう違うのか、判りませんが・・・)。

(=>欧米とはまた違った感覚でソーシャル・ファイナンスが根付く土壌があるのでは?)

7)欧米各社では大体4〜5%の手数料をとっていて、一人当たりの借入は平均70万円程度(「会員」全員が借入している訳ではない)。

(=>残高200億円で手数料5%だと売上10億円。これでもショボイですが(笑)、マーケットプレイスですし、金融・決済ビジネスってそもそも薄利多売・・。一定のボリュームを稼がねば黒字化しないことは確かですね。)

8)貸し手の貸倒リスクの扱い・スタンスは、各社各様で、これが差別化要因となるか・・。

(=>これがノウハウであり、ミソであり、経営思想を現すポイントですね。貸し倒れが問題化している会社もあるようですので。)

以上、ハードルが多いのは事実ですが、消費者庁、上限金利引き下げ、総量規制、などなど、従来業者にとって逆風なことは実は全てソーシャル・ファイナンスには追い風で、ソーシャル・ファイナンスこそが日本の個人向け金融市場に求められている明るい光のような気がしています。

マーケットの10%をとるかどうかは別として、ソーシャル・ファイナンスは、実はナニゲに日本に適しているし、あるべき素敵なサービスだと思います。

みなさん、

コメントありがとうございます。

井上さん、

ごぶさたしてます。

やっぱり、オークションと同じでマッチングする量が命で、ネットワーク外部性が強力に働くんでしょうから、ともかく初期に目指すところは取引量!取引量!取引量!なんでしょうね。

私、なんとなく、成功への秘策その1は見えた気がします。(にやり)

(ではまた。)

ソーシャルファイナンスに関するいいエントリ

ソーシャルファイナンスについて非常によくまとめられた良エントリがあったので紹介させていただきます。

isologue – by 磯崎哲也事務所: 日本にお…

日本におけるソーシャル・ファイナンス(ソーシャル・レンディング)の法的課題

ブログ「isologue by 磯崎哲也事務所」の記事「日本において、ソーシャルファイナンスの可能性はあるか?」でソーシャル・ファイナンス(ソーシャル・レ…

ソーシャルファイナンスは、日経ビジネス(8月25日号)でも取り上げられていましたね。

私はKivaを利用していますが、利子が付かないので、投資ではなく実質は寄付です。

一方、eBayが手掛けているMicroPlaceは、同じくマイクロファイナンスですが利子が付きます。

詳しくは調べていませんが、磯崎さんが考えられたスキームのUS版という感じでしょうか。

https://www.microplace.com/learn_more/howitworks

SECにも登録しており、(おそらく)その関係上、米国居住者しか投資できません。

https://www.microplace.com/customer_service/help_myaccount

P2P VC

磯崎哲也さんの「日本において、ソーシャルファイナンスの可能性はあるか?」を読んでからのここ数日、時折P2Pレンディングのことを考えている。

そういえば、P…

[投資]ソーシャルレンディング P2P融資が切り開く相互扶助の精神

お金を借りたい人と貸したい人を結びつける融資仲介サービスの「ソーシャルレンディング」(P2P融資)をご存知でしょうか。P2Pはインターネットを使って、個…