残暑お見舞い申し上げます。

今週は2010年以降の記事を一覧する「総集編」をお届けします。

(リンクはブログでの紹介にリンクしています。)

詳細は、以下をご覧下さい。

(第40号) 謹賀新年(2009年の「週刊isologue」総集編)

今週号と同様、昨年2009年の創刊以来の週刊isologueを振り返ったものです。

2009年のバックナンバー一覧は、こちらをご覧下さい。

創業期ベンチャー企業の資本政策についてです。

いろいろ試行錯誤でやるしかないベンチャー企業の経営ですが、今までも何度か述べてきたとおり、資本政策だけは最初が肝心。ベンチャー企業の企業価値は後になるほど大きくなり、株主の「既得権」も複雑に絡まっていきますので、後になるほど修正が困難になるわけです。

へんな資本政策にしてしまった場合、創業者や従業員や投資家の「やる気」も失わせることになりかねません。

- 資本政策表とは

- どの程度の期間の計画を立てればいいか?

- 外部の投資家が何%くらい株式を持つのがいいのか?

- 創業者の持株比率は多いほどいいか?

- アメリカとの資本市場の構造の違い、人材の市場の違いにも注意

必ずしも成功とは言えない資本政策の事例について考えました。

- 「初期に投資家に株式を渡しすぎ」のケース

- 「20倍」の企業価値評価はすごいか?

- 公開までに資金はいくら必要か?

- 上場時の時価総額はどのくらい必要か?

- 「好循環」に乗れる資本構成

- VCが合理的とは限らない

- バイアウトの場合

- 「誰が安定株主かを読み間違う」ケース

- 「だらだら調達して、多数の株主に株式が分散する」ケース

- 「 (社長に)大量のストックオプションを発行しちゃう」ケース

(第43号)ベンチャーキャピタルの財務諸表を読み解く(基礎編)

ベンチャー企業はいろんなタイプの投資家から投資を受けますが、その代表的なものがベンチャーキャピタル(VC)からの投資です。

日本のVC最大手の一社である株式会社ジャフコ(さん)の財務諸表も拝見しながら、VCの財務諸表について考えました。

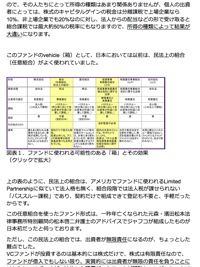

- 日本のベンチャーキャピタルの法的構造

- ファンドに使われる「箱(vehicle)」

- 出資者の無限責任と有限責任

- パススルー課税

- 投資事業有限責任組合(LPS)

- ベンチャーキャピタルの会計処理

- ライブドア事件や日興コーディアルグループの件の影響

- ジャフコの連結範囲の変遷

- 投資の全容(ジャフコのケース)

- ファンドのビジネスモデル

- ベンチャー企業の評価(投資損失引当金)

(第44号)ベンチャーキャピタルの財務諸表を読み解く(各社決算編)

ベンチャーキャピタル(VC)の会計は、ベンチャーキャピタル業だけに留まらず、ファンドやSPCという「会社の外」にある宙ぶらりんなものを会計上どのように取り扱ったらいいか、という非常に悩ましい問題を含んでいます。

投資事業有限責任組合(LPS)などのファンドは出資者全員で投資した証券を共有(合有)しているので、従来は持分に応じて売上や損益を反映させるという方法が一般的でした。

しかし、最近はファンドを「支配」して自由にコントロールしている場合には、ファンドを連結しないといけません。

つまり、ベンチャーキャピタルの会計は「自分と他人を分ける境界線はどこか?」というエヴァンゲリオン的な問題を含んでおり、本質的にややこしいのです。

ベンチャーキャピタルの会計がもし分かりやすいものだったら、エンロン事件もライブドア事件も日興コーディアルの連結の問題も発生しなかったかも知れません。

「会計とは何か?」という哲学的な問いを最も強く発しているのがベンチャーキャピタルの会計だと言えるかも知れないと思います。

- 株式会社ジャフコの決算推移

- 「自己持分方式」との比較

- ネットバブル以降のトレンド、リーマンショック

- 大和SMBCキャピタル株式会社

- 非公開化のTOBの際の意見表明書

- ベンチャーキャピタルが上場する意味

- 「ファンド持分方式」との比較、ジャフコの信託方式との違い

- その他

日本アジア投資、フューチャーベンチャーキャピタル、SBIホールディングス - 包括利益とベンチャーキャピタル

2010年2月24日(水曜日)18時から行われたイベント「起業を増やさナイト!」のご紹介と、日本で起業を増やす意味について考えました。

- 国全体では資金はダブついている

- 「資金循環マンダラ 」(再掲)

- 必要なのはカネより「知恵」

- 日本は「失敗者に冷たい国」ではない。

- 「ヒト」の循環が重要だ

- 金や制度は短期間で用意できても「知恵」が集まるのは時間がかかる

- まずは起業家を増やすこと。そして成功例。

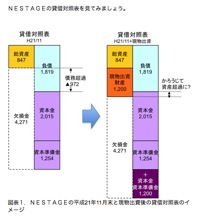

(第46号)上場企業の「現物出資」 – 株式会社NESTAGEの事例を中心に

上場企業の現物出資に関連する発言を目にすることが多いので、株式会社NESTAGEを例にあげ、「現物出資」について取り上げました。

(案の定、上場廃止になり、8月12日付けで民事再生手続開始の申し立てを行うことになっちゃいましたね。

ここで取り上げた疑問点が、民事再生のプロセスの中で明らかになったりすることはあるのでしょうか?)

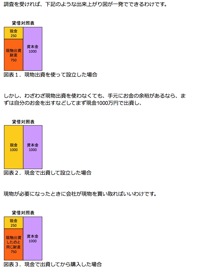

- そもそも「現物出資」とは何か

- 株式会社NESTAGEの現物出資の概要

- 現物出資に至る経緯

- 増資検討の(かなり念の入った)プロセス

- 不動産を現物出資をする場合の関係者の責任

- 現物出資される実際の財産とその評価

前号が「あまりさわやかでないお話だねえ」というご意見をいただいたので(笑)、新しく設立する会社や設立したばかりの会社が現物出資を活用する「さわやか」なケースについて取り上げました。

- 現物出資をするニーズにはどんなものがあるか?

- 設立時の現物出資の手続き

- ベンチャー設立で有価証券を現物出資するなんてことある?

- 公認会計士等に調査を頼むコストパフォーマンス

- 現物出資以外のスキームとの競合度

- 上場等を目指すベンチャーは法律上現物出資が可能でも気をつけるべきことがある。

- 増資時の現物出資の手続き

- よく考えると不思議なDES(Debt Equity Swap)の規定

- 将来あるベンチャーが現物出資を行う場合の注意事項まとめ

今まで、ベンチャー企業のストックオプションの発行については昨年、第35号:初級編、第36号:「人間ドラマ」と「算数」編でも取り上げましたが、この回では「設計」が決まった後の、発行手続きについて考えました。

- ストックオプション発行手続きの流れ

- 株主総会を招集する取締役会を開く

- 株主総会を開催する

- 付与決議を行う取締役会を開催する

- 契約書の締結作業(説明会の開催)

- 登記

- ストックオプションの「内容」と「枠」の確保に関する注意

今回は「会計(ファイナンス)的に金融論を考えると、どうなるか。ミクロのビジネスとマクロ経済を統合的に考える。」というテーマで、厳密さを欠くことなく生の経済のイメージが湧くフレームワークを作ることにチャレンジしてみました。

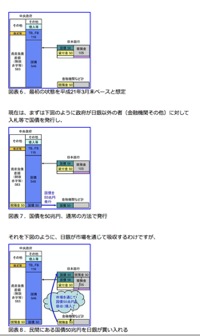

- 日銀がお札を刷ると「儲かる」のか?

- 「通貨発行益(シニョリッジ )」の誤解

- 日銀の金庫には札束や金塊が山積みか?

- 日銀は「小さい」

- 銀行は「日銀から借りたお金を企業に貸す商売」か?

- 「信用創造」の教え方ってヘンじゃない?

- 銀行経由の金融政策的手法の限界

- 「ヘリコプターマネー」をやると日銀は(財務的に)どうなるか?

- 現状と「国債引き受け」はどう違うか?

- 「日銀が国債引き受けを行う」とインフレになるか?

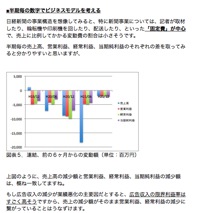

前週に「決算短信」を発表した日本経済新聞社の業績の推移について考えてみます。

- 決算の概要

- 半期毎の数字でビジネスモデルを考える

- 「押し紙」の決算に対する影響を推測する

- 単体決算のジグザグな推移

- 新聞関連事業セグメントの状況

- セグメント別の状況

- 日本経済新聞社が「電子出版元年」と言われる今年以降、財務的にどうなっていくか?(序論)

「新聞社はもうダメ」なのか?

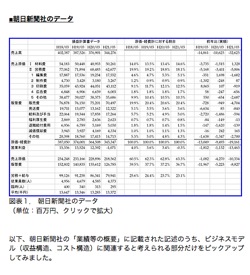

詳細なコスト構造に立ち入って新聞社のビジネスモデルについて考えてみました。

- 朝日新聞社のデータ

- 毎日新聞社のデータ

- 産業経済新聞社のデータ

- 日本経済新聞社のデータ

- 日経の販売部数は底堅い?

- 利益率の低さ

- 新聞社のコストはほとんど固定費?

- 人件費を下げればいいか?

- 日経新聞電子版の価格設定はどうか?

- 4000円は高過ぎか?

- 電子出版プラットフォームはすでに存在する

- すべて電子新聞になった未来

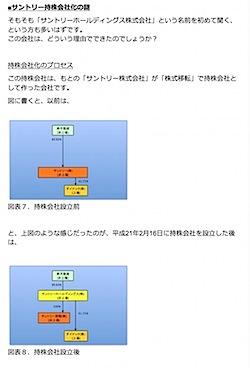

今年2月に破談になったキリンとサントリーの統合について振り返ってみました。

非上場のサントリー、寿不動産も、有価証券届出書、有価証券報告書、親会社等状況報告書等を提出しているので、そこからわかることを分析しました。

今週の目次とキーワード

- 両社の経営規模と企業価値の乖離

- 寿不動産による「支配」と統合での影響

- サントリー持株会社化の謎

- 少ない資本で巨大会社を支配するテクニック

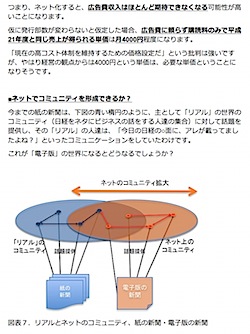

3月31日に日本経済新聞社の21年3月期の有価証券報告書も出たので、その情報も織り交ぜながら、日経新聞電子版を題材に、有料の定期刊行物が電子化していくための戦略がどのようなものになるのか、考えてみました。

- 電子版立ち上げによるトラフィックの変化

- 今後のトラフィックの予測

- 「紙面ビューアー」が結構使われるか?

- 日経もついに部数減少

- 広告売上はどのくらいか?

- 電子時代に広告で勝負できるか?

- ネットでコミュニティを形成できるか?

- 課金プラットフォームとしての可能性

- 先行者による大幅な固定費削減の可能性

巷で言われているのとは逆に、日本は、世界で最も起業のチャンスがある国なんじゃないでしょうか。

- 元レポート(GEM Global Reports 2009)の概要

- どこまでが「アーリーステージ」か?

- 「ベンチャー企業で働く人(TEA)の比率」とは?

- 日本の起業環境は世界最悪なのか?

- 日本はベンチャー資金が供給されない国か?

- 日本は世界一ベンチャー投資が受けやすい国?

- 景気や制度のせいにするな

(第55号) 「外資」はホントにライブドアでボロ儲けしたのか?

「『ライブドア』は今、どうなっているか?」以降、株主や堀江氏をはじめとする旧経営陣や会計士との和解があり、韓国のインターネット最大手NHNの日本法人への(新)ライブドア社の売却も決まったので、ライブドアの現在までの流れを整理してみました。

- 旧ライブドアの上場廃止、商号変更

- 株式併合で株式数は約100分の1に

- 「新ライブドア」の会社分割

- 配当の実施

- 「セシール」の売却

- 次々に和解が成立

- (新)ライブドアの譲渡

- 「外資」はどのくらい儲かったのか?

(LDH大株主の変遷)

(第56号)HFTを含む電子ビジネスと国境について考える(前編)

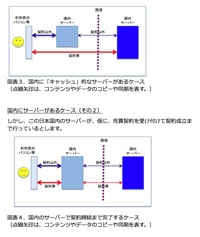

超高速の電子証券取引「HFT (High Frequency Tranding)」を題材に、電子ビジネスと課税について考えてみました。

- ネット時代にどこが問題になるか?

- アマゾンの追徴課税のケース

- 問われる国家の戦略

- ルールはどうなっているか?

- OECD条約モデルにおけるPE概念

- 技術的な実装とPEについて考える

(第57号)HFTを含む電子ビジネスと国境について考える(後編)

前回に引き続き、HFTを題材として電子ビジネスと国境について。

- 「デイトレーダー」は滅びる運命か?

- ダイレクト・マーケット・アクセス(DMA)

- HFTと税に関わる報道(WSJ、日経)

- HFTのサーバーは恒久的施設(PE)にあたるか?

- 「独立代理人」を使ったスキームの可能性

- 問題は税だけか?(ネイキッド・アクセスとHFTの「生態系」)

- 証券市場は国際的なシステムの戦いに突入している(日本はどうする?)

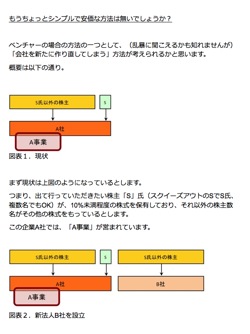

(第58号)ベンチャー企業の株主を「追い出す」方法(第1回)

ベンチャー企業の株主を「追い出す」方法(スクイーズ・アウト、squeeze out)について取り上げました。

比較的時価総額が小さいケースで、株主とこじれたといっても、まだ「初期症状」で「病状も軽い」ケースについて。

- ベストな方法は?

- 「全部取得」が創業期ベンチャーに向かないわけ

- 対象となる株主が少ない場合の問題(「端数」処理)

- 会社を「やりなおし」したらどうか?

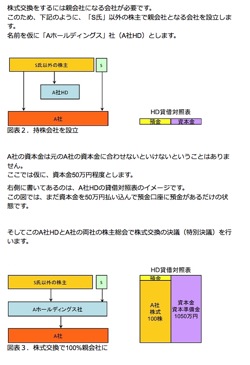

(第59号)ベンチャー企業の株主を「追い出す」方法(第2回)

先週考えたのと同じ、「スクイーズアウトされる株主と違う会社で事業を行う」という(「クラウンジュエル」的な)考え方をベースに、上記のような問題を改善する工夫をしてみたいと思います。

- 株式交換を使って別会社に移す方法

- 株式移転を使って別会社に移す方法

- 持株会社に株式を譲渡する方法

- 貸株を使う方法

- 現物出資を組み合わせる方法

(第60号)ソフトバンクの「分離案」(「光の道」関連)を読む

ソフトバンクが総務省に提出した「アクセス回線会社収支試算結果説明資料」を読み解いてみました。

- ソフトバンク提出資料の内容

- 事業計画と前提条件

- 貸借対照表が無い

- 固定電話の契約数の減少状況、ARPU

- NTTのブロードバンドサービスの契約の増加状況、ARPU

- (ソフトバンク松本副社長の考える)レイヤー別の競争

- ブロードバンドサービスの需要の価格弾力性

(競争で価格が下がったら需要は上がるか?) - 競争でスピードやサービスが向上するか?

- 契約数の目標は適切か?

- 減価償却費が定率法から定額法に変更

- このプロジェクトの税務戦略

- 引き継がれる資産量が不明?

- NTTからの分割スキーム、資金調達をどうするか?

- 本当に国費は不要なのか?

ソフトバンクの資金繰りが巷では心配されたりしてますが、一方で孫社長のプレゼンを聞くと景気がいいにもほどがあるようにも見えます。ソフトバンクの財務上の数字等を見ながらソフトバンクの実態がどうなのか考えてみました。

- SPV(=Special Purpose Vehicle、特別目的事業体)を使った巨額ファイナンス

- SPVの概要

- 有限責任中間法人、一般社団法人とは

- スキームの概要

- どういう名目でフィーを受渡し?

- 取引の履歴

- なぜ、他の会社が混じってる?

- 名義や議決権をソフトバンクに残すのはどうやっている?

- ソフトバンクは、なぜこのスキームを採用したか?

- マニアックな方のための付録その1:一般社団法人等を使った他の例

- マニアックな方のための付録その2:担保の掛け目(グラフ)

- 決算説明会の概要

- 携帯3社中、唯一の「増収増益」を考える

- 昨年と今年のスタンスの差異

- 「EBITDA、5期連続過去最高」

- 契約数の動向

(「MNP2年連続純増No1」の意味) - 契約当たり単価(ARPU)の動向

- 「iPhone」の伸びの意味

- スティーブ・ジョブスの気持ちになって考える

「ソフトバンクと組んで何のメリットがあるのか?」 - 固定もヤフーも好調

- 有利子負債の減少

- 設備投資の大増額計画

- ソフトバンクのCDS参考値の意味

- 「通話」「非通話」と回線品質

- 「5年で40倍」の通信量の時代は来るのか?

- 「小セル化」投資は、後ろ向き?前向き?

ソフトバンク株式会社の持株構造と、少数株主持分、優先株主への優先配当金等の関係 ウィルコム(から切り出された新会社)に対する投資 社債、グループ全体の負債構造 等に注目して、分析してみました。

- ソフトバンクのグループ全貌

- ソフトバンクモバイルの優先株式

- ボーダフォンは「高値掴み」だったか?

- 未払の優先配当金が累積していないか?

- 累積条項

- 非参加条項

- 連結会計上の子会社の優先配当の取扱い

- 子会社利益からの「漏れ」まとめ

- ヤフーの株主が怒っても大丈夫?

- 社債コールオプション

- 社債プットオプション

- ウィルコム関係への投資

- 社債の発行ラッシュ(?)

- 発行日順社債一覧

- ピークからすでに8800億円も純有利子負債を削減は本当か?

- 「純有利子負債がゼロ」と「実質無借金経営」

- ソフトバンクのファイナンスや財務状況についての、まとめ

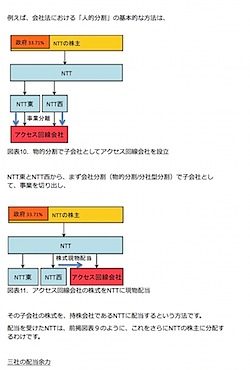

(第64号)NTTから「光の道」を分離する方法(問題意識編)

UStream上での孫社長、池田信夫氏、夏野氏の対談も踏まえた上で、NTTから「光の道」を分離する方法が財務的にどういうイメージになるのかを考えてみました。

- なぜ、池田信夫氏が言うように「『光の道』を国費の投入無しで民間でやって採算が合うなら、NTTがやればいいはず」とはならないのか?の財務的説明

- 「減損」って何?

- 事業分離スキームのイメージ

- 株式の現物配当による分離

- NTT、NTT東日本、NTT西日本3社の配当余力

- 新会社「アクセス回線会社」の自己資本比率イメージ

- 「メタル資産」1.6兆円はどこに消える?

- 国・NTT・新会社「三方一両得」な方法

(第65号)NTTから「光の道」を分離する方法(接続会計編)

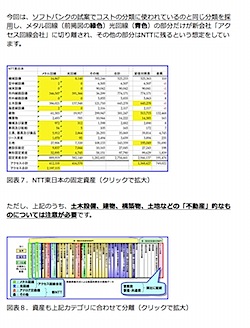

NTT東日本及びNTT西日本が公表している「接続会計」を読んで、このアクセス回線会社を分離した際のバランスシート(貸借対照表)をイメージしてみました。

- NTT東日本、NTT西日本の接続会計、財務会計関連資料

- 接続会計の概要

- 監査法人の報告書

- 接続会計の損益計算書

- 接続会計の貸借対照表

- メタル回線設備の価額及び「減損」の金額の想定

- 流動資産の想定

- 負債・資本構成(仮)

(第66号)NTTから「光の道」を分離する方法(資本政策、ガバナンス編)

資本政策・コーポレートガバナンスの形などを中心に、まとめてみました。

- 「アクセス回線会社が公的資金を入れずに本当にうまくいくんだとしたら、提案してるソフトバンクが買収して自分でやればいいじゃないか」ということになるか?

- NTT・新会社それぞれの財務バランス

- なぜ、「光の道」も上場会社にする必要があるか?

- 分割で「1 → 0.6 + 0.3」となるか「1 → 0.6 + 0.5」となるか

- 新会社は「国営」か?

- 新会社のガバナンス(私案)

- NTT、KDDI、ソフトバンクも新会社に出資すべし

- 優先株式の活用

- 「黄金株」の活用

- まとめ

6月末に各社が提出した有価証券報告書から、朝日新聞社、毎日新聞社の2社の決算を見てみました。

- 朝日新聞社:業績の概要

- 朝日新聞社はどのくらいつぶれそうか?

- 朝日新聞社:株主構成の変化

- 従業員持株会の負担

- 朝日放送が大株主に登場

- 朝日新聞社株の単価が判明!

- 相続税法上の評価はどうなる?

- 毎日新聞社:業績の概要

- 毎日新聞社:株主構成の変化

- 毎日新聞東京懇話会持株会(なぜ福島の住所?)

(第68号)平成22年3月期新聞社決算を読む(産経、各社リストラ)

- 産業経済新聞社:業績の概要

- 産業経済新聞社:株主構成の変化

- 役員持株会はなぜ大株主からはずれたか?

- 役員の株式はいくらで売れたのか?

- 役員報酬カットはかなり厳しい?

- 各社のリストラ進捗度合い

- 朝日新聞社の状況(本体と関係会社の関係、原価削減の謎)

- 毎日新聞社の状況

- 産業経済新聞社の状況

- 「労働組合の状況」から見る各社従業員のストレス度

日本の防衛産業の代表的企業として三菱重工(三菱重工業株式会社)を取り上げ、同社の有価証券報告書を中心に考えてみました。

- 三菱重工の沿革(「龍馬伝」の時代から現在まで)

- 主要な経営指標(なんと、ほぼ同規模のソフトバンクと比較してみました:-)

- 防衛省向け販売実績

- 財務的に考えた、日本における防衛産業ビジネスモデルの限界

- 「重要な技術ライセンス契約」

- ソフトバンクとの対比で三菱重工の有利子負債、格付を考える

世界全体に目を移して防衛産業を見回してみました。

- 日本の「防衛関連」企業の世界の中での位置付け

三菱重工、三菱電機、川崎重工、NEC、富士通 - 戦略コンサルティングファームが防衛産業?

- 米防衛費予算のものすごさ

- 国別のランキングと開発費コスト戦略

- 他

(第71号)防衛産業を財務的に考える(ロッキード・マーティン社)

世界防衛関連企業No1のロッキード・マーティン社を取り上げ、そのものすごい実態を見てみました。

- ロッキード・マーティン社の概要

- ロッキード事件

- セグメント別売上

- スカンクワークスの規模

- 国別セグメント売上

(第72号)Intel・ARM・Apple – プロセッサの戦いを財務的に見る

ここ数年、「ウィンテル」時代が終焉したといった記事をよく見かけるので、(Windowsはさておき) Intelの時代が終わりつつあるのかどうか、今後のプロセッサの市場の競争がどうなっていくのか等について、財務的な観点から眺めてみました。

- 各社の株価推移

- 時価総額比較で見る実力

- Intelの業績(PC、サーバー向け等、セグメント別含む)

- AMD、ARMの業績

- まとめ

日本の未公開会社の資金調達の現状と、日本の今後を考えて、未公開会社の資金調達をどう考えていけばいいのか、ということについて整理してみました。

- 日本証券業協会の改正案についての現状

- 未公開株式募集の問題の本質

- 例で考える規制の問題点

- 借入の問題点

- 個人保証の問題点

- 無担保無保証の借入金だったらいいか?

- 優先・劣後関係から考える

- 調達方法別の規制

- 株式会社(株式)の場合の規制

- 「集団投資スキーム」の場合の規制

- 米国の「Regulation D」をそのまま日本に輸入すればOKか?

- 日本に必要なのは、未公開株投資への規制ではなくサポートである

一覧:

(第40号) 謹賀新年(2009年の「週刊isologue」総集編)

(第43号)ベンチャーキャピタルの財務諸表を読み解く(基礎編)

(第44号)ベンチャーキャピタルの財務諸表を読み解く(各社決算編)

(第46号)上場企業の「現物出資」 – 株式会社NESTAGEの事例を中心に

(第55号) 「外資」はホントにライブドアでボロ儲けしたのか?

(第56号)HFTを含む電子ビジネスと国境について考える(前編)

(第57号)HFTを含む電子ビジネスと国境について考える(後編)

(第58号)ベンチャー企業の株主を「追い出す」方法(第1回)

(第59号)ベンチャー企業の株主を「追い出す」方法(第2回)

(第60号)ソフトバンクの「分離案」(「光の道」関連)を読む

(第64号)NTTから「光の道」を分離する方法(問題意識編)

(第65号)NTTから「光の道」を分離する方法(接続会計編)

(第66号)NTTから「光の道」を分離する方法(資本政策、ガバナンス編)

(第68号)平成22年3月期新聞社決算を読む(産経、各社リストラ)

(第71号)防衛産業を財務的に考える(ロッキード・マーティン社)

(第72号)Intel・ARM・Apple – プロセッサの戦いを財務的に見る

(ではまた。)

[PR]

メールマガジン週刊isologue(毎週月曜日発行840円/月):

「note」でのお申し込みはこちらから。