昨今、日本のベンチャーも完全にエコシステムが回り出した感がありますですね。

(悪く言えば「プチバブル気味」とも言えますが。)

もちろんまだ「完全に回ってる」なんていうにはおこがまし過ぎますが、山の斜面にある大きな丸い岩が「グラり」と動いた感じ。

つまり、まだまったくほとんど動いてないけど、後はもうスピードが徐々に上がるしかない運命かと思います。

(油断は禁物ですが。)

2年前には「日本のベンチャー、もう滅びるんじゃないか?」という強い危機意識があったんですが、

これだけ既存の企業に閉塞感があって、会計士試験2000人受かっても1500人就職が決まらない、司法試験も同じような状況だったら、若くて優秀な人ほど「自分で何かやった方がいいんじゃないか?」と思うのは仕方ないところであります。

新卒で優良企業に就職して、30年経ってやっと取締役になったと思ったら「会社が粉飾してました」「大事故を起こしてしまいました」「世間のニーズの変化に対応できずに会社が破綻しました」てなことになったら目も当てられません。

(そうなってから転職しようとしたって、よほどの人でないと、まず出来るわけないですからね。)

そして、「この企業なら30年後も優良企業として絶対存続してるに違いない!という企業が思い浮かびますか?」と聞かれて、自信をもって挙げられる企業名というのもなかなか無いと思います。

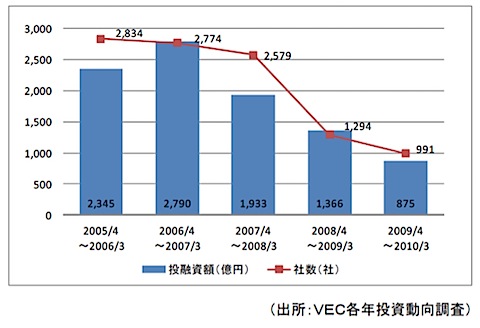

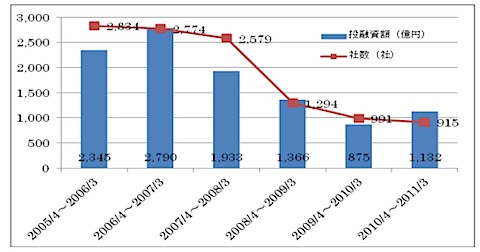

(出所:経済産業省「未上場企業が発行する種類株式に関する研究会」報告書、

同VEC各年投資動向調査[速報値])

上記の2011年3月期の数値は、「グラり」と動きだしたのではないかと期待できる徴候ですね。

先日、慶應経済学部の池尾先生、土居先生の企業金融論の授業で講演をさせていただいたんですが、授業の冒頭で学生に手をあげてもらったところ、「大企業に就職したいと思ってる人」が7割くらい、一部重複しますが「一度既存企業に就職するかどうかに関わらず、将来、自分で会社を立ち上げてみたい人」に2−3割もの生徒が手を上げました。

湘南藤沢キャンパスの国領先生のところで授業をさせてもらった時には、彼らSFCの生徒達は、先輩や同級生が起業しているという例を多数見聞きしているので、そうなんだろうなあと思ったのですが、慶應の経済学部でその割合というのは、想像してたよりも高めでした。

(少なくとも、私が学生の時には、「将来起業してみたい」という知り合いはゼロでしたもん。)

「起業のファイナンス」という演題を聞きに来ている人たちなので、慶應経済学部全体のサンプルとしては偏っていると思いますし、手を上げた人たちが全員実際に起業するわけでもないでしょうし、起業して成功する人も多くは無いとは思いますが。

ただ、(学習能力も低下し、それなりの社会的地位も妻子も住宅ローンも世間体もある50のおっさんなら別ですが)、若くて失う者も無い優秀な人だったら、「大成功するチャンス」もあり「失敗してもゼロに戻るだけ」なのだから、経済合理的に考えて、起業を選んだ方が期待値が高くなるのは当然であります。

もちろん、既存企業の中で働いている(若い)人も、猛烈な危機意識が出て来ています。

今までの「新卒で入って一生会社で勤め上げる」ことを前提として成り立っていたシステムは、いったんその前提が取っ払われると、自重に堪えかねて、ラピュタのようにガラガラと崩壊していくんじゃないでしょうか。

上半分の根がからまったあたりは崩壊せずに成層圏方向へ登っていくかも知れませんけどw、かつての力や栄光は無くなるかも知れませんね。

「土に根を下ろし、風と共に生きよう。種と共に冬を越え、鳥と共に春を歌おう。」

ということになるんではないかと思います。

米国のベンチャーが上場前に数百億円単位の資金を集め、従業員数も数百人、数千人と増えていくのに対し、日本では楽天もグリーも上場前には、たった5億円未満の額しか調達してません。(両社は、それぞれ今の時価総額が1兆円超、6000億円超です。)

これは日本に資金が存在しないから・・・ではないわけです。

日本のベンチャーに投資されている資金(残高ベース)は、おそらく1兆円前後程度で、米国の20分の1程度の規模にすぎませんが、日本も個人金融資産だけで1400兆円、銀行や保険会社などの資金仲介機関の資金も1千数百兆円超の規模があり、お金は使い道が無くてジャブジャブに余っているのであります。

だから、いったん「ベンチャー熱くなってきたぞ」てなことになって、それらの資金のたった数千分の1(数千億円)がベンチャー界に流れ込むだけで、ベンチャー界にはバブルが発生してしまうわけです。

昨日、孫泰蔵さんに伺ったところによると、中国は、アメリカのベンチャーキャピタル大手が軒並み進出して、売上も上がっていないようなベンチャーに数百億円ものvaluation(企業価値)がついて数十億円の資金を調達し、キャッシュが減っていくのにvaluationが高過ぎて次のファイナンスも付かないという、完全な「レッドオーシャン」となっているとのことです。

育てる人やメカニズム(「生態系=ecosystem」)が無いところに資金が流入すると、そういうバブルになっちゃうわけですね。

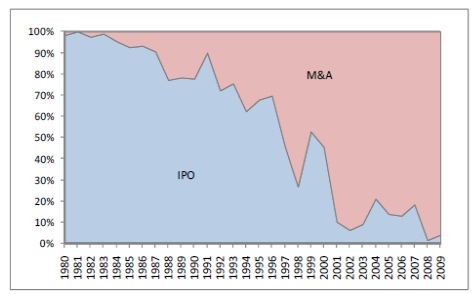

これも、経済産業省の「未上場企業が発行する種類株式に関する研究会」報告書に載っていた図ですが、

米国におけるベンチャー企業 Exit 件数の推移

アメリカは30年かけて、Exit(投資家の投資した株式の売却先)が、上場ほぼ100%からM&A(既存の大企業等がベンチャーを買収する)ほぼ100%に変わって来たわけです。

なぜ30年かかったかというのは(検証が必要ですが、おそらく)ベンチャーを買収するのは、やはり元ベンチャーが大企業に成長した会社だったり、ベンチャーに競争を挑まれて、スピード的にベンチャーを買収せざるをえなくなったオールド・エコノミーの会社、といったところだと思うんですよね。

つまり、「卵とニワトリ」で、ベンチャーの買収が増えるためには、やはりまずはベンチャー自身が増えて既存企業を脅かすまでに成長しないといけなくて、既存の日本の大企業が今のままで「ベンチャーでも買ってみるか」とベンチャーを買収するようになるわけじゃない、ということかと思います。

そして、ベンチャーで最もカネがかかる要因は「人」と「買収」であります。

なぜ、アメリカのベンチャーと日本のベンチャーの上場前の資金調達額が2桁3桁違うのかといえば、「日本にお金が無かった」からではなく、「お金を調達しても、いい人材を一時期に大量に採用するのが難しかった」「買収の対象となるいいベンチャーがほとんどいなかった」、つまり、「調達しても金の使い道がなかった」(と、少なくとも投資家からは思われていた)からだと思います。

この、今までの日本ではいくらお金があろうが得ることが難しかった「人材」の流れが、既存企業の停滞感というあまり喜ばしくない事態によって、今、大きく変わろうとし始めているのではないかと思います。

以上、下記の山崎さんの記事を読んで、若干の期待と妄想をこめて。

若者よ、史上最年少25歳で上場の村上太一氏に続け!

山崎 元 [経済評論家・楽天証券経済研究所客員研究員]

ダイヤモンドオンライン

http://diamond.jp/articles/-/15331

(末筆になりましたが、上場おめでとうございます。)

(ではまた。)

[PR]

メールマガジン週刊isologue(毎週月曜日発行840円/月):

「note」でのお申し込みはこちらから。