さて、転換社債についての続きです。

前回も述べましたが、4月までの旧商法下での転換社債(型新株予約権付社債の新株予約権部分)の要項には、だいたい、

本新株予約権の発行価額を無償とする理由及びその行使に際して払込をなすべき額の算定理由

新株予約権は、転換社債型新株予約権付社債に付されたものであり、社債からの分離譲渡はできず、かつ新株予約権が行使されると代用払込により社債は消滅し、社債と新株予約権が相互に密接に関連することを考慮し、また、市場環境等に基づく新株予約権の価値と、社債の利率、発行価額等のその他の発行条件により得られる経済的な価値とを勘案し、その発行価額を無償とした。また、新株予約権付社債が転換社債型新株予約権付社債であることから、各新株予約権の行使に際して払込をなすべき額は社債の発行価額と同額とし、当初転換価額は、○○○○とした。

てなことが書いてあって新株予約権は「無償で」発行されていたわけです。また、会計上も、おそらくすべてのケースで、「一括法」しか選択されていないはず。

つまり、転換社債の新株予約権部分のオプションバリューというのは、どこにも表面化していません。

この5月からストックオプション会計が導入されて、単独の新株予約権(ストックオプション等)や、「転換社債型」の要件を満たさない新株予約権付社債については、オプションの価値を認識しなければいけなくなったわけです。

しかし、「転換社債型」の要件を満たすものについては、引き続き「一括法」が認められることにより、新株予約権部分のオプションバリューを区分して開示する義務はありません。

義務がないということは、「価値が無い」と考えていい?ということでしょうか?

「無償発行=オプションバリューがゼロ」ではない

上記の要項を金融工学とかやってらっしゃる方が素直に「無償発行=オプションバリューがゼロ」と読むと、「いくら社債と非分離で代用払込するからといって、オプションバリューがゼロになるわけないじゃん!」と思われると思いますが、実は、「新株予約権の発行価額が無償」というのは、「オプションバリューの価値がゼロ」という意味ではないんですね。

会社法で社員等向けストックオプションの株主総会決議が不要に

4月までの商法では、社員向けストックオプションは「無償発行だから有利発行(払込[発行]価額[=0]<公正価値[>0])」なので株主総会で特別決議が必要という理解だったかと思いますが、ご案内のとおり、会社法になってからは、ストックオプションの発行時の公正な価値が会社が労働者から受ける役務と比較して、「特に有利」でなければ株主総会決議は不要という解釈になりました。

転換社債は解釈を先取り?していた

以前のエントリで47thさんにご紹介いただき、前回のエントリのApricotさんのコメントでもご紹介いただいてますが、

商法改正に伴う転換社債の取扱いについて

平成14年2月28日 日本証券業協会「転換社債に関するワーキング・グループ」

というペーパーがあって、

(2) 問題解決に向けた解釈の方向

改正後の商法の規定の下においてもなお従来の転換社債と同様の商品性を有する新株予約権付社債を従来同様の手続きで発行するに当たっての(1)で掲げた問題を解決するために条文をどのように解釈するか、その方向性について検討を行うとともに法務省とも協議を行った。その結果見出された解釈の方向が【別紙1】である。

(中略)

新株予約権の発行価額を無償としたとしても、新株予約権の行使条件等の設定いかんによっては有利発行に該当しない場合があり得る、という解釈を導き出すことで解決を図ることとした。

という経緯が説明されています。

転換社債の場合には旧商法時代から「オプションバリューがゼロでないものを無償発行しても、(金利がその分削減される分など)と比較して特に有利でなければ有利発行にはあたらず、株主総会の特別決議は不要」という解釈を「先取り」していたわけですね。

「分離できない」等の要件に意味はあるか?

前述のとおり、この5月から適用され始めた「会社法による新株予約権及び新株予約権付社債の会計処理に関する実務上の取扱い」においても、

「金融商品に係る会計基準の設定に関する意見書」(以下「金融商品会計意見書」という。)によれば、契約の一方の当事者の払込資本を増加させる可能性のある部分を含む複合金融商品について、払込資本を増加させる可能性のある部分とそれ以外の部分の価値をそれぞれ認識することができるならば、それぞれの部分を区分して処理することが合理的であるとされている。しかしながら、以前の転換社債については、転換権が行使されると社債は消滅し、社債の償還権と転換権が同時に各々存在し得ないことから、それぞれの部分を区分して処理する必要性は乏しいとされている(金融商品会計意見書� 七 1)

という理由で、ストックオプションと違って転換社債型については費用を認識しない一括法を認めています。

では、「ホントに社債の償還権と転換権が同時に各々存在し得ない」と区分して処理する必要性は乏しいんでしょうか?

ここで、日立製作所さんが野村證券さんと2004年に行った「HPO(Hybrid Private Offering)」というスキームを考えてみましょう。

ユーロ円建転換社債型新株予約権付社債の発行(海外私募)に関するお知らせ(2004年9月21日)

http://www.hitachi.co.jp/New/cnews/month/2004/09/0921b_0921b.pdf

ユーロ円建転換社債型新株予約権付社債(海外私募)の発行条件の決定に関するお知らせ(2004年9月21日)

http://www.hitachi.co.jp/New/cnews/month/2004/09/0921c_0921c.pdf

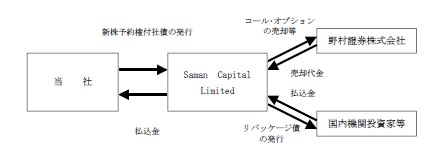

これは、ケイマン諸島に設立したSaman Capital LimitedというSPC(特別目的会社)が日立製作所さんがの発行するCBを全額取得し、このSaman Capital Limitedは下図のように、CBを担保としたリパッケージ債を発行して、新株予約権と社債部分を分離して販売する、というものです。

(この新株予約権の内容が非常におもしろいのですが、その話は長くなるので、また今度、ということにさせていただいて、)

ケイマンでのSPC設立費用や、そのSPCでの格付取得など、非常に大きなコストがかかるにも係らず、なぜこうした複雑なスキームを採用したのか?

「そのまま売るよりバラバラに分けた方が高く売れる」からこそ、SPCを使ってわざわざ分けるわけですよね?担保は日立製作所の新株予約権付社債そのものなわけで、それだけ切り出したからと言って、SPCの格付が日立製作所本体より高くなるということもなさそうですし。

なぜバラバラで売った方が高く売れて発行コストも安いのに、はじめからバラバラで売らないのか?と考えると、「バラバラにすると区分法を採用しないといけないから」、ということくらいしか思いつきませんよね。

つまり、区分法の採用によって、新株予約権の価値が認識され、社債発行差金が発生して、それを償却しないといけない。会計上の費用が発生するので、利益は小さく見えます。

日立製作所さんがこのCBを発行した平成17年3月期というのは、日立さん単体では営業赤字になるなど、ちょっと苦しい時期だったと考えられますので、財務担当者としては利益圧迫要因は無くしたいところだったことは想像されます。

しかも、ストックオプションの費用と違って社債発行差金償却は税務上損金参入できますので、費用計上することで実際の社外流出する税金は小さくなるのに、です。

つまり、この場合、表面金利も社債発行差金償却も見かけ上「ゼロ」で非常に有利に調達できるように一見見えるわけですが、実際には金利コスト(上手の黄色の部分)が隠れているとも考えられるわけですよね。

もし、ストックオプション会計というのが、無償でストックオプションを従業員等に付与することで発生する費用を適切に認識しよう、という趣旨のものだったとしたら、転換社債についてもオプション部分のバリューを適切に評価して認識するというのがスジなんじゃないでしょうか?

直接バラバラで発行したら費用計上しなくちゃいけないのに、SPVをかませたら費用計上しなくていい・・・・・というのは、直接自社株を取得して売却したら売却の差額は資本剰余金なのに、SPVをかませたら差額が売上に計上される、というどっかの会社の会計と似てませんか?

つまり、(日立さんの会計処理が間違っていると申し上げているわけでは決して無いですが)、現在の転換社債に関する会計基準は、オプションバリューを認識するのが原則という会社法下の会計基準において、経済的実態をただしく反映せず、株主にその分不利益を生じさせる可能性があるもの、とは言えないでしょうか?

前回(会社法下の転換社債(「区分法」と「一括法」))のエントリに対して、スープさんから、

転換社債というと私のような素人はついライブドアのMSCBなどを思い出してしまうのですが、ああいう特殊な転換社債がいつでも大量に発行可能である場合、その会社の株価というものは恒に砂上の楼閣になってしまうと思うのですが、ライブドアを叩きたがっていたはずのマスコミなどは、なぜその点をついて騒がなかったのでしょう。

と、コメントいただきましたが、新株予約権部分に複雑な条件のついたMSCBでなくても、転換社債の会計基準自体に株主価値を実質的に損なう要素が含まれている、とは考えられないでしょうか?

(もちろん、一括法が認められる会計基準に下では、費用計上が少なく見えて株価が上がれば株主の利益にもなるとも言えるわけで、ストックオプションの費用計上強制と比較した場合に、ということです。)

(このシリーズ、続く)

[PR]

メールマガジン週刊isologue(毎週月曜日発行840円/月):

「note」でのお申し込みはこちらから。

いつも勉強させて頂いております。

次は、会社法のもと、先月に発行された凸版印刷の新株予約権付転換社債について、解説して頂けるととっても嬉しいです。

「取得条項」を見る限り、「取得事項が行使された場合、社債は償還されないもの」と読めますので、やはり区分法が採用されるのでしょうか。

そして、その場合、新株予約権計上額は、オーバーパー部分である「0.5%部分」なんでしょうか?