今回は、今年上半期の記事を一覧する「総集編」です。

今年上半期のテーマは、

- 上場前後の資本政策(2016年第4四半期)

- ベンチャーの資本業務提携

- Snap(Snapchat)の資本政策

- 上場前後の資本政策(2017年第1四半期)

- 上場前後の資本政策(同種類株編)

でした。

詳細は、以下をご覧下さい。(以下、リンクは「note」の週刊isologueの記事等にリンクしています。)

いつもと同様、当然のことながら、これらは法的助言を行うことを目的とするものではなく、財務その他の観点からの検討が中心です。実際の解釈や運用にあたっては、弁護士、税理士等の専門家の意見を参考にしてください。

以下、一覧:

■昨年の総集編

(第404号)謹賀新年(2016年の「週刊isologue」総集編)

一年の最初の、昨年の記事を一覧する「総集編」です。

昨年のテーマは、

- 監査等委員会設置会社のIPO

- ストックオプション付与の適正量をデータ等から考えるシリーズ

- Series B以降の増資の条件交渉シリーズ(経営陣や投資家のインセンティブ等)

- 日本に「ユニコーン」が現れない理由(わけ)

(ベンチャーを取り巻く環境の課題の整理)

- 日本版リストリクテッド・ストックのベンチャーへの応用上場前後の資本政策(2016年上半期+α)

- VCのビジネスモデル

- VCの組合契約書シリーズ

- VCの税務

- VCの投資(有価証券等)の評価

などでした。

■上場前後の資本政策(2016年第4四半期)

2016年第4四半期にIPOした会社の資本政策についてです。

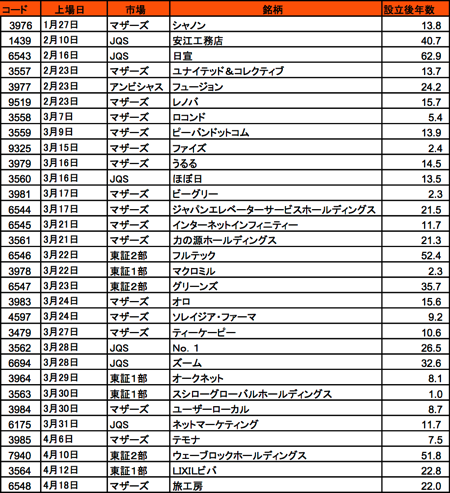

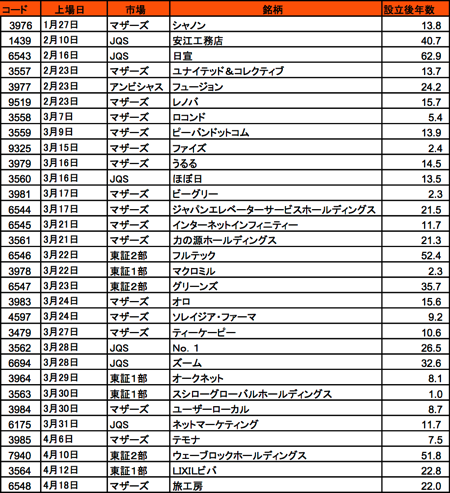

今年の第4四半期に上場したのは以下の企業でした。

(第405号)上場前後の資本政策(2016年第4四半期前編)

この回は11月上場分までの、

- キャピタル・アセット・プランニング

- KHネオケム

- マーキュリアインベストメント

- ユーザベース

- 九州旅客鉄道

- アイモバイル

- 岐阜造園

- バロックジャパンリミテッド

- フィル・カンパニー

- WASHハウス

- スタジオアタオ

- エルテス

- JMC

を取り上げました。

(第406号)上場前後の資本政策(2016年第4四半期後編)

「登記簿から見るユーザベースの優先株式の内容」(最新の登記簿が処理中で閲覧できなかったので、閉鎖登記簿(D種発行前)の内容です) と、12月上場企業以降の、

- イントラスト

- グッドコムアセット

- キャリアインデックス

- MS-Japan

- シンシア

- 日本モーゲージサービス

- 船場

- リネットジャパングループ

- イノベーション

- セグエグループ

- グレイステクノロジー

- エイトレッド

- フォーライフ

- ティビィシィ・スキヤツト

を取り上げました。

■ベンチャーの資本業務提携

ベンチャーが成長していく過程で、他の事業会社と組んで、そのチャネルや設備、知的財産などを活用させてもらう業務提携(事業提携)が行われることがあります。その際に、提携先の企業からベンチャーへ株式での出資が同時に行われることもあり、そのように業務提携と出資が同時に行われることを、資本業務提携と呼びます。

今まで、このメルマガや拙著(起業のファイナンス、起業のエクイティ・ファイナンス)では、ベンチャーキャピタル(VC)等の純投資家が投資をする場合を中心に、契約書や定款をどのように定めるかを検討してまいりました。

しかし、純投資のインセンティブがシンプル(企業価値の向上=キャピタルゲインの獲得)であるのに対して、事業提携の各当事者のインセンティブは、その事業の内容等によりますので、非常に千差万別で、そうしたインセンティブや契約条件をケース分けしても、ややこしすぎてケース分けし切ることは極めて困難です。このためもあってか、ベンチャーの資本業務提携を実務的・具体的かつ体系的に解説したものは、あまり見たことがありません。

(第407号)ベンチャーの資本業務提携に必要な、たった一つのこと(第1回)

資本業務提携の全体像について俯瞰してみました。

- 資本業務提携のスペクトラム

- 出資比率、出資金額(株価)

- 投資される株式の種類と優先順位

- 契約の複雑さと条項

- 各要因間の関係と不確実性

- ベンチャー投資は「コントロール権」の処理が重要

- ベンチャー投資契約群は「将棋」に近い?

- 大局観とミクロな技術的検討の両方が必要

- ベンチャーに詳しい弁護士等のアドバイザーの必要性

- 持株比率と契約条件との関係

- シリコンバレーとの環境の違い

- 議決権の有無

- 比率が高すぎて投資家が付かない等のリスク

- 上場時以外でも議決権株式に転換する取り決めが行われていないか?

- 会社法上の拒否権

(第408号)ベンチャーの資本業務提携に必要な、たった一つのこと(第2回)

この回は、株主間契約等で定める拒否権を中心に取り上げました。

拒否権は、手を間違うと資本業務提携でベンチャーが一番詰みやすいところで、(将棋で言うと3手詰・5手詰といった)比較的初歩的なところです。

目次とキーワード

- 比率や額と、各種拒否権・事前承認事項

- 保有する比率と拒否権の発生

- そのラウンドでマイナーな出資の場合

- 比率はマイナーだけど、1つのラウンドで過半の投資をする場合

- 比率が大きい場合

- 株主間契約内の階層構造

- 株主間契約というハードル

- 事業会社のインセンティブと企業価値向上

(第409号)ベンチャーの資本業務提携に必要な、たった一つのこと(第3回)

この回は、残余財産優先分配権について考えました。

目次とキーワード

- 出資の額の大きさと残余財産優先分配権

- インセンティブの観点からの優先分配権の整理

- 経営陣とVCのみのインセンティブ関係(復習)

- 普通株式での投資

- 参加型優先株式での投資

- 非参加型優先株式での投資が日本で少ないわけ

- 事業会社の経営への寄与度・出資額と優先分配権の需給関係

(第410号)ベンチャーの資本業務提携に必要な、たった一つのこと(第4回)

この回は、残余財産優先分配権が実際のM&Aの際の分配に与える影響を考えました。

目次とキーワード

- 残余財産優先分配権の順位

- 最優先順位である場合

- 会社破綻時の清算とM&A時の「みなし清算」

- 回収見込みへの影響(ベンチャーに資金がない場合/潤沢にある場合)

- 優先株式の中で最劣後だが普通株式より優先する場合

- インセンティブの観点から考える

- 普通株式と同順位の場合

- 「折衷案」は機能するか?

(第411号)ベンチャーの資本業務提携に必要な、たった一つのこと(第5回)

資本業務提携の第5回目ですが、この回は「買収の一歩手前」としての観点から、資本業務提携を考えてみました。

目次とキーワード

- 「準M&A」としての資本業務提携

- M&Aに至らない理由

- PMI(Post Merger Integration)

- アドバイザーのインセンティブ

- 買収する側の経営者のインセンティブ

- 「不完備契約」性

(第412号)ベンチャーの資本業務提携に必要な、たった一つのこと(第6回)

この回は「先買権(さきがいけん)」について検討しました。

目次とキーワード

- 先買権(さきがいけん)とは

- 「先に知らせるくらい、いいんではない?」は正しいか?

- M&Aのプロセスと先買権行使のタイミング

- 買収慣れしている企業と、してない企業の「enforcement」の違い

- 「話が来た」段階で先買権が行使できるか?

- 「下限金額付き」の先買権行使の放棄は機能するか?

- 詳細条件が決定した段階での先買権を設定すればいいか?

- 事業会社側弁護士がテクニカルに納得する先買権の定義は難しい

- 投資家が保有する株式を譲渡する場合の先買権

- 経営陣が保有する株式を譲渡する場合の先買権

- 「事実上のM&A」になってしまう可能性

- 2階層の先買権の設計

- まとめ

(第413号)ベンチャーの資本業務提携に必要な、たった一つのこと(第7回)

この回は、

- 資本業務提携の交渉における情報の出し方

- 株式購入権

- 取締役やオブザーバーの派遣

- 情報受領権

- 売戻しの義務

- 提携する事業会社のインセンティブの整理

- 「ベンチャーの資本業務提携に必要な、たった一つのこと」とは?

等について考えてみました。

■Snap(Snapchat)の資本政策

Snapchatを運営するSnap, Incが上場しました。

米国のベンチャーでは、1株あたり、上場している普通株式(common stock)の10倍の議決権を持つ「dual class」はよくあるし、Google(Alphabet)も上場後に無議決権株を発行することにしましたが、Snapは上場する株式が全て無議決権株であり、上場時から、一般の株主に1つも議決権を渡さないというのはスゴいですね。

ということで、Snap, Inc.の資本政策について研究してみました。

(第414号)Snap(Snapchat)の資本政策(その1)

目次とキーワード

- 未上場時の資金調達の概要

- 投資家と役員の持株

- 発行する株式の概要

- 損益の状況

- 役員とガバナンス

(第415号)Snap(Snapchat)の資本政策(その2)

上場申請資料「S-1」に添付された上場前・上場後の定款(certificate of incorporation)についてです。

目次とキーワード

- 上場時の定款の取り扱いの日米差

- Snap社定款の上場前後での体裁の変更

- 「住所」はFacebookと同じ

- 「a corporation」と「corporations」

- 株式の種類の上場前後での変化

(第416号)Snap(Snapchat)の資本政策(その3)

この回は、上場申請資料「S-1」に添付された上場前の定款(certificate of incorporation)から、優先株式の優先配当権と議決権について見てみました。

目次とキーワード

- 当初発行価格(Original Issue Price)の謎

- 無償交付?によるClass A普通株(無議決権)の発行

- 「Series FP」の謎(配当編)

- 「Series FP」の謎(議決権編)

- Series C、D、E、F優先株に議決権なし!

- 各優先株の事前承認事項(拒否権)

- 各種類の株主による取締役の選任

- Series FP取締役の強権

(第417号)Snap(Snapchat)の資本政策(その4)

この回も、上場申請資料「S-1」に添付された上場前の定款(certificate of incorporation)から、上記の図のとおり、優先株に対して極めて変則的な優先分配権や議決権の設定をしている内容を見てみました。

目次とキーワード

- 清算・M&A時の分配権

- ミドルステージ以降の優先株に対する超「上から目線」な条件

- 議決権のない優先株

- 優先分配権のない優先株

- Series A-1とSeries Bの間に何があったのか?

- 優先株の普通株への任意の転換の禁止という一見不思議な規定

- Series FP優先株の普通株への転換(10議決権か1議決権か)

- Series FPを投資家に売却する場合の有利な条件とは

(第418号)Snap(Snapchat)の資本政策(その5)

この回は、いよいよ本題の(議決権種類株である)普通株の設計についてです。

目次とキーワード

- 用語の定義

- 「サンセット条項」

- サンセット条項発動時にClass A、B、Cに何が起こるのか?

- 「許容される譲渡」(Permitted Transfer)

- 普通株の配当受領権の不思議な定義

- 創業者死亡時にClass C普通株は残るのか?

(第419号)Snap(Snapchat)の資本政策(その6)

この回は上場した瞬間に有効になる定款を、上場前定款と比較して見てみました。

目次とキーワード

- Class C普通株の発行

- 上場前定款と上場後定款の違い

■上場前後の資本政策(2017年第1四半期)

2017年第1四半期にIPOした会社の資本政策についてのシリーズです。

今年の第1四半期に上場したのは以下の企業です。

(第420号)上場前後の資本政策(2017年第1四半期前編)

この回は、

- シャノン

- 安江工務店

- 日宣

- ユナイテッド&コレクティブ

- フュージョン

- レノバ

- ロコンド

の7社を取り上げました。

(第421号)上場前後の資本政策(2017年第1四半期中編)

この回は、

- ピーバンドットコム

- ファイズ

- うるる

- ほぼ日

- ビーグリー

- ジャパンエレベーターサービスホールディングス

- インターネットインフィニティー

- 力の源ホールディングス

- フルテック

- マクロミル

- グリーンズ

- オロ

の12社を取り上げました。

(第422号)上場前後の資本政策(2017年第1四半期後編)

この回は、

- ソレイジア・ファーマ

- ティーケーピー

- No.1

- ズーム

- オークネット

- スシローグローバルホールディングス

の6社を取り上げました。

(第423号)上場前後の資本政策(2017年第1四半期後編2)

この回は、

- ユーザーローカル

- ネットマーケティング

- テモナ

- ウェーブロックホールディングス

- LIXILビバ

- 旅工房

- アセンテック

の7社を取り上げました。

■上場前後の資本政策(2017年第1四半期 種類株編)

この回から、2017年第1四半期にIPOした会社のうち、種類株式を活用しているケースを深掘りしてみました。

(第424号)上場前後の資本政策(2017年第1四半期 種類株編1)

今週は、50億円以上の大型の調達をしてきたロコンドについて、設立時の登記簿までさかのぼって、分析しました。

目次とキーワード

- ロコンドの資本政策の概要

- 有価証券届出書に開示されている資本金等の推移

- 登記簿で見る資本金の推移

- 登記簿で見る種類別発行済株式数の推移

- 普通株式A、普通株式Bは「議決権種類株式」か?

- 設立初期の普通株式での増資と資本政策

- A種種類株式での増資は大幅なダウンラウンドか?

- 種類株主総会による強力な拒否権

- 現金による取得請求権

- 「ラチェット」による修正条項

(第425号)上場前後の資本政策(2017年第1四半期 種類株編2)

この回も、先週のロコンドの種類株式の続きです。

ネットでダウンロードした登記簿のpdfファイルは、ちゃんと文字情報がコピーできる仕様なので、変更前と変更後の種類株式に関する記載の比較を行なってみました。

目次とキーワード

- 1番目→2番目の種類株式の変更

- 2番目→3番目の種類株式の変更

- 3番目→4番目の種類株式の変更

- 取締役会設置会社・監査役会設置会社への変更

- タイポの修正?

- 種類株式別授権枠の変更

- B種優先株式の発行とその条件

(第426号)上場前後の資本政策(2017年第1四半期 種類株編3)

この回は、ロコンドの優先株式の続きと、「うるる」の優先株式、「ジャパンエレベーターサービスホールディングス」の「メザニン(社債)」型の優先株式について見てみました。

目次とキーワード

- ロコンドの優先株式から学ぶ、最初のファイナンスの重要性

- うるるの優先株式の株式分割に関する制約

- ジャパンエレベーターサービスホールディングスの「社債型」優先株式による資金調達

(第427号)上場前後の資本政策(2017年第1四半期 種類株編4)

この回からソレイジア・ファーマ社の「不思議な優先株」について、解読していきます。

目次とキーワード

- ソレイジア・ファーマの資本の概要

- 資本金等の推移

- 大株主の概要

- 設立の経緯

- 配当に関する拒否権

- 優先配当権が「メイン」

- 「譲渡事象」発生時の優先配当

- 直訳(誤訳)調のIPOの規定

- 残余財産優先分配権はアッサリ

- 無議決権の優先株式と議決権ありの普通株式の関係は?

- 取得請求権

- ちょっとコワい取得条項

- ナゾなバランス感覚の拒否権

(第428号)上場前後の資本政策(2017年第1四半期 種類株編5)

この回もソレイジア・ファーマ社の「不思議な優先株」についてです。

目次とキーワード

- B種優先株式の追加

- A種優先株主総会とB種優先株主総会の決議の関係

- A種優先株式とB種優先株式の優先分配権の関係

- 「コピペ」による冗長な株式の種類の定義とスッキリした定義

- 優先分配額の謎の増加

- なぜ定義がスッキリ整理されたのか?

- 「誤訳調」定義の修正

(第429号)上場前後の資本政策(2017年第1四半期 種類株編6)

この回もソレイジア・ファーマ社の優先株について、解読していきました。

前回は、港区に移転後の登記簿で、A種優先株式、B種優先株式の内容を見てみましたが、この回はさらにC種優先株式、D種優先株式の2種類の優先株式と、第1回から第10回までの転換社債の内容を見てみました。

目次とキーワード

- C種優先株式の定款への追加

- D種優先株式の定款への追加

- A種優先株式だけ転換係数が半分の謎

- 優先株式の種類別の優先・劣後関係(C種だけ劣後)

- 優先株式の種類別の拒否権の設定(A種・B種だけ拒否権あり)

- なぜ10回も転換社債を発行したのか?

上半期は、以上です。

以下、目次一覧:

(第404号)謹賀新年(2016年の「週刊isologue」総集編)

(第405号)上場前後の資本政策(2016年第4四半期前編)

(第406号)上場前後の資本政策(2016年第4四半期後編)

(第407号)ベンチャーの資本業務提携に必要な、たった一つのこと(第1回)

(第408号)ベンチャーの資本業務提携に必要な、たった一つのこと(第2回)

(第409号)ベンチャーの資本業務提携に必要な、たった一つのこと(第3回)

(第410号)ベンチャーの資本業務提携に必要な、たった一つのこと(第4回)

(第411号)ベンチャーの資本業務提携に必要な、たった一つのこと(第5回)

(第412号)ベンチャーの資本業務提携に必要な、たった一つのこと(第6回)

(第413号)ベンチャーの資本業務提携に必要な、たった一つのこと(第7回)

(第414号)Snap(Snapchat)の資本政策(その1)

(第415号)Snap(Snapchat)の資本政策(その2)

(第416号)Snap(Snapchat)の資本政策(その3)

(第417号)Snap(Snapchat)の資本政策(その4)

(第418号)Snap(Snapchat)の資本政策(その5)

(第419号)Snap(Snapchat)の資本政策(その6)

(第420号)上場前後の資本政策(2017年第1四半期前編)

(第421号)上場前後の資本政策(2017年第1四半期中編)

(第422号)上場前後の資本政策(2017年第1四半期後編)

(第423号)上場前後の資本政策(2017年第1四半期後編2)

(第424号)上場前後の資本政策(2017年第1四半期 種類株編1)

(第425号)上場前後の資本政策(2017年第1四半期 種類株編2)

(第426号)上場前後の資本政策(2017年第1四半期 種類株編3)

(第427号)上場前後の資本政策(2017年第1四半期 種類株編4)

(第428号)上場前後の資本政策(2017年第1四半期 種類株編5)

(第429号)上場前後の資本政策(2017年第1四半期 種類株編6)

(ではまた。)

[PR]

メールマガジン週刊isologue(毎週月曜日発行840円/月):

「note」でのお申し込みはこちらから。