今週の週刊isologueは、「Zipcar」と「LinkedIn」を中心に、今年1月以降にIPOした米国テクノロジー系(非バイオ)ベンチャーのIPOの事例を見ながら、社外取締役や監査委員会メンバーにはストックオプションや株式を持たせてはいけないのかどうかについて考えてみたいと思います。

■日本の監査役とストックオプション

日本で、「監査役に対してストックオプションを付与すべきかどうか」という問いに遭遇することが時々あります。

この問いには、賛成の人と反対の人がいると思います。

平たく言うと、反対の人は、

監査役というのは、会計(監査の相当性)や取締役の行為の適法性について監査する立場の人でしょ?

ストックオプションをもらって、株価が上がった方が自分に得になるとしたら、粉飾決算や取締役の違法行為に気付いても、見て見ぬふりしちゃうんじゃない?

ということだと思いますし、賛成の立場の考え方としては、

監査役がなぜ監査するかと言えば、それは企業価値を向上させるためである。

ビジネスはリスクをゼロにしたらリターンもゼロになってしまうのだから、監査役が重箱の隅をつつくような監査をして取締役の足を引っ張るのではなく、長期的な企業価値を向上させるかどうかのバランスを見るようなインセンティブを与えた方がいい。

ということがあるのではないかと思います。

日本のストックオプション制度と監査役

日本の制度は、監査役がストックオプションを持つことには冷たいです。

ストックオプション(当時の「新株引受権」)制度が出来た平成9年改正後の商法では、新株引受権を付与できるのは取締役や使用人だけで、監査役には付与できませんでした。

平成13年の商法改正後の「新株予約権」は、監査役を含め、誰にでも付与することが可能になりました。

しかし、税務的には現在でも、「税制適格ストックオプション」の要件を満たすのは「取締役、執行役又は使用人である個人」(租税特別措置法第29条の2)だけで、監査役がストックオプションをもらっても税制適格にはなりません。

例えば、上場企業の税制適格ストックオプションであれば、キャピタルゲイン(行使価格と売却価格の差)に対して10%の税金を実際の売却時に払えば済むことになります。

これに対して、監査役のストックオプションは税制非適格にしかなりませんので、行使した時点でキャピタルゲインが発生したとみなされて、最大5割にもなる税率で総合課税されます。つまり、キャッシュもまだ手に入ってないのに課税された上、実際に株式を売却する時に株価が行使した時点の半分以下になっていれば、損失が出ることもありえます。

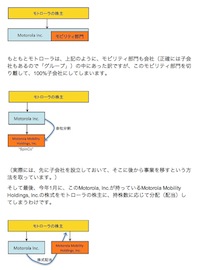

ちなみに、委員会設置会社の「監査委員」は、監査役とほぼ同様の監査をするにもかかわらず、「取締役」なので、税制適格ストックオプションにすることができます。

以上のように、ストックオプションの税制は、(理論的な根拠がよくわからないですが)、監査役にとっては、ちょっと酷な制度になっていると思います。

米国ベンチャー企業の上場時をチェック

上記のように、いくら理屈で検討しても、どちらが正しいかの結論は出なさそうですので、目先を変えて、アメリカの上場企業の実例を見てみたいと思います。

アメリカはコーポレートガバナンス先進国だとは思いますが、アメリカで行われていることすべてが正しいわけではありません。

しかし少なくとも、もし仮に「アメリカでは社外取締役へのストックオプションの付与なんてことは一切行われていない」としたら、「日本の監査役に、もっとストックオプションを!」という主張はかなり説得力が下がるでしょうし、逆に、監査委員を含むほとんどすべてのアメリカの社外取締役にストックオプション等が付与されているとしたら、独立性が必要な立場に株式のインセンティブをもたせることが必ずしも悪ではないのではないか、という有力な例証になるかと思います。

タイミング的には、IPO時点に着目してみました。

1つには、開示資料的に、役員へのストックオプション等の付与状況が最もよくわかるタイミングだ、ということがあります。

2つめには、既上場の企業だと、株価が上がる下がるかは断定しづらいですが、これから上場するベンチャー企業で早めにストックオプションをもらっていたら、ほぼ確実にキャピタルゲインが見込めます。

IPOに成功して、他の取締役やオフィサーが「イエーイ!」とハイタッチしている時に、社外取締役は儲けゼロという状況がいいのかどうか。アメリカでそうした光景が展開される様子を想像してみようとしたのですが、なんとなく想像しにくいものがありました。

今年1月から7月までにアメリカで上場した企業体(vehicle)を、The Wall Street Journal(WSJ)のIPO欄で見ると、84社もあります。

中には、信託やリミテッドパートナーシップ、LLCなど、株式会社以外のvehicleもありますが、そうしたvehicleはインセンティブの構造が違うでしょうから、除外しました。

また、中国やロシア、オランダ、韓国の企業の上場もありましたが、これも法令等が異なるでしょうから、とりあえずは米国に的を絞るということで除外。

業種的にも、資源や不動産等、バイオを除いて、この週刊isologueの読者のみなさんにも比較的ご興味がある人が多いんではないかという、テクノロジー系で時価総額が現在1億ドル以上の会社を調べてみました。

(バイオを除外させていただいたのはイヂワルではなくて、昨日の晩にこれを調べようと思いついたので、社数が多くて全部は調べ切れないのでということで・・・他意はございません。)

目次とキーワード:

- ZIPCAR, INC.の事例

- 筆頭格の独立取締役は株を持っているか?

- 監査委員会メンバーは株を持っているか?

- 米国の基準では、株式を保有している取締役は独立性を欠くとみなされるか?

- 社外取締役の報酬体系(現金、株)

- 取締役の独立性を誰がどう判断するか?

- LinkedIn Corporationの事例

- その他のテクノロジー系ベンチャー企業の事例

- Demand Media (DMD)

- NeoPhotonics (NPTN)

- Cornerstone OnDemand (CSOD)

- Responsys Inc.(MKTG)

- Boingo Wireless, Inc. (WIFI)

- The Active Network (ACTV)

- Fusion-io (FIO)

- Pandora Media (P)

- Bankrate, Inc. (RATE)

- HomeAway, Inc. (AWAY)

- Skullcandy (SKUL)

- Zillow, Inc. (Z)

- Groupon

- Zynga

ご参考になれば幸いです。

(23時50分頃配信予定。)

(ではまた。)

[PR]

メールマガジン週刊isologue(毎週月曜日発行840円/月):

「note」でのお申し込みはこちらから。