あけましておめでとうございます。

今週は一年の最初なので、昨年の記事を一覧する「総集編」をお届けします。

今年も、何卒よろしくお願い申し上げます。

詳細は、以下をご覧下さい。

(以下、リンクはブログでの紹介にリンクしています。)

(第92号)謹賀新年(2010年の「週刊isologue」総集編)

昨年2010年の週刊isologueを振り返ったものです。

2010年のバックナンバー一覧は、こちらをご覧下さい。

■フェイスブック編

今年に入ってから、1つのテーマを数回に分けていろいろな角度から取り上げるケースが増えましたが、1月から2月にかけては、フェイスブック(Facebook)を取り上げました。

「フェイスブックはバブルだ」という評論も飛び出す中、未上場できちっとした財務情報等も開示されていませんが、途中にIPOを発表した比較的類似性のある業態の「LinkedIn」も含めて取り上げました。

(第93号) フェイスブックは「バブル」なのか?(序章)

結局取りやめになりましたが、フェイスブックが未上場のうちにファンド等を使って資金を公募することが報道されたため、類似のことを日本でやろうとした場合の法規制についてまとめました。

(第94号) フェイスブックは「バブル」なのか?(「映画に学ぶ」編)

映画「ソーシャル・ネットワーク」が公開され、「フェイスブック 若き天才の野望」(日経BP社)も出版されたため、これらを頼りにフェイスブックの実像に迫りました。

(含む、資本政策や未公開株取引市場など。)

(第95号) フェイスブックは「バブル」なのか?(類似会社編)

世界におけるフェイスブックのシェアや、世界におけるフェイスブックのライバルについて取り上げました。

(第96号) LinkedIn(リンクトイン)のIPO

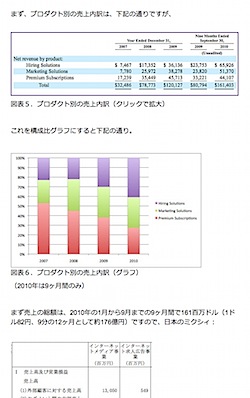

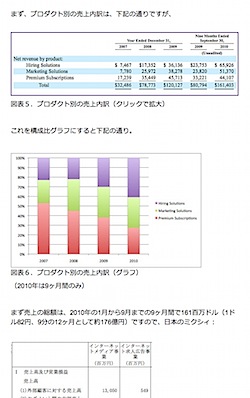

ビジネス向けのSNS「LinkedIn」の「Form S-1」の財務情報等から、SNSのビジネスモデルを考えてみました。

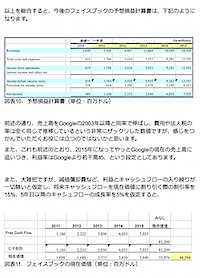

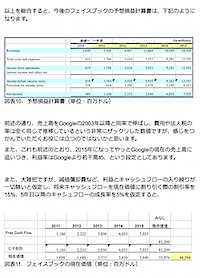

(第97号) フェイスブックは「バブル」なのか?(企業価値編)

最後にフェイスブックの企業価値について考えました。

■MBO編

昨年末からMBOを進めていた幻冬舎をはじめ、1月に入ってからイマージュホールディングス、ワークスアプリケーションズ、エノテカ、カルチュア・コンビニエンス・クラブ、アートコーポレーション、田中亜鉛鍍金等が次々にMBOを発表したため、MBOについて研究してみました。

(第98号) 「春のMBO祭り」絶賛開催中!

幻冬舎の株主総会を目前にした今までの整理と、その他MBOしている各社の紹介など。

(第99号) 「春のMBO祭り」(その2)

カルチュア・コンビニエンス・クラブ株式会社(CCC)のMBOについて深堀りしてみました。

(第100号) 「春のMBO祭り」(その3)

ワークスアプリケーションズのMBOについて深堀りしてみました。

■Convertible Note編

アメリカの創業間もないベンチャー企業でよく使われる(けど日本ではまだあまり知られていない)、株式への転換権が付いた借入れ(Convertible Note)の活用について取り上げました。

(第101号) ベンチャー企業における転換権付借入の利用(その1)

実際にシリコンバレーで使われているConvertible Noteのひな型を元に、Convertible Noteの性質について探ってみました。

(第102号) ベンチャー企業における転換権付借入の利用(その2)

(東日本大震災が起こった直後の回。)

「オプション」として考えた場合のConvertible Noteの性質について考えてみました。

(第103号) ベンチャー企業における転換権付借入の利用(その3)

このConvertible Noteを日本法のもとで実装しようとしたらどうなるか?について考えてみました。

■電力事業編

福島の原発事故によって、電力会社のビジネスモデルや、電力会社を取り巻く法令等について考えずにはいられない状況になりました。

(第104号) 東京電力(基本編)

まずは、東京電力の開示資料をもとに、「巨額の廃炉コスト等は考えられているのか?」「 東京電力はリスクをどう開示していたか?」「コーポレートガバナンスについてはどうだったのか?」等について考えてみました。

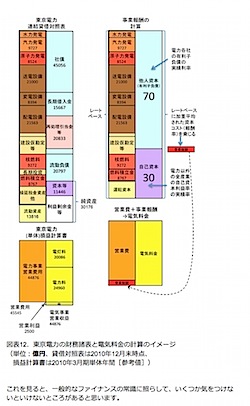

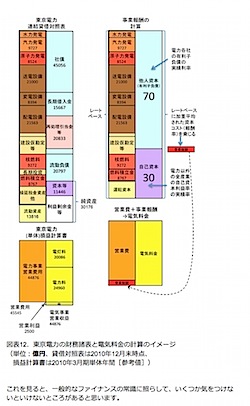

(第105号) 東京電力(ビジネスモデル編)

前回は主にストック面を見ましたので、今回はフローを中心に、東京電力という会社のビジネスモデルを概観してみました。

(第106号) 東京電力(原子力発電のコスト編)

原子力発電のコスト構造について、報道されている内容等は当たっているのか、考えてみました。

(第107号) 東京電力(債務超過か否か?編)

いろいろな処理案が出て来ましたが、そもそも東京電力が債務超過なのかどうかというのが重要。

会計の観点から、東京電力が債務超過なのかどうか等について、賠償額のシミュレーションなども含めて予想してみました。

(第108号) 東京電力(収支予想編)

債務超過かどうかもさることながら、今後の収益力を考えないと、東京電力の「処理」をどうしたらいいかもわからないので、収益がどのような推移をたどるのかを予想してみました。

(第109号) 東京電力(電力料金への影響編)

「東京電力の原発被災者への補償や、経営の悪化で社債の金利等が上がることによって、電気の料金にどう影響があるか?」について考えてみました。

(第110号) 首相の「要請」と中部電力のコーポレートガバナンス

5月6日に菅首相から中部電力に対して、浜岡原発のすべての原子炉の運転を停止する要請がありました。

火力への切り替えは電力会社の経営を千億円単位で圧迫しますが、中部電力は、政府の言いなりで、こうした要請をすんなり受けてしまうのか、それとも株主の利益を守るコーポレートガバナンスの機能は果たせるのか?、役員構成等を検討して、「東京電力とは必ずしも同じでは無いんではないか?」といったあたりを検討しました。

(第111号) 東京電力の原発事故賠償スキームの分析

政府から発表された賠償スキーム案の内容を見るとともに、公的資金を投入する場合などの詳細なスキームを検討し、それが、東京電力の財務に与える意味を考えました。

(第112号) 東京電力の「意外?な好決算」を読み解く

5月20日金曜日に、遅れていた東京電力の平成23年3月期の公表が行わましたが「増収で経常利益ベースでも増益」という、ものすごくいい決算でした。

災害損失に関する引当金や損害賠償について、東京電力はどう処理したのかを詳細に検討しました。

(第113号) ソフトバンクの電力参入とコーポレートガバナンス

ソフトバンクの孫正義社長が5月下旬、「自然エネルギー」事業への参入を発表しました。

こうした判断がどのようなコーポレートガバナンスの下で行われ、また、この発電に冠する定款変更の議案は株主総会で可決されるのか、それとも否決される可能性もあるのか、といった点について考えました。

■Groupon編

GrouponがIPOを発表したため、開示されたForm S-1などの資料をベースに、Grouponやフラッシュマーケティングというビジネスの実態に迫ってみました。

(第114号) GrouponのIPO資料を読む(日本法人を中心に)

同Form S-1には、日本法人であるグルーポン・ジャパン株式会社についての記載がかなり大量にあるので、今回は、この日本法人に焦点を当てて、買収のスキーム等について考えてみました。

(第115号) GrouponのIPO資料を読む(米国本社資本政策編)

米 Groupon社の資本政策だけで膨大な情報が開示されているので、これを読み取っていったところ、巨額の資金調達の裏に、自己株式を使った創業者への巨額の資金環流等が行われていることが判明、その実態について分析しました。

(第116号) GrouponのIPO資料を読む(ガバナンスとドイツ法人編)

Grouponの役員がどういう人たちなのか、信用できる人たちなのか、という点と、ドイツ法人を買収して子会社化するスキームの内容や、日本法人買収との条件の差、等について検討しました。

(第117号) GrouponのIPO資料を読む(ビジネスモデルまとめ編)

今までの情報を総合して、 Grouponの財務情報の不思議な点、創業者への巨額の資金環流等がもし仮に良からぬ目的に使われているとしたら、どのようなことが考えられるか、等について考えてみました。

■Zynga編

ソーシャルゲームの「Zynga」もIPOを発表しましたので、

(第118号) ZyngaのIPO資料を読む(導入編)

Zyngaが提出したForm S-1から、Zyngaのビジネスの全体像を探ってみました。

(第119号) ZyngaのIPO資料を読む(ビジネスモデル編)

Zyngaがどういったビジネスモデルの会社なのか、Groupon、DeNA、グリー等を含めた財務内容の図解を行い、日本とアメリカのベンチャービジネスを対比させてみました。

(第120号) 2011年上半期+αの総集編

第119号までの総集編です。

(第121号)Apple空前の好決算と、その財務・会計方針

空前の好決算を発表したApple Inc.(アップル)について、その資金運用や採用されている会計方針を中心に見てみました。

目次とキーワード:

- 財務諸表(フロー面)を見る

- 地域別(日本も伸びているがAsia-Pacificすごい)

- 製品別(売上構成比、まったく変わっちゃったね)

- 連結の範囲、子会社

- 資産運用会社「Braeburn Capital, Inc.」

- ハード・ソフト・サービスが混ざった収益の認識(米国GAAP)

- iCloud等の売上の計上は?

- スティーブ・ジョブズ氏のプライベート・ジェット利用と健康

- 日本の東日本大震災の影響

■米国ベンチャー実例編

(第122号)米国ベンチャー事例で見る社外役員へのインセンティブ

「Zipcar」と「LinkedIn」を中心に、今年1月以降にIPOした米国テクノロジー系(非バイオ)ベンチャーのIPOの事例を見ながら、社外取締役や監査委員会メンバーにはストックオプションや株式を持たせてはいけないのかどうかについて考えてみました。

目次とキーワード:

- ZIPCAR, INC.の事例

- 筆頭格の独立取締役は株を持っているか?

- 監査委員会メンバーは株を持っているか?

- 米国の基準では、株式を保有している取締役は独立性を欠くとみなされるか?

- 社外取締役の報酬体系(現金、株)

- 取締役の独立性を誰がどう判断するか?

- LinkedIn Corporationの事例

- その他のテクノロジー系ベンチャー企業の事例

- Demand Media (DMD)

- NeoPhotonics (NPTN)

- Cornerstone OnDemand (CSOD)

- Responsys Inc.(MKTG)

- Boingo Wireless, Inc. (WIFI)

- The Active Network (ACTV)

- Fusion-io (FIO)

- Pandora Media (P)

- Bankrate, Inc. (RATE)

- HomeAway, Inc. (AWAY)

- Skullcandy (SKUL)

- Zillow, Inc. (Z)

- Groupon

- Zynga

(第123号)米国IPOベンチャー事例(バイオ編)

バイオ系の事例を取り上げてみました。

Wall Street JournalのIPOデータに載っている昨年8月からのIPO件数は合計173件から「米国拠点のバイオ関連企業」を抜き出すと、1年間で約20社ほどになります。

ご覧のとおり、バイオ関連と言っても、創薬から検査機器、情報サービス、バイオ燃料まで、いろいろ考えられるのですが、この中から、研究開発型で売上もまだほとんど立ってないのに時価総額がそこそこ大きい、という最も「バイオ系的な」事例として「ENDOCYTE, INC.」という創薬ベンチャー企業をピックアップして、そのコーポレートガバナンス、資本政策、株式インセンティブ等について考えてみました。

目次とキーワード:

- 事業の概要

- 投資家はデータから企業価値をどう判断してるのだろう?

- 連結損益計算書、連結貸借対照表

- 未上場段階での資金調達額

- 未上場段階でのデット・ファイナンス

- IPO時の資金調達額

- 経営陣・ガバナンスの特徴

- 上場前後の株主構成と経営者のインセンティブ

- まとめ

(第124号)Grouponアップデート編

6月末までの第2四半期の財務諸表が添付された、Grouponの上場申請資料Form S-1(amendment no.1)に基づいて、以下のような点を見てみました。

- 第2四半期も1億ドルを超える損失

- 債務超過に陥った!が大丈夫か?

- 現金は持つのか?(キャッシュフロー)

- 第2四半期以降の買収

(今年の4月に買収したPelago, Inc. [Whrrl] は、どのくらいイケてたのか?)

- 第2四半期以降の資金調達

- 不可解な売掛金、買掛金の比率のその後

- 大物?役員がさらに追加に

- 株主構成の変更は?

- あの創業者への巨額の償還は、まだやってるのか?

■GoogleのMotorola買収編

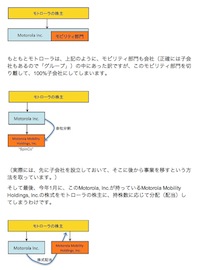

(第125号)GoogleのMotorola買収(分割スキーム編)

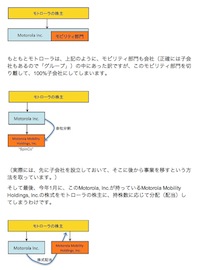

8月15日にGoogleがモトローラ(Motorola Mobility Holdings, Inc.)を買収すると発表しました。この回では、このGoogleの買収そのものを考える前段階として、このモトローラの会社分割について考えてみました。

このモトローラは、以前よりアクティビストのIcahn(アイカーン)氏が大株主でしたが、仮に、Googleがこのモトローラのモバイル部門を買収することが昨年から決まっていたといったことがあったとしたら、税務上などでどのような影響があるのか、なぜ会社を分割したのか、といったあたりも含めて、考えてみました。

目次とキーワード;

- 分割の概要

- 分割に関する開示資料の概要

- 分割スキームの概要

- 分割に関する米国の税務

- Google買収までがもし計画されていたとしたら?

(第126号)GoogleのMotorola買収(アイカーン解剖編)

この回では、筆頭株主であるアクティビストのアイカーン氏のグループがSECに提出した開示書類から、アイカーン・グループの全貌や、アイカーン氏がモトローラにどのように関わって来たのかについて考えてみました。

目次とキーワード:

- 「アイカーン氏の開示書類」とは?

- アメリカ版大量保有報告書の見方

- 1月提出分報告の内容

- アイカーン・グループの構造

- アイカーン・グループ役員の機能分担

- モトローラに送り込まれた取締役

- 7月21日提出の書類の内容

- アイカーン氏はGoogleの買収を知っていたか?

- なぜ7月21日に書類を提出したのか?

- 株価チャートとの関連

(第127号)GoogleのMotorola買収(特許編)

GoogleがMotorola Mobilityを買収した最大の目的の一つは「特許」だと言われています。

この回では、同社がSECに提出した開示資料から、特許関連の情報について見てみました。

目次とキーワード:

- リスクファクターにおける記述

- Google製のAndroid OSの利用度合い増加と、リスク

- GoogleのAndroid供給契約

- Motorola Mobilityの販売先と競争構造

- Motorola Mobilityは、どんな技術が得意なのか?

- 集約化(convergence)と生態系(ecosystem)への理解

- Motorola Mobilityのライバル

- モバイル・デバイス市場における競争の鍵は?

- 特許関連の訴訟

(第128号)世界最大級ファンド「カーライル」の上場

先週9月6日に、The Carlyle Group L.P.が上場申請をしました。

このカーライルの上場は、

- 世界最大級のファンド(ファンド運用事業体)である。

- 日本で一般的な「株式会社」ではなく、「リミテッドパートナーシップ(L.P.)」の上場である。

- 申請書類には、ファンドの詳細な内部構造等、契約書等、なかなか見る機会が無いデータが詰まっている。

- 「米国の軍需産業に強い影響力を持っている」「ビンラディン家やブッシュ家も株主」といった、都市伝説か真実かよくわからない話が横行しているが、とにかくスゴいことは間違いなさそうである。

(資料から、そのへんの当否も推測できないか?)

ということで、注目してみました。

目次とキーワード:

- カーライルの資産は1ドルしか無い?

- リミテッド・パートナーシップとは

- カーライルの事業規模

- カーライルはプライベート・エクイティのファンド?

- カーライルの組織構造(現状)

- カーライルの組織構造(IPO後)、組織再編

- 経営陣の報酬

- カーライルの財務内容

- カーライルに投資しているのは誰か

- カーライルの経営陣

- カーライルは、なぜ今、上場するのか?

(第129号)GoogleのMotorola買収(買収交渉編)

この回では、モトローラ(Motorola Mobility Holdings, Inc.)とGoogleの買収交渉の内幕に迫ってみました。

上場会社のM&Aだけでなく、非上場のベンチャーがバイアウトされる時の交渉の参考にもなるでしょうし、日本でも近年、買収やMBOに関わって株価が安過ぎるといった訴訟も増えていますので、こうした買収が行われる際の、交渉のプロセスや、買収側のコーポレートガバナンス、取締役会での検討事項、開示内容等がどうあるべきかということについても、大いに参考になるのではないかと思います。

以下、目次とキーワード:

- 買収のスキーム

- Nortel Networksの特許オークション

- Googleからの最初のコンタクト

- なぜ最初の日付があいまいなのか?

- 2人は知り合いだったのか?

- 最初のコンタクトは何月何日だったのか?(推理)

- 最初のミーティング

- アイカーン氏とのミーティング

- アイカーン氏はGoogleからのアプローチをいつ知ったのか?

- 買収価格の駆け引き

- 買収と「相見積もり」

- ゴールデンパラシュートと利益相反

- モトローラとビデオ会議

- Googleが欲しかったのは特許?それ以外?

- なぜこれだけ細かい経緯を発表したのか?

- 日本企業ならこれだけ速い意思決定ができたか?

- 「進行中の知財関連訴訟」とは?

(第130号)GoogleのMotorola買収(フェアネス・オピニオン編)

この回では、GoogleがMotorola Mobility Holdings, Inc.を買収するに際して、Motorola Mobilityの財務アドバイザー2社が出した「フェアネス・オピニオン」の中身を検討してみました。

目次とキーワード:

- 株価の検討体制

- 「Qatalyst Partners」の意見書

- 「Qatalyst Partners」ってどんな会社?

- GoogleとQatalyst Partnersの関係

- フェアネス・オピニオンの性格

- フェアネス・オピニオンは、何を基準にするのか?

- 類似会社比準による株価算定

- DCF法による株価算定

- Qatalystが受け取る巨額!な報酬

- CenterviewとMotorolaの関係

- Centerviewの分析

- Centerviewは、今回のディールでいくら報酬をもらうのか?

■米国ベンチャーファイナンス編

(第131号)シリコンバレー進出のファイナンス(その1)

この回から、「Venture Deals」という本;

Brad Feld Jason Mendelson

Wiley

売り上げランキング: 8686

(Kindle[電子書籍]バージョンはこちら。)

をベースに、米国と日本のベンチャーファイナンスについて比較しながら検討してみました。

今週の目次とキーワード:

- The Players(生態系)

- How to Raise Money(どう調達するか)

- 「Do or Do Not; There Is No Try」(by “ヨーダ”)

- ビジネスプランは役に立つか?

- いいVCと巡り会う方法

- ベンチャーにおけるTerm Sheet (タームシート)の意味

- Liquidation Preference(残余財産分配権)

- Pay-to-Play条項

- 米国創業者の持株のベスティング

- Capitalization Table(資本政策表)

(第132号)シリコンバレー進出のファイナンス(その2)

米国と日本のベンチャーファイナンスについて比較、第2回目です。

■Control Terms of the Term Sheet

Board of Directors (取締役会[のメンバー])

(日本の役員構成との違い)

Protective Provisions (保護条項)

(誰をどうやって保護する条項か?)

Drag-Along Agreement (「ドラッグ・アロング」契約)

(”ドナドナ”)

Conversion(株式の転換)

■Other Terms of the Term Sheet

Dividends (配当)

Redemption Rights(償還請求権)

(日本の「買取請求権」とどう違う?)

Conditions Precedent to Financing(Term Sheetの法的拘束力)

Information Rights(情報受領権)

Registration Rights(IPO時の登録権)

Right of First Refusal(持株比率の保持)

Voting Rights(議決権)

Restriction on Sales(株式の譲渡制限に代わる条項)

(アメリカの未公開株投資に何が起こっているか?)

Proprietary Information and Inventions Agreement(知的財産の管理)

Co-Sale Agreement(共同売却権)

Founders’ Activities(創業者の専任義務)

Initial Public Offering Shares Purchase(IPO時の株式追加購入権)

No-Shop Agreement(浮気防止条項)

Indemnification(免責)

Assignment(複数ファンド間の割り振り)

(第133号)シリコンバレー進出のファイナンス(その3)

米国と日本のベンチャーファイナンスについて比較、第3回目です。

目次とキーワード:

- ベンチャーキャピタルの基本ストラクチャー

- capital call方式

- ベンチャーキャピタルの収益構造

(フィーの料率等)

- 成功報酬の税制

- ファンド間のコンフリクト

- パートナーがVCを離れるときの問題

- Fiduciary Duty

- 交渉でやってはいけないこと

- イケてる弁護士の見つけ方

- よくない投資条件を挽回する方法

■オリンパス編

(第134号)オリンパスで何が起こったのか?

英国人社長ウッドフォード氏が解任され、株価も大幅に下落しているオリンパスを取り上げ、そこで何が起こっているのかを開示資料から考えてみました。

目次とキーワード:

- 元社長のレター

- オリンパスのコーポレートガバナンスはどうなっていたか?

- 社外取締役は機能していたのか?

- なぜウッドフォード氏が社長に選ばれたのか?

- オリンパスは何をやっている会社か?

- PwCの調査は?

- 投資の推移の全体像

- ジャイラス社のアドバイザリーフィーの実際

- 日本の3社の買収と現在

(第135号)オリンパスで何が起こったのか?(その2)

前回に引き続き、オリンパスの件を取り上げ、「『経営判断』とは何か?」や、投資の実務やリスクの観点から考察してみました。

目次とキーワード:

- オリンパスの追加開示

- ジャイラス社買収の戦略的妥当性

- PwCの調査には現場の協力がちゃんと得られたんだろうか?

- ケイマンは怪しいのか?

- ファンド的事業体を調べる注意義務

- オリンパスとAXES社の当初の構想を裏切ったのはどちら側?

- オリンパスはどのくらいのことを考えていたのか?

- AXES社側のフィナンシャル・アドバイザー、リーガルの体制

- 「新事業3社」の株主価値算定

(第136号)東証・大証の経営統合を考える

この回では、東証・大証の合併スキームについて考えてみました。

日経の報道によると、再編のスキームは、非上場の東証が上場企業である大証に対して「上限付きTOB」を実施し、大証の株式の50%から66.6%を集めた上で、東証が大証に吸収合併される(つまり新会社は上場を存続する)「逆さ合併」を考えているようで、「東証の裏口上場じゃないか!?」といった悪口も聞こえて来そうですが、なぜこうしたスキームを取る必要があるのか、等を、(今朝、報道を見てから書き始めたので十分な考察になっているかどうかわかりませんが)開示されている資料から考えてみました。

また、「東証・大証合併、国際競争で再浮揚狙う」という記事にもあります通り、今、世界の証券市場は国境をまたがる統合を繰り返し、寡占化を進めています。これに対して日本の証券市場は(さすがに神戸、広島、新潟、京都は閉まりましたが)、東証・大証の他に、まだ名古屋、福岡、札幌の取引所も残っていて、(ナスダック・ジャパンや東京AIMといった試みは行われたものの)、未だ国境を越えるようなことにはなっていません。

今後のために、この統合のスキームはプラスなのかどうか?といったあたりも考えてみました。

目次とキーワード:

- 東京証券取引所グループの概要

- 大阪証券取引所の事業価値

- 統合のスキーム

- 東証はどのくらい「お金持ち」か?

- 東証と大証、NYSEの自己資本比率

- 大証の実質的な大株主は誰?

- 東証と大証の交渉は、経済的に見て誰と誰の交渉なのか?

- 統合後の株主構成はどうなる?

- 国際的な証券取引所の競争

- 「日本の証券取引所が海外から買収されてもいいじゃない」?

- 統合スキームはこれでいいか?

■ソフトバンク編

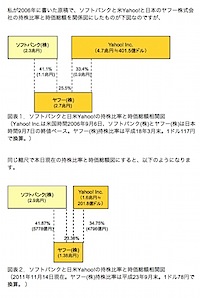

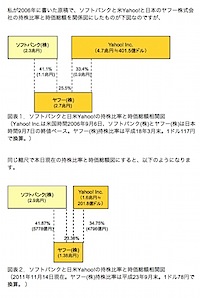

(第137号)ソフトバンクは米Yahoo!を買えるか?

この回では、日経新聞で、「ソフトバンクとアリババ、米ヤフー買収へ協議 米報道」と報じられた件について、考えてみました。

目次とキーワード:

- ソフトバンクと日米Yahoo!の関係

- 米Yahoo!の現状

- ヤフー株式会社の業績(世界の中での特異性)

- ソフトバンクの現状の概要

- ソフトバンクは米Yahoo!株を8月に全部売却したはずでは?

- Alibaba.comとAlibaba Group

- アリババグループの企業価値はバブルなのか?

(孫社長の説明によるアリババグループの実態)

(第138号)ソフトバンク、アップデート(ホークス日本一記念)

今週の週刊isologueは何のテーマにしようか迷っていたのですが、日曜日にソフトバンク(ホークス)が日本一になりましたので、ソフトバンクを取り上げたいと思います。

目次とキーワード:

- 孫社長のプレゼン

- 本当にソフトバンクの借金は減っているのか?

- 「純有利子負債」とは

- ボーダフォン買収から今までのB/Sの変化

- 純有利子負債/EBITDA倍率

- 携帯事業の実績

- iPhoneの独占が崩れても成長を維持出来るのか?

- ソフトバンクの昨今の電波品質を考える

- WiFiスポット

- 電波改善の具体的戦術

- ソフトバンクは900MHz帯を獲得出来るか?

- 周波数オークションをやると財務的にどうなるのか?

(第139号)IPO後のGroupon

紆余曲折の末、グルーポン(Groupon)が11月4日に上場しましたが、21日くらいから株価が崩れ始め、22日の終値でIPO時の公募価格20ドルにタッチ、翌日23日に16.75ドルまで大きく下落しました。

「ネットバブル崩壊だ」なんてことをいう人もいますが、今後グルーポンは、どうなってしまうのでしょうか?

目次とキーワード:

- 株価の下落

- 提出された書類を振り返ってみる

- 意外なところに生き残る「Adjusted CSOI」

- 売上が55%も下がった計上基準の訂正

- 売上基準変更の差額から読み取れること

- 利益とキャッシュフローは大丈夫か?

- 週明けの株価は?

(第140号)「モノ系」ネットビジネスの財務構造

ベンチャーを始める時には、そこでどんなビジネスモデルの事業を行うかを考えますよね。

その場合の大きな選択肢の一つとして、物理的な「モノ」が関連するビジネスにするのか、それとも「情報」だけのビジネスモデルとするのか、ということがあります。

ということで、今回は、モノが関連するネットビジネスを「モノ系」ネットビジネスと称して、グルーポンと、Amazonやネットバブル時に倒産したWebvanを対比して、「モノ」が絡むビジネスモデルを考えてみたいと思います。

目次とキーワード:

- 「モノ系」ビジネスモデルと「情報系」ビジネスモデル

- 楽天は「EC」(小売業)なのか?

- アマゾンの黒字化には、どのくらい苦労があったのか?

- アマゾンのIPOと時代背景(ベンチャー界のバブり具合)

- アマゾンとグルーポンは同じか?

- 「モノ系」のビジネスをやる場合には、「情報系」の場合にも増して財務の知識が必要

- 懐かしの「Webvan」

- グルーポンとWebvanは同じか?

■ベンチャーM&A編

(第141号)日本でもベンチャーへの優先株投資が普及するか?

経済産業省の「未上場企業が発行する種類株式に関する研究会」から平成23年11月28日付で報告書が出ています。 ご存知のとおり、アメリカをはじめ世界のベンチャー投資では「優先株」を使うのが常識となっておりますが、日本では普通株式での投資がフツウです。 この回では、この報告書をじっくりと検討して、日本でもベンチャーへの優先株投資が普及するのか?、問題点は何か?といったあたりを考えてみました。

目次とキーワード:

- 優先株の基本

- 優先株は「投資家側が一方的に得する内容の株」か?

- 大成功の場合の「取り分」

- 「そこそこ」の成功の場合の「取り分」

- デッドロックの発生(投資契約、会社法等)

- 米国exitの変遷

- 経済産業省研究会、報告書の2大論点

- 優先株式発行でストックオプションの価格は変わるか?

- 税務上、本当に不明確だったのか?

- 「社債類似株式」と比較して考える

- 優先株の価格に関する素朴な疑問

- 評価モデルはどう使われているのか(宿題)

- 行使価格が下がるとうれしいか?

- ストックオプションの相場観

- 未上場時の行使

- みなし清算条項(Deemed Liquidation)

- なぜ米国のexitは変遷したのか?(仮説)

- キャッシュフローから見た優先株と普通株の価値差の源泉

(第142号)シリコンバレー進出のファイナンス(ベンチャー売却編前編)

日本は、(創業初期から本格的にエクイティファイナンスをするという意味での)ベンチャーの歴史がまだ10年ちょっとしか無いと言えますので、おそらく日本も今後、経済産業省の「未上場企業が発行する種類株式に関する研究会」報告書にある米国の図;

のように、今後10年とか20年をかけて、ベンチャーのexitの比率がIPOからバイアウトに移行していくのではないかと思います。

「Venture Deals」の「LOI=Letters of Intent」の章をベースに、米国と日本のベンチャー買収の実務について考えてみました。

目次とキーワード:

- Structure of a Deal(ディールの構造)

- 「買収価格」に何が含まれるか?

- escrow(エスクロー)

- working capital(運転資金)

- earn-out(成果報酬)

- management retention pool(役員インセンティブ)

- 経営者と投資家の利益相反

- Asset Deal versus Stock Deal(売却スキーム)

- assetかstockか。時系列の推移

- 法人格が残るかどうか、と日米の慣習の違い

- Form of Consideration(対価は何?)

- Assumption of Stock Options(ストックオプション関連)

(第143号)シリコンバレー進出のファイナンス(ベンチャー売却編後編)

「Venture Deals」の「LOI=Letters of Intent」の章をベースに、米国と日本のベンチャー買収の実務について考える後半です。

目次とキーワード:

- Representations, Warranties, and Indemnification(表明と保証)

- ベンチャーはM&Aにどう備えるべきか?

- Escrow(エスクロー)

- Confidentiality / Nondisclosure Agreement(守秘義務)

- Employee Matters(役職員の処遇関係)

- ベンチャーの増加が市場メカニズムを救う?

- Conditions to Close(ディールのクローズの条件)

- 「浮気防止」条項

- Fees, Fees, and More Fees(フィー)

- Registration Rights(株式の登録)

- Shareholder Representatives(株主の代表)

以上です。

本年も、引き続き、「週刊isologue」ご愛顧のほど、お願い申し上げます。<(_ _)>

以下、一覧:

(第92号) 謹賀新年(2010年の「週刊isologue」総集編)

(第93号) フェイスブックは「バブル」なのか?(序章)

(第94号) フェイスブックは「バブル」なのか?(「映画に学ぶ」編)

(第95号) フェイスブックは「バブル」なのか?(類似会社編)

(第96号) LinkedIn(リンクトイン)のIPO

(第97号) フェイスブックは「バブル」なのか?(企業価値編)

(第98号) 「春のMBO祭り」絶賛開催中!

(第99号) 「春のMBO祭り」(その2)

(第100号) 「春のMBO祭り」(その3)

(第101号) ベンチャー企業における転換権付借入の利用(その1)

(第102号) ベンチャー企業における転換権付借入の利用(その2)

(第103号) ベンチャー企業における転換権付借入の利用(その3)

(第104号) 東京電力(基本編)

(第105号) 東京電力(ビジネスモデル編)

(第106号) 東京電力(原子力発電のコスト編)

(第107号) 東京電力(債務超過か否か?編)

(第108号) 東京電力(収支予想編)

(第109号) 東京電力(電力料金への影響編)

(第110号) 首相の「要請」と中部電力のコーポレートガバナンス

(第111号) 東京電力の原発事故賠償スキームの分析

(第112号) 東京電力の「意外?な好決算」を読み解く

(第113号) ソフトバンクの電力参入とコーポレートガバナンス

(第114号) GrouponのIPO資料を読む(日本法人を中心に)

(第115号) GrouponのIPO資料を読む(米国本社資本政策編)

(第116号) GrouponのIPO資料を読む(ガバナンスとドイツ法人編)

(第117号) GrouponのIPO資料を読む(ビジネスモデルまとめ編)

(第118号) ZyngaのIPO資料を読む(導入編)

(第119号) ZyngaのIPO資料を読む(ビジネスモデル編)

(第120号) 2011年上半期+αの総集編

(第121号)Apple空前の好決算と、その財務・会計方針

(第122号)米国ベンチャー事例で見る社外役員へのインセンティブ

(第123号)米国IPOベンチャー事例(バイオ編)

(第124号)Grouponアップデート編

(第125号)GoogleのMotorola買収(分割スキーム編)

(第126号)GoogleのMotorola買収(アイカーン解剖編)

(第127号)GoogleのMotorola買収(特許編)

(第128号)世界最大級ファンド「カーライル」の上場

(第129号)GoogleのMotorola買収(買収交渉編)

(第130号)GoogleのMotorola買収(フェアネス・オピニオン編)

(第131号)シリコンバレー進出のファイナンス(その1)

(第132号)シリコンバレー進出のファイナンス(その2)

(第133号)シリコンバレー進出のファイナンス(その3)

(第134号)オリンパスで何が起こったのか?

(第135号)オリンパスで何が起こったのか?(その2)

(第136号)東証・大証の経営統合を考える

(第137号)ソフトバンクは米Yahoo!を買えるか?

(第138号)ソフトバンク、アップデート(ホークス日本一記念)

(第139号)IPO後のGroupon

(第140号)「モノ系」ネットビジネスの財務構造

(第141号)日本でもベンチャーへの優先株投資が普及するか?

(第142号)シリコンバレー進出のファイナンス(ベンチャー売却編前編)

(第143号)シリコンバレー進出のファイナンス(ベンチャー売却編後編)

(ではまた。)

[PR]

メールマガジン週刊isologue(毎週月曜日発行840円/月):

「note」でのお申し込みはこちらから。