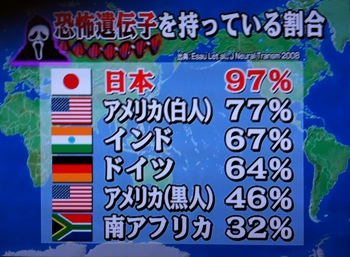

昨日の日テレ系の番組「世界一受けたい授業」の「恐怖と脳の科学 日本人の97%は恐怖遺伝子を持っている!」という授業でやっていた、ビックリする数値のお話。

私はこの10年、日本が(「お上」に頼らず民間で自立的にものごとが決められるような)「市場経済」の方向に変わって行くために微力ながらいろいろやってまいったわけですが、

1999年ごろ考えていた私の予想は以下のとおりでした。

国民は、バブル崩壊後の銀行への公的資金投入とかで、銀行にはもう懲りているはずだから、今後は、銀行なんかに金を預けて超低利の利息をもらうよりも、自分で運用対象を決めるようになるはずだ。

また、今後、インターネットが急速に普及するだろうから、投資判断の根拠となる様々な情報についても、自分で収集することが格段に容易になるはず。

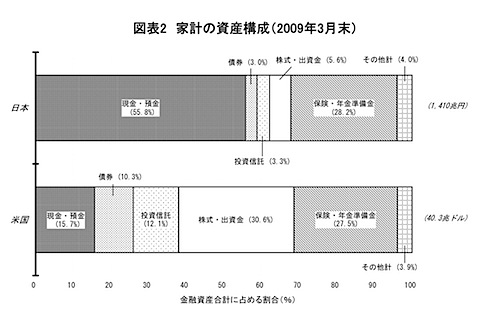

今後、市場重視の政策が次々に導入されていけば、この個人金融資産に占める50%超もの現預金の比率は、(アメリカのように15%とまではいかないまでも)、いくらなんでも45%とか40%とか、そのくらいまでは下がるはずだろう。

堅めに見積もって、仮に5%しか預金から証券に資金が移動しなかったとしても、 個人金融資産1400兆円の5%でも70兆円もの資金が大量に資本市場に流れ込むことになる。

(「今後インターネットが急速に普及して情報が取りやすくなる」とか「市場重視の政策が次々に導入される」といったところは正解だったわけですが)、

ところが、10年経って振り返ってみると、下図のとおり、

(クリックで拡大、出所:日本銀行 資金循環統計 資金循環の日米比較:2009年1Q)

個人金融資産に占める預貯金の比率は、ピクリとも動かなかったわけで、未だに「銀行まかせ」の資金が全体の56%もあるわけです。

この間、銀行で投信が大量に売られるようになったり、証券取引に占めるオンライン証券の比率が高まったり、ベンチャービジネスにチャレンジする若者や成功者が増えたり、郵政が民営化されたりと、それなりに変化はあったようにも思えますが、マクロ的に見ると、全くといっていいほど資金の流れ方は変わっていないことがわかります。

つまり、いわゆる「小泉改革」も、一般に考えられているように「市場の方向に振れすぎて失敗した」というよりも、「全く”市場”の方向に振れさせることができなかった」わけで、「やるとしたらもっとやらないとダメだった」のではないでしょうか。

—

なぜ、こういう事態になってしまったのか、というお話はいろいろ考えられますが、昨日の「世界一受けたい授業」で藤田保健衛生大学総合医科学研究所システム医科学研究部門教授の宮川剛氏が掲げていたデータが大変興味深かったです。

(出所:「世界一受けたい授業」、

Esau L, Kaur M, Adonis L, Arieff Z. 2008. The 5-HTTLPR polymorphism in South African healthy populations: a global comparison. Journal of Neural Transmission (Vienna, Austria: 1996) 115: 755-760. )

このように、日本人の97%もが「恐怖遺伝子」を持っている、とのこと。

(こちらのホームページに、藤田保健衛生大学総合医科学研究所システム医科学研究部門のこのテレビ番組の補足説明がありますので、詳しい論文等にご興味のある方はご覧いただければと思います。)

この補足説明によると、必ずしもこの遺伝子(セロトニントランスポーター遺伝子)だけで、人の「怖がり度」が決定されるわけではないですが、人の持つ2万数千の遺伝子の約80%が脳で発現しており、各種の実験から、ゲノム上でコードされている遺伝子の数パーセントは何らかのかたちで「怖がり度」に影響を及ぼしている可能性があることが示唆される、としています。

この一つの遺伝子だけでは決まらないにしても、日本人がリスクに対してかなり慎重な民族である、という可能性は強く示唆されるのではないかと思います。

大学の始めに習うようなシンプルな経済学では、完全情報下でリスクはゼロであるような場合のみを扱いますが、実際には世の中のほとんどすべてのことは実際にはどうなるかわからない「リスク」が伴うものであり、この「リスク」をどう見るかが、人の経済行動に与える影響というのはものすごく強いはずであります。なぜなら、リスクというのは、事前に完全な客観性をもって定式化することが困難なものであり、リスクについて非常に慎重に考える人と、そうでない人では、同じく「合理的」に考えたとしても、採用される行動はまったく違うはずだからであります。

つまり、リスクについて「おおらか」に考える人が多い「リスク許容度の高い社会」とそうでない社会では、社会が採用する各種の「しくみ」の様態も変わるはずです。

例えば、外から来た「(すごい経験は持っているが)得体の知れない」人間を社長に据えるのを良しとするのか、それとも、その会社で何十年と勤務して過去のすべてがわかっているような人のみを信頼して社長にするのか等の行動や、社外取締役という「よそ者」を招き入れるメリットと、どんな行動をするかわからないという「不安」とを考え合わせた場合の選択基準が違えば、コーポレートガバナンスや内部統制についての「形」も全く違ってくるはずであります。

つまり、「リスク」をどう考えるかは、その個人個人の「世界観」や「人格」そのものとも言えますし、その国の「文化」を形成する上でのインフラになる要因ではないかと思います。

経済学者も法律学者も、基本的には「人間はみな同じ能力や合理性合理性を持ち合わせた存在」として取り扱い、マクロやミクロの経済政策や法制度を考える場合に、民族別の「身体性」についての考慮はほとんどされないのが普通ではないかと思います。「アメリカやイギリスでやっていることだから、日本でも出来ないわけはない」と思うのは当然ですし、実際、一人一人の日本人の能力が、外国の人に比べて「劣って」いるといったことはまったく無いと思います。

しかし、こうした個別の(特に「リスク選好」に対する)「身体性」や民族的特性の違いがあると、周りがほとんど全員リスク忌避的な行動をする人間ばかりであれば、自分もリスクを忌避する行動を取ることが合理的になり、リスク選好性が強い人の比率が高い社会ではリスクを取ることが合理的になるわけで、そうした個々の特性の違いは、総発的にマクロ的に見た社会の傾向に大きな違いを生み出すものではないかと思われます。

そして、そうした「個人毎にリスクを小さくしようとする局所合理的な行動」は、必ずしも「社会全体のマクロ的リスク」を最小化することにはならないわけです。

銀行にお金を預けることは、個人毎に考えると元利保証で安心できるわけですが、社会全体として抱える「国全体の事業リスク」がそれで無くなるわけではない。ビジネスには必ずリスクがあるわけであり、そうした国全体の事業に関するリスクの大半を極めて少数で寡占化の進む「銀行」という箱に押し付けているだけの、極めて脆弱な社会構造になってしまっているわけです。

こういう社会では、社会全体の調子が悪くなればそれが銀行の不良債権の増加として現れ、それは「単なる個々の銀行の問題(銀行の経営者がアホなのだ)」としてしか認識されません。

つまり、不良債権の問題を、国民一人一人が「これは国全体の問題なのだ」と認識することは困難だし、結果として、「なんでそんなロクでもない銀行に公的資金を投入しなきゃいかんのだ?」という議論をマスコミや国会がしているうちに、あっという間に10年くらいが「失われて」しまうわけです。

前述のとおり、こうした「個々人が感じるリスク許容度」は、個々人の人格そのものであり、また、安易に全体主義に走るのも危険ではありますが、一方で、社会全体のリスクや「ストレステスト」を考えてみて、社会全体として望ましいバランスシート構造に近づけていくようにしないと、日本は、世界的な経済危機があるたびに世界で最も経済が重症になる「虚弱体質」な国のままでありますし、こうした構造を改革しないといけない状況はこの20年間で何も変わってないのではないでしょうか。

(ではまた。)

[PR]

話題になっている企業や経済現象をデータで分析する、有料メールマガジン

週刊isologue(毎週月曜日発行840円/月 申込月無料)。

購読お申し込みはこちらから。

今月のバックナンバーは、申し込むと自動的に送られて来ます。

(先月以前のバックナンバーもこちらから購入していただけます。)

[PR]

メールマガジン週刊isologue(毎週月曜日発行840円/月):

「note」でのお申し込みはこちらから。

初めてお邪魔いたします。

文化的な視点を交えた興味深い考察と拝読しましたが、以下の点は、若干、論理の飛躍があるかもしれないように思いました。

(1)「恐怖遺伝子」は、いつもリスク回避の方向に作用するのか

「不安を感じやすい」ということは、必ずしもリスク回避の方向ばかりに働くわけではないかもしれません。たとえば、株価上昇期には「乗り遅れる」ことへの不安を感じてバブルに乗ってしまう、という方向に作用する可能性もありそうです。(不況期には、間違いなくリスク回避の方向に作用しそうですが。)

(2)周囲がリスク回避的なら自分もリスク回避的な行動を取るのが合理的なのか

サラリーマン的発想を取れば確かにそうなるのかもしれませんが、リスク回避的な投資家が多い市場であれば、リスクテイキングに対する報酬は高くなりそうな気がします。(高リスクの資産の価格が、平時や不況期には割安で、好況期には「乗り遅れが不安」という人々のおかげで高くなるのであれば、投資のリターンは高くなりそうです。)

いつも勉強させて頂いております。

こうした議論は、(TV受けするというか)大変面白いのですが、やや危険のように思います。日本人は、第二次世界大戦のときには、人類史上稀にみる過大なリスクのある行動をとったわけですし、本当に「国民性」として他国と比較してリスクに慎重か、疑問もあるように思います。

直感的には、貯蓄性向の高さは、リスクをとり易い世代である30-50代は、住宅ローンを背負って投資どころではなく、住宅ローンの返済を終わったら、リスクをとり難い年齢になっているということに依拠しているように思います。そういう意味で、持ち家政策を賃貸住宅を推奨するような政策(税制を含む。)に変更すれば、貯蓄性向は変わるのではないかという「感覚」をもっております。直感的な議論で恐縮ではありますが。

引き続き、宜しくお願い致します。

みなさん、コメントどうもありがとうございます。

もちろん、ここで申し上げたのは、「絶対こうに違いない」という仮説ではなく、「今まで、こういった差異については政策決定の際に考慮されてこなかったんではないでしょうか?」という問題提起であります。

>「不安を感じやすい」ということは、必ずしもリスク回避の方向ばかりに働くわけではないかもしれません。

そう思います。

本文でも申し上げたとおり、遺伝子で「絶対的なリスク」を評価できるわけではないわけですから、不安回避のためには、「他の人と同じことをする」という行動を取る可能性が高く、アメリカではあまり起こらないけど日本では発生する各種の「ブーム」とか、第二次大戦中の大政翼賛的な行動につながる可能性もあると思います。

>周囲がリスク回避的なら自分もリスク回避的な行動を取るのが合理的なのか サラリーマン的発想を取れば確かにそうなるのかもしれませんが

これも、「絶対こうだ」と決めつけるわけではないですが、そもそも「他の人に合わせて行動」すると、「サラリーマン」が増える気がします。

日本では、ブログ等でも実名で個人の意見を述べる比率は低いですよね。

>リスクをとり易い世代である30-50代は、住宅ローンを背負って投資どころではなく

この条件は、アメリカでも同じ気もします。

—

ご意見を伺ってまとめますと、「リスク回避的な行動をとる」というよりは、「他の人と違う行動をしない」度合いが低いという方が、ぴったりする気もしますね。

(ではまた)

大学初年級の経済学では云々はともかく、「身体性」とかいう定義不明の言葉を引っ張ってきて議論をぼやけさせるのはいかがなものかと。リスク志向/回避的かの初歩的な議論なら2年生くらいの経済学でも出来たと記憶していますが。今回の話で言えば、各民族の個人単位での行動がどの程度リスク志向的かどうか、というだけの話では?

小泉改革の後も日本の貯蓄率がピクリとも動いていないのは、制度と年齢分布だけで説明出来ると思います。貯蓄は「なんだ、デカい銀行ならいざというとき公的資金入るから預金は安心だね」ということですし、いつきさんがおっしゃるようにお年寄りはリスクを取りたがらないし取る必要もないでしょう。日本の個人貯蓄1400兆円って、かなりの部分が高齢者の蓄えのはずですし。民族の遺伝子がどうこう言う前に、既に「持てる者」であるお年寄りがリスクを取ることにどれほどの合理性があるのかを考える方が先かと。

江戸時代が、ベストでしょ。日本。

?????勌????ゃ?勰?坂??絖?????????с?壩浦??障????ŝ?????????????????ユ??査?????ŝ?鴻?壔??絲障??…

コメントありがとうございます。

「身体性」って言葉、使わないでしょうか?

(例えば、http://en.wikipedia.org/wiki/Embodied_cognition)

例えば人間の心理というのは、抽象的な「精神とはどうあるべきか」という話で決まるのではなく、人間の脳の構造等に強く依存している、というような意味で使ってます。

>リスク志向/回避的かの初歩的な議論なら2年生くらいの経済学でも出来たと記憶していますが。今回の話で言えば、各民族の個人単位での行動がどの程度リスク志向的かどうか、というだけの話では?

それはたぶん、個々の市場参加者が「独立に」意思決定をできる前提にリスクの要素を加えただけで、参加者の傾向によって社会全体の構造がどう創発されるかという話ではないんではないでしょうか?

例えば、ベンチャービジネスをやろうにも、周りにベンチャービジネスをやってる人が少ない、親にも反対される、イケてるベンチャーキャピタルも少ないといった状況だと、シリコンバレーほどベンチャービジネスがやりやすいわけじゃないという現象が見られたとします。

この場合、一般的な政策のアプローチとしては、ベンチャーに関するセミナー等を増やそう、ベンチャーキャピタルが動きやすいような制度を作ろう、といったアプローチかと思いますが、もしその背後にさらに、「そもそもリスクを追うという態度自体に対して生理的な反感」がインフラにあるとしたら、見かけよりもはるかに強い力でプッシュしないと、想定したほどには物事が動かないんじゃないかな、ということです。

少なくとも、「制度を自由化さえすれば、最初にちょこっと押すだけで、あとは自然にコロコロ転がって行く」「なぜなら、他の人がリスクを取らないのなら、リスクを取ると大儲けできるから、必ず参入者が現れるから」といったことには全くならないんではないかという気がするなあ、というあたりを言いたかったのであります。

(ではまた。)

August 2, 2009 | 3:34 PMでコメントさせて頂いたものです。

磯崎さん、早速のコメント、どうも有難うございます。

「>リスクをとり易い世代である30-50代は、住宅ローンを背負って投資どころではなく」

⇒「この条件は、アメリカでも同じ気もします。」

というのは、確かにおっしゃるとおりかと思いますが、多分、年収と元利金の支払いの比率が相当相違していたように記憶しています。そのあたりがリスク資産への投資意欲に影響しているかもしれないと思った次第です。

「他の人と違う行動をしない」度合いが低いというのは、実感として納得です。

今後とも拝見して勉強させて頂きます。

経験的に、株式の(正の)リスクプレミアムを実感できる人が少ないことが、日米の個人のアセットアロケーションの差に表れているのではないかと思います。

個人が手にしうる選択肢を考える時に、リスクの度合いから、

預貯金→国債→投資信託→株式

といった序列付けがあると思うのですが、米国と決定的に違う点として、1990〜2009年というタイムスパンで見た時に、一つの究極的(かつ米国では投信においても中心となっている)なリスク資産である株式のリターンが圧倒的に低い、というのが日本の哀しい現実なのではないでしょうか。90年代はそれなりに金利があったことも踏まえると、国債を上回るリターンを株式で上げた人、というのはサンプル的に結構限られていて、1980年代前半から累積的に「良かった」と思える投資を行っている人口はすごく少ないのでは?と思います。

米国だと、90年代を通じて凄いペースで株価が上がったことが、国民としてのリスク資産の保有割合をどっと高めたわけでして、そういう経験が恐怖遺伝子を引っ込める役割は大きいような気もします。

[

?憜????勖?ユ?????虁š蕁????絮援????????????障???????ユ???勖?宴?????茯臥?????????峨?純?勖?í?帥?…